모든 수단 동원하는 中정부

한국 배터리 보조금 중단

반도체는 가격담합 조사

中기업 성장할 시간 벌어줘

4일 디스플레이업계 관계자는 LG디스플레이 광저우 공장과 관련된 중국 정부의 OLED(유기발광다이오드) 기술 이전 요구를 이같이 해석했다. 세계 시장을 사실상 독점하고 있는 한국 OLED산업을 견제하고, 자국 업체들이 관련 기술을 축적할 시간을 벌어주기 위한 포석이라는 것이다.

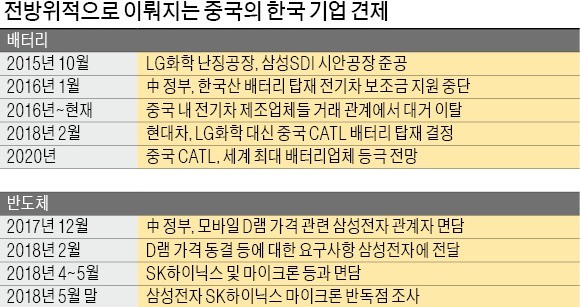

당시 한국 업체들은 효율이 좋고, 기술적으로도 난도가 높은 삼원계 방식의 배터리를 제조하고 있었다. 하지만 중국 정부는 CATL과 비야디(BYD) 등 자국 배터리 업체들이 생산하는 리튬인산철 배터리만 보조금 지급 대상에 넣었다.

2015년 10월 LG화학과 삼성SDI가 나란히 중국 현지 공장을 준공한 직후라 제재 효과는 컸다. 중국 내 신규 배터리 수주가 끊어지며 두 회사는 유럽에서 배터리 물량을 수주할 때까지 공장을 제대로 가동하지 못했다. 그 사이 CATL은 폭스바겐에 삼원계 배터리를 납품하는 등 기술적인 면에서 LG화학 등 선두업체를 크게 따라잡았다. 시장조사업체 SNE리서치에 따르면 지난해 중국 CATL의 세계 배터리 시장 점유율은 16.5%, BYD는 10.8%에 이르렀다. LG화학(8.0%), 삼성SDI(4.1%)를 압도하는 규모다.

중국이 아직 제대로 된 경쟁상대를 키워내지 못한 반도체에서는 가격과 관련된 압박을 지속하고 있다. 지난해 12월 삼성전자를 시작으로 주요 반도체 제조업체와 중국 정부 관계자 간 면담이 이뤄진 데 이어 지난달 31일부터는 본격적인 가격담합 조사에 나섰다. 올 2월에는 D램 가격 동결을 삼성전자에 명시적으로 요구하기도 했다. 한국 반도체 제조업체들의 이익률을 떨어뜨려 D램 등 메모리반도체 가격을 잡고, 그 수혜를 자국 스마트폰 및 PC 제조업체들이 누리게 하겠다는 전략이다.

디스플레이산업의 경쟁 구도는 반도체보다 배터리산업과 더 비슷하다. BOE와 CSOT 등 중국 디스플레이 업체들이 여러 영역에서 한국 업체들과 경쟁할 수 있을 만큼 성장했기 때문이다. 중국 정부의 견제구가 얼마나 잘 먹히느냐에 따라 OLED 분야의 기술력도 조만간 한국을 따라잡을 수 있다는 전망이 나온다.

노경목 기자 autonomy@hankyung.com