올 M&A 인수금융 8.8兆… 작년 규모 넘었다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

기업 재무

마켓인사이트 리그테이블

리파이낸싱이 71%로 시장 주도

미래에셋대우 인수금융 1위

ING생명 리파이낸싱 최고 '빅딜'

마켓인사이트 리그테이블

리파이낸싱이 71%로 시장 주도

미래에셋대우 인수금융 1위

ING생명 리파이낸싱 최고 '빅딜'

두산공작기계 리파이낸싱도 1조원 규모의 거래로 이름을 올렸다. 우리은행, 미래에셋대우, 하나금융투자가 역시 MBK파트너스와 지난달 28일 자금약정을 했다. MBK파트너스는 업황 개선으로 두산공작기계 실적이 개선되자 차입 구조를 바꿔 LP 배당 재원 마련에 나섰다. 우리은행이 4350억원을 주선했고, 미래에셋대우와 하나금융투자가 2825억원씩 자금을 대주기로 했다.

한앤컴퍼니도 쌍용양회와 에이치라인해운의 인수금융 리파이낸싱 거래를 각각 9250억원, 5800억원 규모로 진행했다.

집계 결과 올해 상반기 신규 M&A를 위한 인수금융이 17건, 리파이낸싱 거래는 이보다 적은 12건이었다. 신규 인수금융은 LS오토모티브와 CJ헬스케어를 제외하면 건별 규모가 2000억원을 채 넘지 못했다. 건별로 규모가 큰 리파이낸싱 거래가 인수금융 시장을 이끈 배경이다.

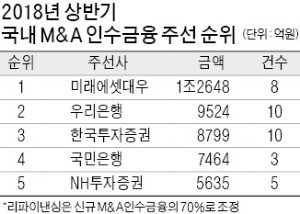

업체별로는 지난해 종합 1위를 차지한 미래에셋대우가 올 상반기에도 1위 자리를 지켰다. 총 8건, 1조2648억원의 인수금융을 주선했다. 미래에셋대우는 ING생명, 쌍용양회, 한라시멘트 등 대형 리파이낸싱 거래에 모두 이름을 올렸다.

2위는 우리은행이 차지했다. 실적은 10건, 9524억원으로 집계됐다. 교보생명과 잡코리아 등의 리파이낸싱 거래를 주선했다. 한국투자증권이 10건, 8799억원으로 3위를 차지했다. 국민은행은 주선 건수(3건)는 적었지만, ING생명 및 LS계열사 리파이낸싱과 더블유게임즈의 카지노게임사 DDI인수금융 등 ‘큰 건’을 주로 맡아 4위를 기록했다. 실적은 7464억원이다. 5위는 5635억원 규모로 5건을 주선한 NH투자증권이었다.

올 상반기 최대 규모 M&A는 SK텔레콤·맥쿼리 컨소시엄의 보안업체 ADT캡스 인수다. 이를 위한 인수금융은 신한금융투자와 한국투자증권, KB증권이 제공하기로 했다. 이 거래는 하반기에 집계될 예정이어서 올해 전체 합산 순위는 바뀔 가능성이 크다. 시장 금리가 올라가기 전까지 기존 M&A에 대한 대규모 리파이낸싱이 추가로 일어날 수도 있다. 투자은행(IB)업계 관계자는 “PEF들이 배당 재원 마련 등을 위해 대거 리파이낸싱에 나서면서 인수금융 시장의 외형이 커졌다”고 설명했다.

김대훈/이동훈 기자 daepun@hankyung.com

![[일문일답] 트럼프의 금리 인하 압박에 파월 "Fed 할일 하겠다" [Fed워치]](https://img.hankyung.com/photo/202501/01.39351704.3.jpg)

![Fed, 트럼프 인하압박에도 금리 연4.25~4.5% 동결[Fed워치]](https://img.hankyung.com/photo/202501/01.39351687.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)