'부동산의 덫'에 빠진 중산층… 노후까지 집값만 바라본다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

중산층 재테크 리포트 <1부> 길 잃은 중산층 재테크

(1) 어그러진 가계자산 포트폴리오

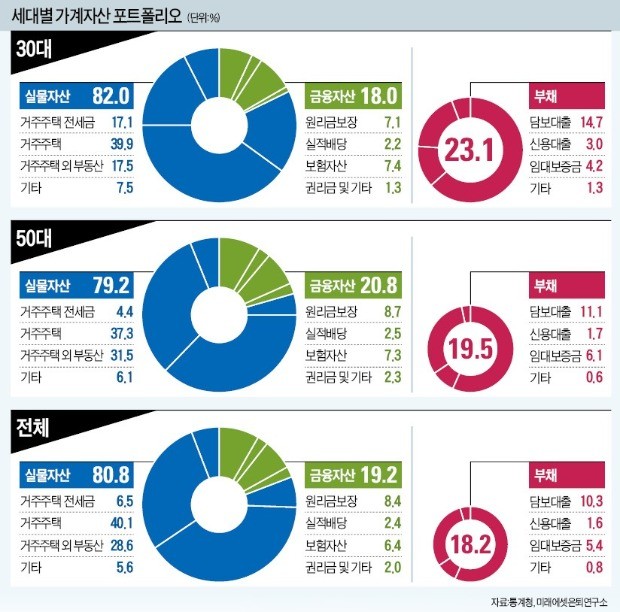

금융자산, 총자산의 19%뿐

주거에 묶여있는 전세금

사실상 실물자산 가까워

부채 빼면 투자할 돈 없어

30代, 실물자산 비중 최고

빚 내서 상가·오피스텔 투자

"가계소득 정체된 이유는

부동산 투자에 편중된 탓"

(1) 어그러진 가계자산 포트폴리오

금융자산, 총자산의 19%뿐

주거에 묶여있는 전세금

사실상 실물자산 가까워

부채 빼면 투자할 돈 없어

30代, 실물자산 비중 최고

빚 내서 상가·오피스텔 투자

"가계소득 정체된 이유는

부동산 투자에 편중된 탓"

대한민국 중산층의 현실이다. 노후를 위해 재테크를 하라는데 밑천이 없다. 하루하루 집값이 오르길 바랄 뿐이다. 지금이라도 남들처럼 부동산에 남은 인생을 걸어야 하는지 고민하는 사람이 숱하다. 노후는 길어지는데 빚내서 산 부동산의 ‘대박’만 기원하는 레버리지 시대를 살고 있다.

대한민국 중산층은 부동산을 빼면 가진 재산이 없다고 해도 과언이 아니다. 가계자산 통계를 제대로 봐야 현실을 직시할 수 있다. 통계청이 매년 발표하는 가계금융복지 조사에선 한국 가계자산에서 저축 보험 등 금융자산이 차지하는 비중이 4분의 1 수준이다. 지난해 기준 25.6%다. 한국은행 국민대차대조표 기준으론 금융자산 비중이 지난해 37.6%였다. 언뜻 보면 금융자산이 30%대인 미국 영국 캐나다 등과 비슷해 보인다.

이들 통계는 현실과 거리가 있다. 통계청과 한은 통계에선 거주주택 전세자금(임차보증금)이 금융자산으로 분류된다. 한은 통계는 비영리단체와 개인사업자를 가계로 분류해 괴리가 더 크다. 전세자금은 금융자산이 아니라 실물자산에 가깝다. 실거주에 대한 담보로 잡혀있기에 유동성이 거의 없기 때문이다.

통계청 가계금융복지 조사의 마이크로데이터를 분석한 결과 전세자금을 뺀 실제 금융자산은 전체 자산의 19.2%에 불과했다. 실물자산 비중이 80.8%에 이른다. 여기서 감안해야 할 게 빚이다. 담보대출 등 부채가 전체 자산의 18.2% 수준이다. 빚을 갚으면 금융자산은 거의 ‘제로’에 가깝다는 얘기다.

◆30대도 빚내서 부동산 투자

거주 목적이 아니라 투자 목적으로 빚을 내 부동산을 사는 사람도 많다. 한국 사람들의 상가나 오피스텔, 토지 등 부동산에 대한 투자 애착은 남다르다. 전세 사는 사람들도 전 재산의 79.7%를 실물자산으로 들고 있다. 전세자금이 39.6%, 거주주택 외 부동산 비중이 32.6%에 이른다. 이들의 부채(20.5%)는 금융자산(20.3%)보다 많다.

상가나 오피스텔 같은 부동산 투자는 세대 불문하고 이뤄지고 있다. 전체적으로 거주주택 외 부동산 자산 규모가 거주주택의 71%에 달한다. 고령층일수록 이 비중이 높다. 60대는 거주주택보다도 많다. 은퇴 후 줄어드는 근로소득을 부동산 임대소득으로 대체하려는 수요가 많아서다.

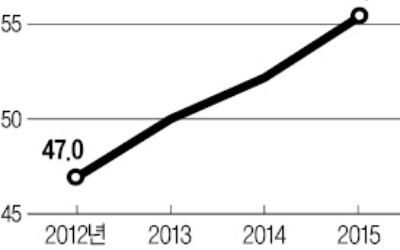

사회 초년생인 30대도 부동산시장에 적극 뛰어들고 있다. 공격적으로 대출을 받아 자가주택이나 상가 오피스텔에 투자하고 있다. 30대 가구주의 44.6%가 자기 집을 마련했고, 22.6%는 오피스텔이나 상가 등에 투자했다. 담보대출을 일으킨 가구 비율은 47.5%로 절반에 가깝다. 심현정 미래에셋은퇴연구소 선임연구원은 “20대 담보대출 가구 비율은 19.7%인데 30대로 넘어오면서 47.5%로 급증한다”며 “본격적으로 소득이 발생하는 30대부터 재테크 목적으로 대출을 받아서 부동산에 공격적으로 투자하고 있다”고 분석했다.

◆가계소득이 정체된 진짜 이유

매달 이자 갚기조차 어려운 상태에서 극단적으로 ‘재테크 도박’을 하는 경우도 있다. 이들은 금리가 본격 상승하면 ‘하우스 푸어’나 ‘오피스텔 푸어’로 전락할 우려가 있다.

가계소득이 정체된 근본적 이유가 가계자산의 과도한 부동산 쏠림에 있다는 지적도 나온다. 김일구 한화증권 리서치센터장은 “가계자산이 지나치게 지대를 추구하다 보니 어린 학생들이 장래 희망을 ‘건물주’라고 할 정도”라며 “가계소득이 증가하지 못하는 진짜 이유는 부동산에 몰린 가계자산이 수익을 내지 못하고 있기 때문”이라고 말했다.

조진형 기자 u2@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)