(2) 방치된 퇴직연금, 답없는 노후

불만 커지는 가입자들

"퇴직연금 유치땐 적극적이더니

가입 후엔 상품 추천도 안 해"

퇴직연금 교육 외면

기업에 가입자 교육의무 있지만

대부분 사업자가 떠맡아 운영

서면 등 비대면 방식 90% 넘어

파생상품 규제 등에 묶여

중수익 펀드에 투자 제한

퇴직연금 가입자들은 혼란스럽다. 적절한 투자상품을 찾는 게 보통 어려운 게 아니다. 상품 이름도 복잡하고 낯설다. 투자교육도 제대로 받을 기회가 없다. 그러다 보니 그냥 마음 편하게 원금보장형 상품에 들게 된다. 전체의 90% 넘는 퇴직연금이 원금보장형에 잠들어 있는 이유다.

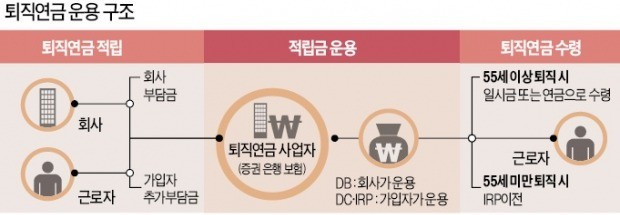

투자자 교육 외면하는 사업자·기업

퇴직연금 사업자들도 할 말은 있다. 법적으로 퇴직연금 가입자 교육 의무는 기업에 있다. 한국의 근로자퇴직급여 보장법 32조 2항은 ‘퇴직연금제도를 설정한 사용자는 매년 1회 이상 가입자에게 해당 사업의 퇴직연금제도 운영 상황 등 대통령령으로 정하는 사항에 관한 교육을 하여야 한다’고 규정하고 있다.

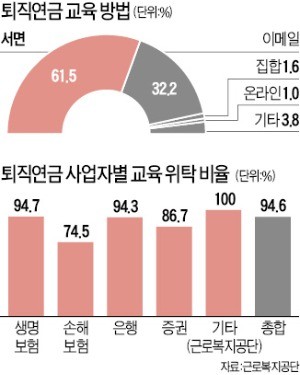

하지만 대부분 기업은 퇴직연금 사업자에게 교육 의무를 맡겨둔다. ‘사용자는 퇴직연금 사업자에 교육의 실시를 위탁할 수 있다’는 법 조항 때문이다. 근로복지공단이 2016년 조사한 결과 퇴직연금 가입 기업의 94.6%가 위탁교육을 했다.

기업과 사업자가 ‘핑퐁’을 하면서 투자자 교육은 대부분 요식행위에 그친다. 근로복지공단에 따르면 전체 퇴직연금 투자자 교육의 93.7%가 서면이나 이메일 형태였다. 한 증권사 퇴직연금담당 부장은 “퇴직연금과 관련해 투자 강의를 나가겠다는 뜻을 회사에 밝혀도 사측에서 직원들의 시간을 맞추기 힘들다는 식으로 거절하는 경우도 많다”고 설명했다.

퇴직연금 전문가들은 기업들이 퇴직연금 교육을 직원 복지의 일종으로 생각하고 적극 나서야 한다고 주문한다. 김성일 제로인 연금연구소장은 “퇴직연금 교육 의무를 법으로 규정한 나라는 한국뿐”이라며 “강력하게 교육 의무를 부과했는데도 가입자 교육 의무가 없는 미국 등 다른 나라보다 교육이 부족한 현실”이라고 설명했다.

근로자들은 퇴직연금 계좌에서 투자할 만한 상품을 찾는 데도 애로를 겪고 있다. 금융권에선 퇴직연금에 적합한 상품을 적극적으로 내놓지 못하고 있다. 퇴직연금 관련 각종 규제에 얽혀 있기 때문이다.

대표적인 게 파생상품 규제다. 파생상품을 40% 이상 담은 펀드는 퇴직연금 계좌에 담을 수 없다. 이 때문에 중위험·중수익 펀드라도 퇴직연금용 상품이 나오지 못하는 사례가 많다. 펀드시장에서 인기를 끌고 있는 사모 재간접 공모펀드가 대표적이다. 이 펀드는 절대수익을 추구하는 한국형 헤지펀드에 재간접 투자한다. 연 4~5% 수익률을 기대할 수 있어 인기가 높지만 퇴직연금 투자자에겐 ‘그림의 떡’이다. 헤지펀드들은 선물 등 다양한 자산을 활용해 위험을 분산하기 때문이다.

시장이 크게 오르거나 떨어지지 않으면 수익을 낼 수 있어 인기를 끌고 있는 커버드콜 펀드도 마찬가지다. 한 자산운용사 상품전략본부장은 “파생 비율이 높다고 해서 무조건 고위험 상품은 아닌데도 기계적으로 퇴직연금에 가입할 수 있는 상품을 정해두고 있다”며 “상품의 실제 위험과 운용방식에 따라 감독방식을 다르게 적용할 필요가 있다”고 설명했다.

타깃데이트펀드(TDF), 인출식연금펀드(RIF) 등 퇴직연금에 적합한 상품도 아직 걸음마 단계다. 금융투자업계 관계자는 “퇴직연금 사업자들이 권하는 상품은 대부분 리테일 시장에서 인기를 끄는 테마형 상품을 재탕한 것”이라며 “장기투자해야 하는 퇴직연금에서 안정적인 성과를 내는 상품이 아니라 유행을 타는 펀드를 담으라는 것은 어불성설”이라고 꼬집었다.

나수지 기자 suji@hankyung.com