저렴한 ETF 수수료로

액티브펀드에 투자하는 효과

2012년 이후 年 29%씩 성장

◆스마트베타 ETF 연평균 29% 성장

미래에셋자산운용이 중형주로 구성된 ‘코스피 중형주지수’를 추종하는 ‘TIGER 코스피중형주 ETF’, 삼성자산운용이 가치주로 구성된 ‘모건스탠리캐피털인터내셔널(MSCI) 코리아 IMI 인핸스드 밸류 지수’를 활용해 ‘KODEX MSCI 밸류 ETF’를 만든 식이다. 국내 스마트베타 ETF의 총자산은 약 1조6500억원으로 전체 ETF 순자산의 5% 수준이다. 하지만 성장세는 가파르다. 2012년 이후 전체 ETF의 순자산이 연평균 16%씩 증가하는 가운데 스마트베타 ETF는 연평균 29% 늘었다.

◆가치주 투자 성과 ETF가 액티브 앞서

펀드평가사 제로인은 대형·가치, 중대형·혼합(성장주와 가치주 혼합) 등 펀드의 투자 대상을 기준으로 액티브펀드와 ETF를 분류한다. 삼성자산운용이 이를 토대로 스마트베타 ETF와 같은 유형의 액티브펀드 성과를 비교한 결과 스마트베타 ETF가 중·장기적으로 나은 성과를 내는 것으로 나타났다.

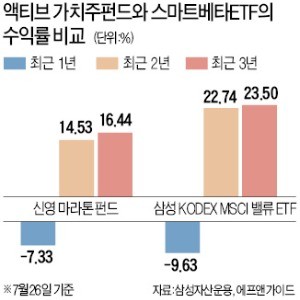

‘KODEX MSCI 밸류 ETF’와 ‘ARIRANG 스마트베타 Value ETF’는 대형 가치주에 주로 투자한다는 점에서 액티브펀드 가운데 ‘신영 마라톤 펀드’와 비슷하다. 지난 26일 기준으로 신영 마라톤 펀드의 단기 수익률은 최근 한 달간 -3.82%, 6개월간 -12.35%, 1년간 -7.33% 등이다. 같은 기간 KODEX MSCI 밸류 ETF는 3.46%, 13.47%, 9.63%의 손실을 봐 큰 차이가 없었다.

하지만 장기 수익률은 이 ETF가 추종하는 지수가 훨씬 좋았다. 이 ETF가 추종하는 ‘MSCI 코리아 IMI 인핸스드 밸류 지수’의 최근 3년 수익률은 23.5%로 ‘신영 마라톤 펀드’(16.44%)를 크게 앞섰다. 해당 ETF가 출시된 지 1년째라 최근 3년간의 실제 수익률을 비교할 수는 없지만, 이 ETF가 기초지수를 충실히 따라갔다면 이와 비슷한 수익률을 올렸을 것이란 게 자산운용업계의 설명이다.

비슷한 전략으로 투자했는데도 ETF가 액티브펀드보다 나은 성과를 내는 가장 큰 이유는 운용의 일관성 때문이란 분석이 나온다.

문경석 삼성자산운용 패시브운용본부 상무는 “스마트베타 ETF는 정해진 기준에 따라 만들어진 지수를 추종하기 때문에 시장이 크게 출렁거리더라도 투자 원칙을 일관되게 유지할 수 있는 장점이 있다”고 설명했다.

마지혜 기자 looky@hankyung.com