"모두투어, 대외 악재 따른 송출객 볼륨 부진…목표가↓"-이베스트

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

이베스트투자증권은 6일 모두투어에 대해 대외 악재에 따른 송출객 볼륨 부진으로 단기적으로 눈높이 하향이 불가피하다며 목표주가를 4만5000원에서 2만9000원으로 하향 조정했다. 투자의견은 매수를 유지했다.

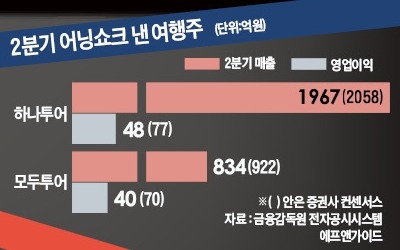

황현준 연구원은 "2분기 연결 영업이익 40억원을 기록하며 시장예상치(70억원)을 하회했다"며 "2분기 전체 송출객 볼륨이 전년동기대비 13% 증가했지만, 패키지 평균판매단가(ASP)가 6% 하락했다"고 설명했다.

본사 영업이익은 인건비, 광고선전비 확대 영향으로 같은 기간 41% 감소한 46억원을 기록했다. 그는 "주요 자회사 영업이익은 자유투어 -8억원, 모두스테이 -4억원, 모두투어리츠 5억원 등 전녀 수준의 합산 영업적자 6억원을 기록한 것으로 파악된다"고 지적했다.

7월 전체 송출객 볼륨은 전년동월대비 10%, 패키지 송출객 볼륨은 7% 감소했다. 황 연구원은 "지역별 증감률은 일본 -13%, 미주 -23%, 남태평양 -19%, 동남아 -6%, 중국 +5%로 중국을 제외한 근장거리 지역 모두 부진했다"며 "여행 수요에 비우호적인 대외 요인들이 발생하면서 성수기인 3분기에 볼륨이 오히려 부진한 상황이지만, 향후 이연 수요가 나타날 것"이라고 판단했다.

이어 "지역적 악재 해소와 더불어 패키지 ASP 하락으로 2분기부터 이연된 여행수요가 3분기 말 연휴 시즌부터 회복될 수 있을 것"이라며 "국내 아웃바운드 여행 수요의 구조적 성장은 지속 유효하다고 판단됨에 따라 투자의견 매수를 유지한다"고 덧붙였다.

고은빛 한경닷컴 기자 silverlight@hankyung.com

황현준 연구원은 "2분기 연결 영업이익 40억원을 기록하며 시장예상치(70억원)을 하회했다"며 "2분기 전체 송출객 볼륨이 전년동기대비 13% 증가했지만, 패키지 평균판매단가(ASP)가 6% 하락했다"고 설명했다.

7월 전체 송출객 볼륨은 전년동월대비 10%, 패키지 송출객 볼륨은 7% 감소했다. 황 연구원은 "지역별 증감률은 일본 -13%, 미주 -23%, 남태평양 -19%, 동남아 -6%, 중국 +5%로 중국을 제외한 근장거리 지역 모두 부진했다"며 "여행 수요에 비우호적인 대외 요인들이 발생하면서 성수기인 3분기에 볼륨이 오히려 부진한 상황이지만, 향후 이연 수요가 나타날 것"이라고 판단했다.

이어 "지역적 악재 해소와 더불어 패키지 ASP 하락으로 2분기부터 이연된 여행수요가 3분기 말 연휴 시즌부터 회복될 수 있을 것"이라며 "국내 아웃바운드 여행 수요의 구조적 성장은 지속 유효하다고 판단됨에 따라 투자의견 매수를 유지한다"고 덧붙였다.

고은빛 한경닷컴 기자 silverlight@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)