우선주는 뭐고 보통주는 뭐지?

우선주는 의결권이 없는 대신 보통주보다 먼저 배당을 받을 수 있는 주식입니다.

“호오…기업의 의사결정에 큰 영향을 미치는 대주주가 아니고서야 우선주를 사는 게 더 이득이겠군. 우선주를 사야지!”라고 생각하셨나요?

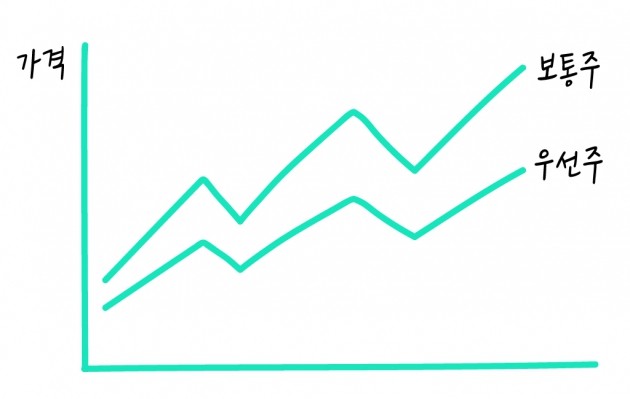

네. 저도 그랬습니다. 하지만 일반적으로 코스피 시장에서 거래되는 주식을 보면 보통주가 우선주보다 비쌉니다.

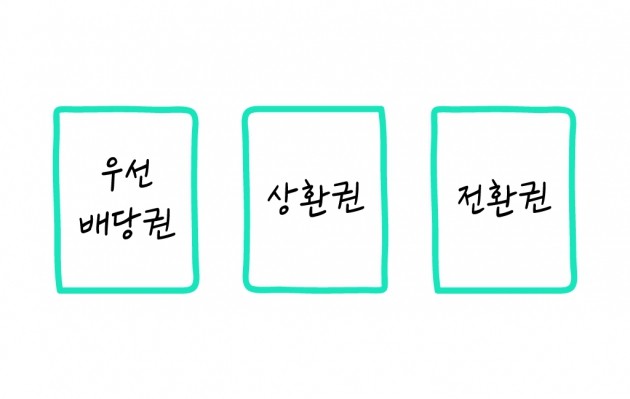

이러한 이유로 엔젤투자자나 벤처캐피털(VC)은 흔히 상환전환우선주의 형태로 초기기업에 자금을 조달합니다. 우선 배당권과 상환권, 전환권이 모두 포함되어 있어 투자 위험을 최소화할 수 있기 때문이죠.

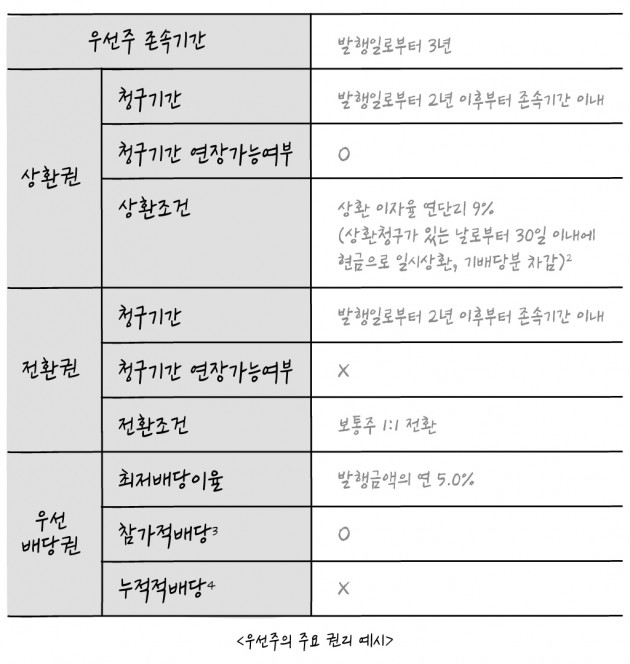

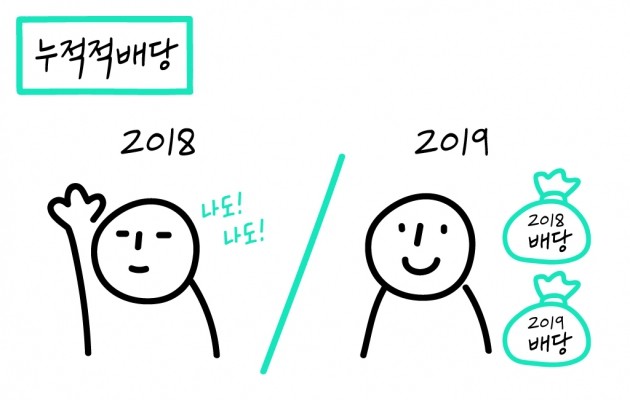

먼저 우선주 존속기간은 우선주 권리의 유효기간을 말합니다. 존속기간을 따로 두지 않는 때도 있습니다. 하지만 존속기간을 사전에 설정하면 기간이 지날 시 보통주로 자동 전환됩니다. 다만 우선주에 약속된 최저배당이 지켜지지 않았으면 배당을 완료할 때까지 존속기간을 연장하기도 합니다.

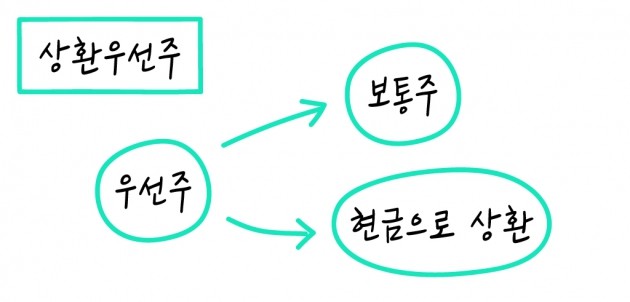

상환우선주(상환전환우선주)는 채권처럼 상환을 요청할 수 있는 상환권이 부여됩니다. 상환을 청구할 수 있는 청구 기간과 연장 가능 여부를 미리 설정합니다. 청구 기간을 연장할 수 있도록 정했다면, 이사회와 합의해 청구 기간과 우선주 존속기간을 늘릴 수 있습니다.

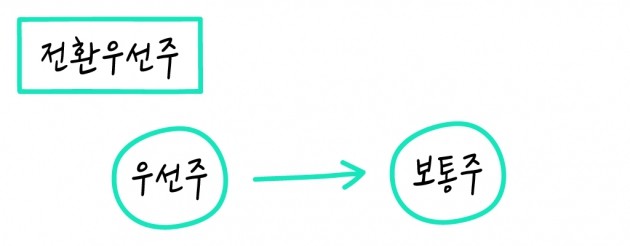

3) 전환권: “보통주로 바꿀래”

일반적으로 전환우선주(상환전환우선주)는 우선주를 보통주로 전환할 수 있는 전환권이 부여됩니다. 상환권과 마찬가지로 전환권의 청구 기간과 연장 가능 여부를 사전에 정합니다. 보통주와 어떤 비율로 전환할지 전환비율도 미리 정해둡니다.

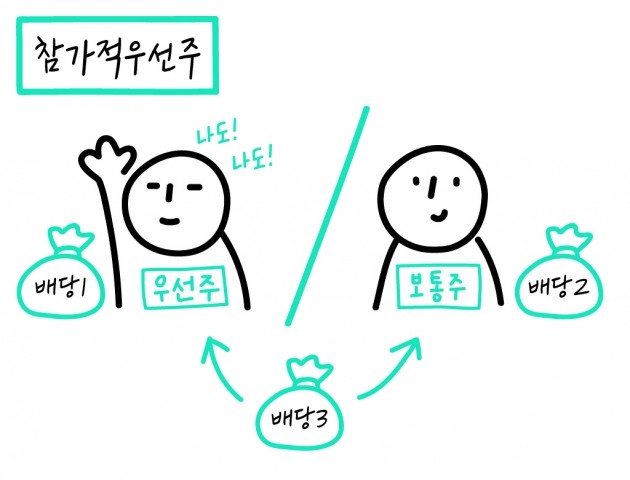

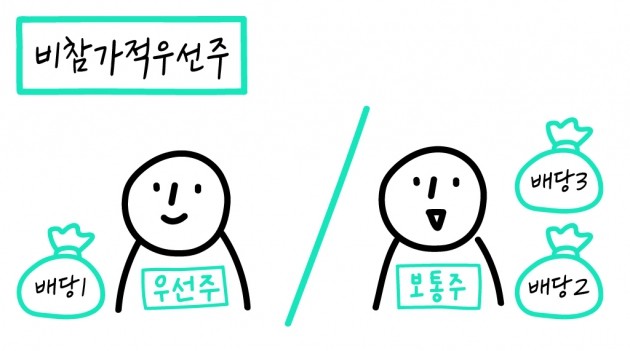

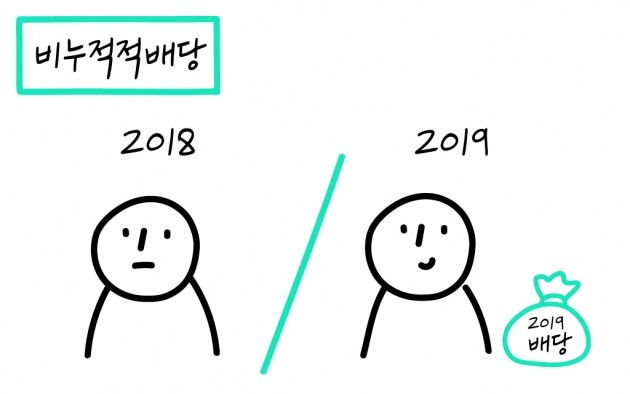

4) 우선배당권 : “나를 잊지 말아요~”

기업은 사전에 약속한 최저배당이율에 따라 우선주에 먼저 배당한 뒤 보통주에 배당하게 됩니다. 보통주까지 배당하고 잔여배당가능이익이 남아있는 경우 한번 더 배당해요. 이때 보통주와 똑같이 다시 한 번 배당에 참가할 수 있는 게 참가적 우선주입니다.

이번 주에는 비상장 주식에 투자할 때 투자 위험을 최대한 줄일 수 있는 우선주만의 특별한 권리들을 알아보았어요. 상환전환우선주의 예시를 들었지만, 와디즈에서 열리는 모든 우선주 프로젝트의 투자설명서를 내려받으시면 <우선주의 주요 권리> 항목에서 우선주의 세세한 조건을 살펴보실 수 있어요.

하지만 우선주의 권리보다 더 중요한 건? 빠르게 성장할 회사를 고르는 거겠죠! 다음 주에는 내가 투자하려는 회사가 앞으로 성장할 회사인지, 지금 이 회사의 주식을 사도 될지 제일 중요한 미래를 예측해보는 법을 알려드릴게요. 다음 주에 만나요~ 안녕~

글 김영아

와디즈의 막내 투자 콘텐츠 디렉터(CD)입니다. 우리의 작은돈이 필요한 곳에 모여 세상을 바꾸는 꿈을 꾸고 있어요. 아 물론 돈도 벌면서요. 더 많은 ‘우리’에게 크라우드 펀딩을 알리기 위해 어렵고 복잡한 투자 이야기를 쉽고 재미있게 풀어내는 일을 합니다.

그림 이윤경

와디즈의 브랜드 디자이너입니다. 좋은 '사람' 와디즈가 좋은 '브랜드'로 무럭무럭 자라나도록 물을 주고 있어요. 더 많은 사람들의 시작을 돕기를, 그리고 더 재미있는 세상을 만들어 가기를 기대하고 있습니다.

▶스타트업 관련 기사는 ‘엣지’를 참조하세요 news.hankyung.com/edge

▶엣지 페이스북 페이지 facebook.com/edgestorynet