조선업황 회복이 안정적 지배구조 개편 관건

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

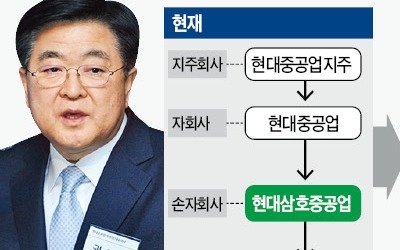

현대중공업 지배구조 개편

단순 합병 아닌 분할·합병

현대重 실적 개선에 촉각

단순 합병 아닌 분할·합병

현대重 실적 개선에 촉각

침체에 빠진 조선업황이 회복돼야 현대중공업그룹의 지주회사 체제가 안착할 것이라는 분석이 나온다. 현대중공업, 현대삼호중공업, 현대미포조선 등 조선 계열사들이 그룹의 한 축을 맡고 있는 만큼 이들 회사의 실적이 호전돼야 지주사 가치도 높아지기 때문이다.

22일 현대중공업그룹에 따르면 올해 상반기 현대중공업지주의 자회사 매출(연결 기준) 가운데 현대중공업이 차지한 비중은 32.0%(6조1660억원)다. 53.0%를 차지한 현대오일뱅크(10조2130억원)에 이어 두 번째다. 나머지 자회사인 현대건설기계(9.6%) 현대일렉트릭(4.9%) 현대글로벌서비스(0.5%)보다 매출 비중이 훨씬 크다.

하지만 현대중공업의 매출 비중은 올 들어 큰 폭으로 떨어졌다. 지난해 현대중공업 매출은 15조4680억원으로 그룹 자회사 매출의 43.7%에 달했다. 매출 비중이 가장 컸던 현대오일뱅크(46.2%)와의 차이도 2.5%포인트에 불과했다. 그룹 내부에서 현대중공업의 실적 회복 여부에 촉각을 곤두세우는 이유다.

현대중공업그룹이 내놓은 지배구조 개편안이 단순 합병이 아니라 분할·합병으로 이뤄져 있는 것도 녹록지 않은 조선업황과 무관하지 않다는 분석이다. 현대중공업그룹은 현대삼호중공업을 사업회사와 투자회사로 인적 분할한 뒤 투자회사를 현대중공업과 합병하기로 했다. 현대중공업그룹 관계자는 “단순 합병을 하려면 현대삼호중공업 주식을 매입해야 한다”며 “조선 경기가 어려운 상황에서 거금을 들여 주식을 사들이는 게 어렵다고 판단했다”고 말했다.

정기선 현대중공업 부사장이 조선해양부문의 경영 실적 개선에 더욱 집중할 것이라는 전망도 나온다. 정 부사장은 지난 3월 현대로보틱스(현 현대중공업지주) 지분 5.1%를 매입하고 부친인 정몽준 아산재단 이사장(25.8%·지난 21일 기준)과 국민연금공단(10.00%)에 이어 3대 주주로 이름을 올리면서 본격적인 경영 승계에 나섰다. 현대중공업 수주를 총괄하는 선박해양 영업부문장인 정 부사장은 선박을 인도한 뒤 운항과 정비, 수리 등을 서비스하는 현대글로벌서비스의 대표도 겸직하고 있다.

박상용 기자 yourpencil@hankyung.com

22일 현대중공업그룹에 따르면 올해 상반기 현대중공업지주의 자회사 매출(연결 기준) 가운데 현대중공업이 차지한 비중은 32.0%(6조1660억원)다. 53.0%를 차지한 현대오일뱅크(10조2130억원)에 이어 두 번째다. 나머지 자회사인 현대건설기계(9.6%) 현대일렉트릭(4.9%) 현대글로벌서비스(0.5%)보다 매출 비중이 훨씬 크다.

하지만 현대중공업의 매출 비중은 올 들어 큰 폭으로 떨어졌다. 지난해 현대중공업 매출은 15조4680억원으로 그룹 자회사 매출의 43.7%에 달했다. 매출 비중이 가장 컸던 현대오일뱅크(46.2%)와의 차이도 2.5%포인트에 불과했다. 그룹 내부에서 현대중공업의 실적 회복 여부에 촉각을 곤두세우는 이유다.

현대중공업그룹이 내놓은 지배구조 개편안이 단순 합병이 아니라 분할·합병으로 이뤄져 있는 것도 녹록지 않은 조선업황과 무관하지 않다는 분석이다. 현대중공업그룹은 현대삼호중공업을 사업회사와 투자회사로 인적 분할한 뒤 투자회사를 현대중공업과 합병하기로 했다. 현대중공업그룹 관계자는 “단순 합병을 하려면 현대삼호중공업 주식을 매입해야 한다”며 “조선 경기가 어려운 상황에서 거금을 들여 주식을 사들이는 게 어렵다고 판단했다”고 말했다.

정기선 현대중공업 부사장이 조선해양부문의 경영 실적 개선에 더욱 집중할 것이라는 전망도 나온다. 정 부사장은 지난 3월 현대로보틱스(현 현대중공업지주) 지분 5.1%를 매입하고 부친인 정몽준 아산재단 이사장(25.8%·지난 21일 기준)과 국민연금공단(10.00%)에 이어 3대 주주로 이름을 올리면서 본격적인 경영 승계에 나섰다. 현대중공업 수주를 총괄하는 선박해양 영업부문장인 정 부사장은 선박을 인도한 뒤 운항과 정비, 수리 등을 서비스하는 현대글로벌서비스의 대표도 겸직하고 있다.

박상용 기자 yourpencil@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)