김대환 미래에셋대우 WM연금지원부문 대표 "외화내빈 퇴직연금… 자동투자制로 수익률 높여야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

전문가가 장기간 분산투자하면

수익률 높고 변동성 크게 줄어

美선 자산 알아서 굴려주는

타깃데이트펀드 안정적 수익

미래에셋대우 퇴직연금랩

2009년 출시 후 67% 高수익

수익률 높고 변동성 크게 줄어

美선 자산 알아서 굴려주는

타깃데이트펀드 안정적 수익

미래에셋대우 퇴직연금랩

2009년 출시 후 67% 高수익

김대환 미래에셋대우 WM연금지원부문 대표(사진)는 30일 한국경제신문과의 인터뷰에서 “퇴직연금은 2005년 말 국내에 도입된 후 171조원 규모로 성장했지만 외형만 커졌을 뿐 내적 결실을 맺지 못하고 있다”며 이같이 말했다.

그는 “퇴직연금 현장을 뛰다 보면 각종 규제에 묶여 의미 있는 수익률을 내지 못하는 사례를 숱하게 접한다”며 안타까워했다. 무엇보다 디폴트 옵션(자동투자제도) 도입을 서둘러야 한다고 했다. 디폴트 옵션은 확정기여(DC)형 퇴직연금에 가입한 근로자가 특별한 운용 지시를 하지 않을 경우 사전에 등록돼 있는 자산배분형 적립금 운용방법으로 자동 운용하는 제도다. 디폴트 옵션이 도입된 미국에선 DC 운용 지시를 하지 않은 근로자 10명 중 9명이 생애주기별로 알아서 자산을 굴려주는 타깃데이트펀드(TDF)를 활용해 안정적인 수익을 내고 있다.

반면 국내에선 퇴직연금을 말 그대로 ‘방치’하고 있다는 게 김 대표의 진단이다. 그는 “지난해 DC 가입 근로자의 91.4%가 기존의 운용 지시를 한 번도 변경하지 않았다”며 “최초 가입 상품이 무관심 속에 장기간 방치되고 있다”고 말했다.

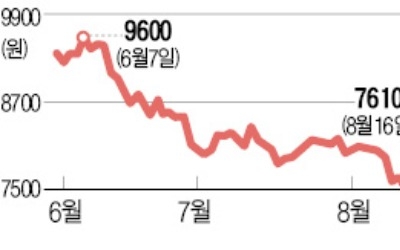

국내에서도 퇴직연금을 알아서 굴려주는 랩 상품의 수익률은 돋보인다. 미래에셋대우의 퇴직연금랩(액티브40) 상품은 2009년 2월 출시 이후 67% 수익을 내고 있다. 연 환산 5.94%로 작년 퇴직연금 평균 수익률(1.88%)을 크게 웃돈다. 김 대표는 “전문가가 장기간 분산 투자하면 수익률도 높고 변동성도 현저히 줄어든다”며 “가입자는 원하지 않을 경우 언제든지 디폴트 옵션 적용을 철회하거나 해지할 수 있어 운용 자율성을 해치지도 않는다”고 말했다.

회사가 직접 운용하는 확정급여(DB)형 퇴직연금은 수익성 측면에서 더 심각한 상황이라고 지적했다. DB의 원리금보장형 비중(대기성자금 포함)은 96.5%로 DC형(83.3%)보다 높다. 김 대표는 DB형 퇴직연금은 기업이 투자원칙보고서(IPS)를 반드시 작성하도록 해야 한다고 했다. 김 대표는 “현재는 사내 인사·재무 담당자 등이 운용 결과를 책임지는 구조여서 무조건 원리금보장형 상품만 가입하고 있다”며 “IPS를 통해 장기적인 전략을 가지고 다양한 자산에 분산 투자하도록 의무화해야 한다”고 말했다. 한 상장사는 2015년부터 자발적으로 IPS를 바탕으로 운용한 결과 지난해까지 연평균 4.53% 성과를 냈다.

다음달 열리는 정기국회에선 근로자퇴직급여보장법 개정안을 다룰 예정이다. 하지만 디폴트 옵션 등은 2016년 개정안에 포함돼 있다가 빠졌다. 김 대표는 “퇴직연금은 내년부터 단계적으로 도입이 의무화될 예정”이라며 “국회가 퇴직연금의 질적 개선을 위한 소프트웨어 개혁에 적극 나서야 한다”고 강조했다.

조진형 기자 u2@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)