동양·ABL생명… 보험사 매물 잇따를 듯

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

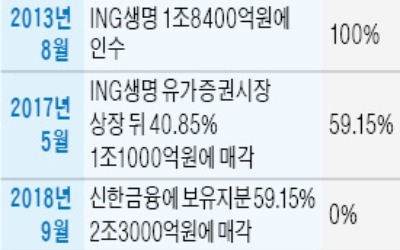

신한금융, 오렌지라이프 인수

금융계 M&A 다음 타자는

몸집 불리고 안정적 수익

금융그룹들, 비은행 '눈독'

교보증권도 매물 가능성

금융계 M&A 다음 타자는

몸집 불리고 안정적 수익

금융그룹들, 비은행 '눈독'

교보증권도 매물 가능성

신한금융그룹이 오렌지라이프(옛 ING생명)를 인수하면서 다른 금융그룹들의 인수합병(M&A) 움직임도 본격화할 전망이다. 보험사를 비롯한 비은행 금융사 인수를 통해 몸집을 불리고 안정적으로 수익을 창출하겠다는 계산에서다.

생명보험업계는 동양생명과 ABL생명(알리안츠생명)을 사실상 매물로 보고 있다. 모회사인 중국 안방보험그룹이 해외 자산을 매각하겠다는 계획을 세웠기 때문이다. 동양생명은 국내 생명보험회사 중 자산 기준 7위, ABL은 11위다.

KDB생명도 지난해부터 M&A 매물로 꾸준히 언급돼 왔다. 하지만 대주주인 산업은행이 매각 시한을 2020년까지 미루고 경영 개선에 주력하겠다는 방침이어서 매각 작업은 경영 정상화가 이뤄진 뒤 추진될 가능성이 높게 점쳐진다.

손해보험업계에선 롯데손보와 MG손보가 매물로 꼽힌다. 롯데그룹이 지난해 지주사 체제로 전환하면서 롯데손보를 비롯해 롯데카드, 롯데캐피탈 등의 금융계열사들은 개별 혹은 패키지 매각 가능성이 제기된다. 공정거래법상 일반지주회사가 금융·보험업을 하는 국내 회사 주식을 소유할 수 없기 때문이다. 올초 사모펀드인 JKL파트너스가 인수를 검토하다가 무산된 MG손보 역시 M&A 시장에서 매각 후보로 항상 거론되고 있다.

다만 롯데손보와 MG손보 인수를 놓고 금융그룹들은 별다른 관심을 보이지 않고 있다. 두 보험사 모두 업계 하위권인 데다 지급여력(RBC)비율도 금융당국의 권고치(150%)를 간신히 넘기는 등 건전성이 좋지 않다는 분석에서다.

증권가에도 매물이 잇따르고 있다. 내년 지주사 전환을 앞둔 우리은행이 비은행 포트폴리오 강화를 위해 증권사 인수에 박차를 가할 것이란 관측이 나온다. 국내 1호 증권사인 교보증권을 인수할 가능성도 있다. 교보증권 모회사인 교보생명은 지난 6월 조회공시를 통해 우리은행의 인수 제안을 받았다고 밝혔다. 이뿐만 아니라 이베스트투자증권이 M&A 시장에 매물로 나오는 등 성장 정체에 부딪힌 중소형 증권사들도 후보군으로 거론된다.

강경민 기자 kkm1026@hankyung.com

생명보험업계는 동양생명과 ABL생명(알리안츠생명)을 사실상 매물로 보고 있다. 모회사인 중국 안방보험그룹이 해외 자산을 매각하겠다는 계획을 세웠기 때문이다. 동양생명은 국내 생명보험회사 중 자산 기준 7위, ABL은 11위다.

KDB생명도 지난해부터 M&A 매물로 꾸준히 언급돼 왔다. 하지만 대주주인 산업은행이 매각 시한을 2020년까지 미루고 경영 개선에 주력하겠다는 방침이어서 매각 작업은 경영 정상화가 이뤄진 뒤 추진될 가능성이 높게 점쳐진다.

손해보험업계에선 롯데손보와 MG손보가 매물로 꼽힌다. 롯데그룹이 지난해 지주사 체제로 전환하면서 롯데손보를 비롯해 롯데카드, 롯데캐피탈 등의 금융계열사들은 개별 혹은 패키지 매각 가능성이 제기된다. 공정거래법상 일반지주회사가 금융·보험업을 하는 국내 회사 주식을 소유할 수 없기 때문이다. 올초 사모펀드인 JKL파트너스가 인수를 검토하다가 무산된 MG손보 역시 M&A 시장에서 매각 후보로 항상 거론되고 있다.

다만 롯데손보와 MG손보 인수를 놓고 금융그룹들은 별다른 관심을 보이지 않고 있다. 두 보험사 모두 업계 하위권인 데다 지급여력(RBC)비율도 금융당국의 권고치(150%)를 간신히 넘기는 등 건전성이 좋지 않다는 분석에서다.

증권가에도 매물이 잇따르고 있다. 내년 지주사 전환을 앞둔 우리은행이 비은행 포트폴리오 강화를 위해 증권사 인수에 박차를 가할 것이란 관측이 나온다. 국내 1호 증권사인 교보증권을 인수할 가능성도 있다. 교보증권 모회사인 교보생명은 지난 6월 조회공시를 통해 우리은행의 인수 제안을 받았다고 밝혔다. 이뿐만 아니라 이베스트투자증권이 M&A 시장에 매물로 나오는 등 성장 정체에 부딪힌 중소형 증권사들도 후보군으로 거론된다.

강경민 기자 kkm1026@hankyung.com