금융위기 이후 한국 가계부채 증가속도, OECD 평균의 7.8배

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

명목GDP 대비 가계부채 비율, OECD 7위

취약차주 대출 85조원…신용대출 비중, 비취약차주의 2배

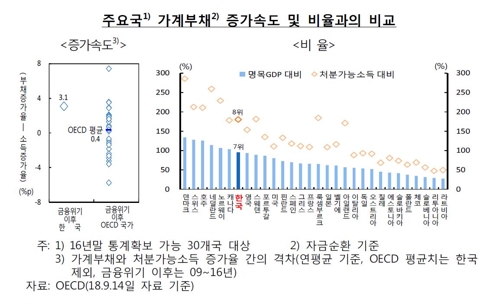

글로벌 금융위기 이후 한국의 가계부채 증가속도가 경제협력개발기구(OECD) 평균의 7.8배에 달한 것으로 나타났다.

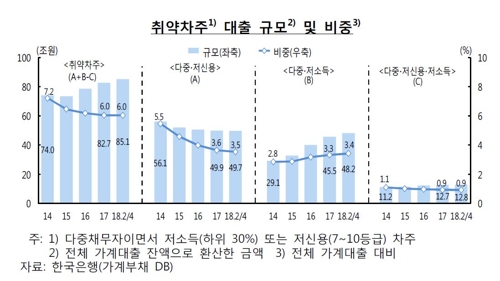

여러 곳의 금융기관에서 돈을 빌리고 저소득(하위 30%)이거나 저신용(7∼10등급)인 '취약차주'의 대출 규모는 85조원에 달했다.

한국은행이 20일 금융통화위원회에 보고한 금융안정상황(2018년 9월) 자료를 보면 2009∼2016년 한국의 '가계부채 증가속도'(부채 증가율-소득 증가율)는 3.1%포인트였다.

반면 같은 기간 OECD 평균은 0.4%포인트에 불과했다.

OECD 국가들은 가계부채가 소득과 비슷한 속도로 불어났으나 한국에선 소득보다 가계부채가 빠르게 증가한 결과다.

산술적으로 한국의 가계부채 증가속도는 OECD의 7.8배에 달했다.

한은은 "한국의 가계부채 증가속도가 주요국을 크게 상회하는 상황이 이어질 것"이라며 "가계부채 증가율이 소득 증가율을 계속 상회하면 우리 경제의 소비와 성장을 제약하고 금융시스템의 잠재 리스크를 증대시킬 가능성이 있다"고 우려했다.

최근 가계부채 증가세가 둔화했다고는 하지만 여전히 소득과 견준 가계부채 비율은 상승곡선을 그리고 있고 주요국과 견줘서도 높은 편이었다.

처분가능소득 대비 가계부채 비율은 작년 말 159.8%에서 올해 2분기 말 161.1%로 1.3%포인트 상승했다.

명목 국내총생산(GDP) 대비 가계부채 비율도 2분기 말 84.8%로 작년 말보다 1.0%포인트 올랐다.

2016년 말 기준으로 한국의 처분가능소득 대비 가계부채 비율은 OECD 30개국 가운데 8위, 명목 GDP 대비 가계부채 비율은 7위였다.

가계부채 차주를 뜯어보면 주로 소득 상위 30%인 고소득(64.1%), 신용등급 1∼3등급인 고신용(69.7%) 차주에 몰려 있는 것으로 분석된다.

가계부채 중 큰 비중을 차지하는 은행 주택담보대출의 경우 고정금리 비중은 2014년 23.6%에서 작년 44.5%로 꾸준히 상승했다.

분할상환 대출 비중도 같은 기간 26.5%에서 49.8%까지 올랐다.

고정금리, 분할상환은 변동금리, 일시상환보다 가계부채 안정성 측면에서 우수하다고 평가받는다.

고정금리, 분할상환 비중 확대는 가계부채 질 측면에서 반길만한 대목이다.

그러나 약한 고리로 지목받는 취약차주의 부채도 꾸준히 증가세다.

취약차주의 대출 규모는 2분기 말 85조1천억원으로 작년 말보다 2조4천억원 증가했다.

전체 가계대출의 6.0%를 차지한다.

취약차주는 전체 가계대출의 7.9%에 달하는 149만9천명으로 집계됐다.

다중채무자이면서 저소득이고 저신용인 차주의 대출 규모는 12조8천억원으로 작년 말보다 1천억원 증가했다.

전체 가계대출의 0.9% 수준이다.

다중채무자이면서 저소득·저신용인 차주는 작년 말 41만8천명에서 40만5천명으로 소폭 줄었다.

취약차주의 대출은 금리가 상대적으로 높은 비은행에 65.5%가 쏠려 있었다.

금리가 높고 변동금리가 많은 신용대출도 취약차주가 많았다.

2분기 말 기준으로 신용대출 점유 비중(해당 차주 전체 가계대출 대비)은 취약차주가 43.1%로 비취약차주(23.6%)의 2배에 달했다.

/연합뉴스

취약차주 대출 85조원…신용대출 비중, 비취약차주의 2배

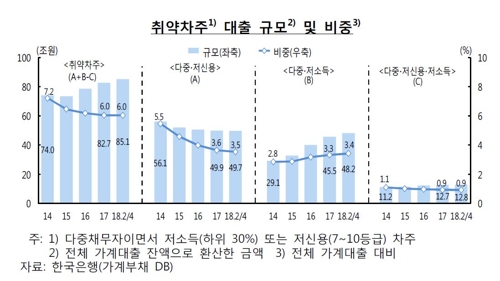

여러 곳의 금융기관에서 돈을 빌리고 저소득(하위 30%)이거나 저신용(7∼10등급)인 '취약차주'의 대출 규모는 85조원에 달했다.

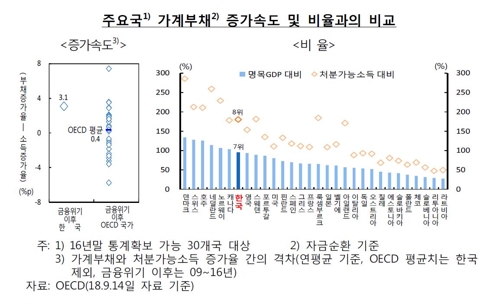

한국은행이 20일 금융통화위원회에 보고한 금융안정상황(2018년 9월) 자료를 보면 2009∼2016년 한국의 '가계부채 증가속도'(부채 증가율-소득 증가율)는 3.1%포인트였다.

반면 같은 기간 OECD 평균은 0.4%포인트에 불과했다.

OECD 국가들은 가계부채가 소득과 비슷한 속도로 불어났으나 한국에선 소득보다 가계부채가 빠르게 증가한 결과다.

산술적으로 한국의 가계부채 증가속도는 OECD의 7.8배에 달했다.

최근 가계부채 증가세가 둔화했다고는 하지만 여전히 소득과 견준 가계부채 비율은 상승곡선을 그리고 있고 주요국과 견줘서도 높은 편이었다.

처분가능소득 대비 가계부채 비율은 작년 말 159.8%에서 올해 2분기 말 161.1%로 1.3%포인트 상승했다.

명목 국내총생산(GDP) 대비 가계부채 비율도 2분기 말 84.8%로 작년 말보다 1.0%포인트 올랐다.

2016년 말 기준으로 한국의 처분가능소득 대비 가계부채 비율은 OECD 30개국 가운데 8위, 명목 GDP 대비 가계부채 비율은 7위였다.

가계부채 차주를 뜯어보면 주로 소득 상위 30%인 고소득(64.1%), 신용등급 1∼3등급인 고신용(69.7%) 차주에 몰려 있는 것으로 분석된다.

가계부채 중 큰 비중을 차지하는 은행 주택담보대출의 경우 고정금리 비중은 2014년 23.6%에서 작년 44.5%로 꾸준히 상승했다.

분할상환 대출 비중도 같은 기간 26.5%에서 49.8%까지 올랐다.

고정금리, 분할상환은 변동금리, 일시상환보다 가계부채 안정성 측면에서 우수하다고 평가받는다.

고정금리, 분할상환 비중 확대는 가계부채 질 측면에서 반길만한 대목이다.

그러나 약한 고리로 지목받는 취약차주의 부채도 꾸준히 증가세다.

취약차주의 대출 규모는 2분기 말 85조1천억원으로 작년 말보다 2조4천억원 증가했다.

전체 가계대출의 6.0%를 차지한다.

취약차주는 전체 가계대출의 7.9%에 달하는 149만9천명으로 집계됐다.

다중채무자이면서 저소득이고 저신용인 차주의 대출 규모는 12조8천억원으로 작년 말보다 1천억원 증가했다.

전체 가계대출의 0.9% 수준이다.

다중채무자이면서 저소득·저신용인 차주는 작년 말 41만8천명에서 40만5천명으로 소폭 줄었다.

금리가 높고 변동금리가 많은 신용대출도 취약차주가 많았다.

2분기 말 기준으로 신용대출 점유 비중(해당 차주 전체 가계대출 대비)은 취약차주가 43.1%로 비취약차주(23.6%)의 2배에 달했다.

/연합뉴스

![[시론] 연이은 신흥국 위기 강 건너 불 아니다](https://img.hankyung.com/photo/201809/07.14383067.3.jpg)