박상준 연구원은 "올해 4분기부터는 지난해 4분기 추석 시점 차이로 기저가 낮은 편이고 전자담배의 판매량 증가로 수익성이 개선되고 있어 영업이익이 증가세로 돌아설 가능성이 있다"고 말했다.

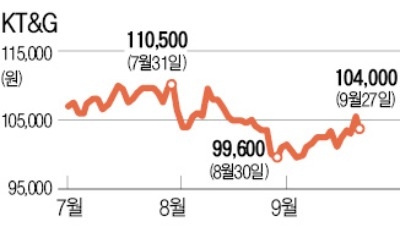

이어 "고배당 매력과 낮아진 눈높이를 감안한다면 KT&G의 주가 흐름은 3분기 실적 시즌을 전후로 점차 바뀔 것으로 기대된다"고 덧붙였다.

KT&G의 3분기 연결기준 영업이익은 전년 동기 대비 13% 감소한 3665억원으로 예상된다.

미국의 이란 경제 제재에 따른 수출담배 매출 감소가 실적 부진의 핵심 요인이다. 수출 부진은 미국의 이란 경제 제재에 기인하기 때문에 여전히 불확실성이 남아있지만 중동 수출 부진이 시장의 실적 눈높이와 주가 수준에 대체로 반영된 것으로 분석된다.

박 연구원은 "연말로 갈수록 배당 시즌이 다가오는 점을 감안하면 KT&G의 주가 흐름이 점차 바뀔 수 있을 것으로 기대된다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![[단독] "한국이 드디어"…한화오션 등 '1조4000억' 잭팟](https://img.hankyung.com/photo/202412/AA.39055450.3.jpg)