반도체만 13.5조…하루 1900억씩 벌고도 활짝 못 웃는 삼성전자

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

삼성전자 또 사상 최대 실적

3분기 영업이익 17조5000억 '사상 최대'

부품사업이 영업이익의 83%…고점 논란에도 신기록

"4분기 이익 줄 것" vs "서버용 D램 수요 증가" 엇갈려

IM부분은 '갤노트9' 부진 등 여파로 2.2조 수준 추락

3분기 영업이익 17조5000억 '사상 최대'

부품사업이 영업이익의 83%…고점 논란에도 신기록

"4분기 이익 줄 것" vs "서버용 D램 수요 증가" 엇갈려

IM부분은 '갤노트9' 부진 등 여파로 2.2조 수준 추락

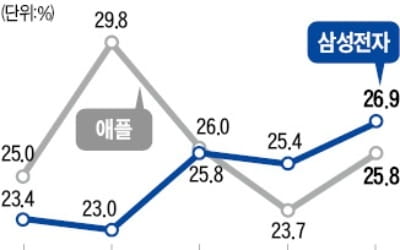

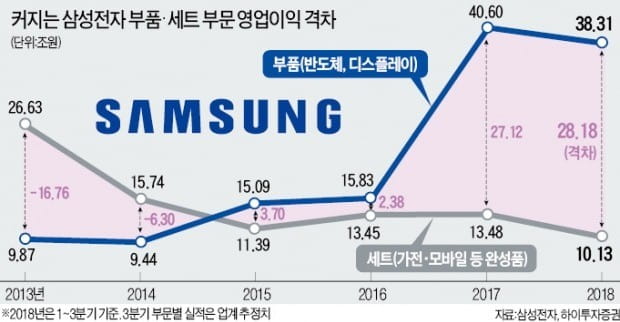

5일 삼성전자가 내놓은 사상 최대 분기 실적을 꼼꼼히 살펴본 한 재계 관계자의 입에서는 환호성이 아니라 우려의 목소리가 흘러나왔다. 전체 영업이익 17조5000억원의 83%에 해당하는 14조5000억원가량이 부품사업에서 나왔기 때문이다. 반도체는 경기 사이클에 따라 부침을 겪을 수밖에 없는 만큼 삼성전자가 휴대폰 가전 등 완성품(세트) 사업부문의 경쟁력을 빨리 끌어올려야 외풍에 흔들리지 않고 안정적인 수익을 낼 수 있다는 지적이다.

◆실적 일등공신은 반도체

2분기에 주춤했던 삼성전자가 ‘실적 신기록 행진’을 다시 시작할 수 있게 한 일등공신은 반도체였다. 증권가에선 반도체 부문에서 13조5000억원의 영업이익을 냈을 것으로 추정하고 있다. 삼성전자 반도체 부문이 분기에 13조원이 넘는 영업이익을 내기는 이번이 처음이다. 디스플레이 사업 영업이익도 애플 신형 아이폰에 OLED(유기발광다이오드) 패널 납품을 시작한 데 힘입어 2분기 1400억원에서 1조원 안팎으로 대폭 확대됐다.

반면 IM(IT·모바일) 사업 부문은 갤럭시노트9 부진 등의 여파로 전분기(2조6700억원)보다 4000억원가량 적은 2조2000억원 수준의 영업이익을 올렸다. 소비자가전(CE) 부문 영업이익은 2분기(5100억원)와 비슷한 5000억~6000억원 정도에 그쳤다. 부품 사업이 완성품 사업의 부진을 상쇄해 줬다는 얘기다.

당시 57 대 43 수준이던 부품(15조900억원)과 완성품(11조3900억원) 간 이익 기여도 격차는 갈수록 벌어져 올 1~3분기에는 부품사업의 이익 규모(38조3100억원)가 완성품(10조1300억원)의 네 배 가까이로 커졌다. 3분기만 따로 떼어내면 다섯 배 수준으로 한층 더 확대됐다. “영업이익으로만 따지면 삼성전자는 종합 전자업체라기보다는 부품업체에 가깝다”는 얘기가 나오는 이유다.

◆반도체 초호황 꺾이나

4분기 이후 삼성전자 실적에 대한 전망은 엇갈린다. 이익 대부분을 차지하는 반도체 시장의 움직임을 읽는 시각이 달라서다. 전문가들은 일단 4분기 이후 반도체 가격 하락은 불가피한 것으로 보고 있다. 시장조사업체 D램익스체인지는 4분기 D램 가격(고정거래가격)이 3분기보다 5% 정도 하락할 것으로 전망했다. 낸드플래시의 평균 판매 단가도 12% 떨어질 것으로 내다봤다.

김동원 KB증권 연구원은 삼성전자의 4분기 영업이익이 3분기보다 6.3% 감소한 16조4000억원에 그칠 것으로 전망했다. 그는 “11분기 연속 증가세를 보였던 반도체 부문 영업이익이 3년 만에 감소할 가능성이 있다”며 “스마트폰도 원가 부담과 판매부진 등으로 실적을 갉아 먹을 것”이라고 말했다. 골드만삭스 모건스탠리 등 글로벌 투자은행(IB)들도 이런 이유로 4분기 이후 삼성전자의 실적 하락에 베팅했다.

반론도 있다. 구글 아마존 등 글로벌 기업의 데이터센터(IDC)에 들어가는 서버용 D램 수요가 꾸준한 데다 머신러닝 음성인식 등 새로운 수요가 폭발적으로 늘고 있다는 이유에서다. 가격 하락에도 불구하고 수요가 대폭 늘면 삼성전자의 반도체 이익 규모는 더 커질 것이란 얘기다. 낸드플래시 역시 가격이 떨어지면 하드디스크드라이브(HDD)를 대체하는 수요가 새로 창출돼 가격 하락분을 상쇄할 것이란 분석도 있다. 정창원 노무라금융투자 리서치센터장은 “향후 D램 가격은 급락하기보다는 연착륙할 것으로 예상된다”며 “중앙은행이 통화량을 조절하는 것처럼 삼성전자가 재고와 가격을 관리할 수 있기 때문”이라고 말했다.

오상헌/최만수/이승우 기자 ohyeah@hankyung.com