"기준금리 인상, 가계부채 문제 부상 변수"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

서영수 키움증권 연구원은 "한국은행의 기준금리 인상이 예상되는 11월 말 이후 은행업종 주가는 시장 예상과 달리 약세를 보일 수 있다"며 "기준금리 인상으로 은행의 원화 및 외화 유동성이 축소되는 과정에서 가계부채 구조조정 이슈가 수면 위로 부상할 가능성이 높기 때문"이라고 밝혔다.

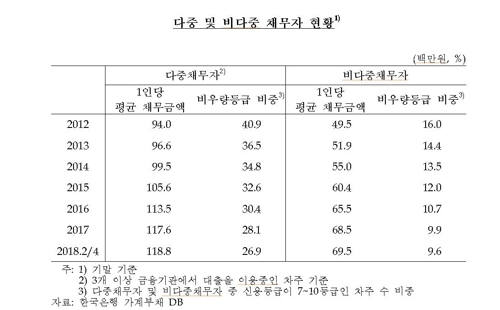

가계부채는 현재 양적, 질적 측면에서 과도한 수준이라고 서 연구원은 진단했다. 또한 자산가격 하락 등 외부 충격이 발생할 경우 은행의 부도 위험이 높아 이에 대비한 정부의 구조조정이 필요하다고 지적했다. 가계부채에서 투자 목적 대출이 차지하는 비중이 과도하게 높기 때문이란 분석이다.

아울러 한국은행의 기준금리 인상을 기점으로 은행의 유동성이 더 악화될 가능성이 높다고 전망했다. 금리 인상 시 금융소비자들이 저원가성 예금에서 상대적으로 금리매력도가 높은 머니마켓펀드(MMF), 종합자산관리계좌(CMA) 등 금융상품으로 이동할 가능성이 높다는 관측이다.

서 연구원은 "저원가성 예금 이탈 반전, 외국인 투자자의 채권 매도 반전 상황에서 기준금리가 인상될 경우 은행의 유동성은 크게 하락할 가능성이 높다"며 "이 과정이 장기화 될 경우 은행의 대출태도는 빠르게 악화될 것"이라고 예상했다.

따라서 은행업종에 대한 비중 확대는 가계부채 구조조정 이후로 미루고 당분간 신한지주, 기업은행 등 우량 종목 중심으로 포트폴리오를 편성하기를 권했다. 신한금융지주는 상대적으로 위험관리능력이 뛰어나고, 기업은행은 가계부채 위험노출액(익스포져) 규모가 작기 때문이다.

그는 "은행주 주가는 경우에 따라 단기간 2008년 저점에 근접할 것"이라면서도 "가계부채 구조조정이 본격화되는 시점에는 불확실성이 해소되고 은행의 자금 중개 기능 회복 등의 요인으로 반등, 본격적인 상승세로 전환될 것"이라고 전망했다.

오정민 한경닷컴 기자 blooming@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)