'성장성 특례상장' 1호 셀리버리, 29~30일 청약

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

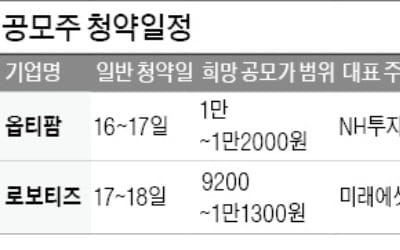

이번주 공모주

이번 주에는 신약 개발업체 셀리버리가 코스닥 입성을 위해 일반청약을 받는다. 주관사 추천만으로 기업을 공개하는 ‘성장성 특례상장’ 1호 기업이다.

2014년 설립된 바이오 벤처기업 셀리버리는 29~30일 이틀간 일반청약 신청을 받는다. 주당 공모가액은 2만5000원이다. 지난 22~23일 기관투자가를 대상으로 수요예측을 해 희망 범위인 2만~2만5000원에서 가장 비싼 가격으로 확정했다. 수요예측 경쟁률은 699 대 1이었다.

공모 주식 수는 114만 주, 공모 금액은 285억원으로 일반 투자자에겐 20%인 22만8000주를 배정했다. 상장 예정일은 다음달 9일이다. 상장 주관사는 DB금융투자다. DB금융투자는 성장성 특례상장 제도에 따라 청약자들에게 공모가액의 90% 값에 주식을 팔 수 있는 선택권(풋백옵션)을 6개월간 제공한다. ‘이익 미실현 기업 특례(테슬라 요건) 상장’과 비교해 풋백옵션 유효기간이 3개월 더 길다.

셀리버리는 거대 분자의 의약품 성분(약리물질)을 세포 안에 전달하는 ‘약리물질 생체 내 전송기술(TSDT)’을 보유하고 있다. 이 기술을 기반으로 파킨슨병과 췌장암, 고도비만 치료제 등 바이오 신약 후보물질을 개발하고 있다. 사업 목표는 개발 후보물질의 기술 수출(라이선스 아웃)이다.

지난해 28억원의 매출에 34억원의 순손실을 냈다. 올 상반기엔 34억원의 매출에 9억원의 영업손실을 냈다.

이태호 기자 thlee@hankyung.com

2014년 설립된 바이오 벤처기업 셀리버리는 29~30일 이틀간 일반청약 신청을 받는다. 주당 공모가액은 2만5000원이다. 지난 22~23일 기관투자가를 대상으로 수요예측을 해 희망 범위인 2만~2만5000원에서 가장 비싼 가격으로 확정했다. 수요예측 경쟁률은 699 대 1이었다.

공모 주식 수는 114만 주, 공모 금액은 285억원으로 일반 투자자에겐 20%인 22만8000주를 배정했다. 상장 예정일은 다음달 9일이다. 상장 주관사는 DB금융투자다. DB금융투자는 성장성 특례상장 제도에 따라 청약자들에게 공모가액의 90% 값에 주식을 팔 수 있는 선택권(풋백옵션)을 6개월간 제공한다. ‘이익 미실현 기업 특례(테슬라 요건) 상장’과 비교해 풋백옵션 유효기간이 3개월 더 길다.

셀리버리는 거대 분자의 의약품 성분(약리물질)을 세포 안에 전달하는 ‘약리물질 생체 내 전송기술(TSDT)’을 보유하고 있다. 이 기술을 기반으로 파킨슨병과 췌장암, 고도비만 치료제 등 바이오 신약 후보물질을 개발하고 있다. 사업 목표는 개발 후보물질의 기술 수출(라이선스 아웃)이다.

지난해 28억원의 매출에 34억원의 순손실을 냈다. 올 상반기엔 34억원의 매출에 9억원의 영업손실을 냈다.

이태호 기자 thlee@hankyung.com

![[상장예정기업]셀리버리 "내년 상반기 파킨슨치료제 계약 기대"](https://img.hankyung.com/photo/201810/01.18077470.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)