아시아나IDT 기업공개

영구채 발행도 진행

신용등급 방어 안간힘

아시아나항공은 오는 9일 2570억원 규모 ABS 발행 계획을 최근 확정했다. KB와 키움, 한화, IBK투자증권 등 8개 증권사와 발행 물량의 총액 인수계약을 마쳤다. 지난달 24일 발행을 완료한 1600억원어치를 합쳐 모두 4170억원어치 ABS 발행자금을 확보할 전망이다.

ABS란 회사 특정 자산을 기초로 발행하는 증권이다. 아시아나항공은 항공기 운영에서 나오는 장래매출을 기초자산으로 꾸준히 ABS를 발행해 부족한 유동성을 보충하고 있다. 일반 회사채보다 원리금 상환 확실성이 높아 이자비용 절감 효과를 누릴 수 있어서다. 국내 신용평가사들은 이번 ABS 신용등급을 아시아나항공의 기업신용등급인 ‘BBB-(안정적)’보다 두 단계 높은 ‘BBB+(안정적)’로 평가했다.

아시아나항공의 ABS 미상환 발행잔액은 지난 6월 말 현재 1조2000억원으로, 연결 재무제표 기준 금융부채 3조7000억원의 31.9%를 차지하고 있다. 올 상반기 누적 매출 기준 65% 정도를 ABS의 기초자산으로 제공하고 있어 추가적인 발행 여력은 크지 않다.

아시아나항공 ABS는 예금이자보다 두세 배 높은 이자 매력에 힘입어 개인투자자 사이에서 인기다. 증권사들은 지난달 인수한 1600억원어치 ABS 중 775억원(48.4%)어치를 일반투자자에게 배정했다. 4년 만기짜리 상품의 예상 발행금리는 연 6.9% 수준이다.

신용등급 ‘주목’

무거운 차입금 부담을 지고 있는 아시아나항공은 지난 4월 한국산업은행 등 채권단과 자발적인 재무구조개선 양해각서를 맺고 채무 상환 자금 확보에 적극적으로 나서고 있다.

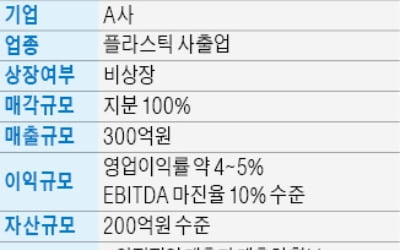

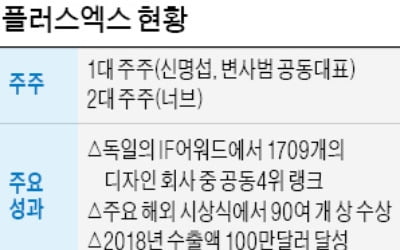

올해 상반기 CJ대한통운 보통주와 금호 사옥을 매각했고, 이번 ABS와 에어부산 관련 수익 담보대출(1000억원) 등까지 합치면 올 들어서 확보한 현금만 약 1조4300억원에 달한다. 추가로 연말까지 영구채 2000억원어치를 발행하고 아시아나IDT 구주매출로 500억원 이상을 조달할 계획이다. 아시아나항공이 지분 100%를 보유한 아시아나IDT는 9월5일 한국거래소 상장 예비심사를 통과했다. 지분 46%를 보유한 에어부산도 9월12일 거래소에 상장예비심사 신청서를 냈다.

이같이 아시아나항공이 적극적으로 유동성 확보에 나서는 것은 신용등급을 방어하기 위해서다. 현재 아시아나항공은 신용등급이 ‘BB+’로 한 단계 더 떨어지면 ABS 미상환 잔액의 일시 조기상환 요구에 직면할 수도 있다. 과거 채권자들과 사전에 맺은 계약에 따라 ‘조기상환 사유’가 발생하기 때문이다. 아시아나항공 신용등급은 대규모 항공기 도입 계획에 따른 투자 부담 등 탓으로 2015년 ‘BBB+’에서 두 단계 떨어졌다.

신용평가사들은 적극적인 자산 매각 작업을 긍정적으로 평가하면서도 급변하는 외부 영업환경 때문에 신용등급의 방향성 예측에 신중한 모습이다. 이강서 나이스신용평가 수석연구원은 “내국인 출국 수요 위축, 달러화로 결제되는 유류비 부담 증가 등의 요인은 항공사의 사업 실적을 저하시킬 우려가 있다”고 말했다.

이태호 기자 thlee@hankyung.com