사회초년생 61%는 소액대출 경험…대출자 평균 잔액 3391만원

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

창업자 81%는 직장경험…매출 월 1000만원 넘어야 과거 월급만큼 벌어

20∼30대 사회초년생 10명 중 6명은 소액대출을 받은 경험이 있는 것으로 나타났다.

신한은행은 21일 전국 만 20∼64세 금융 소비자 1만명의 금융생활을 조사한 '2019 보통사람 금융생활 보고서' 내용 일부를 공개했다.

조사결과 20∼30대 3년차 이하 직장인 61%가 소액대출을 받은 경험이 있다고 답했다.

소액대출을 받은 목적은 생활비가 45%를 차지했고 주택자금과 카드대금·부채상환이 각각 10%였다.

20∼30대 사회초년생의 44%가 현재 대출을 보유한 것으로 나타났다.

이는 전년도 조사보다 3%포인트 낮은 수준이다.

그러나 1인 평균 대출 잔액은 3천391만원으로 전년보다 432만원(14%) 늘었다.

이들의 월 부채상환액은 58만원으로 1년 전 61만원보다 소폭 감소했으나 상환 소요 기간은 4년에서 4.9년으로 길어졌다.

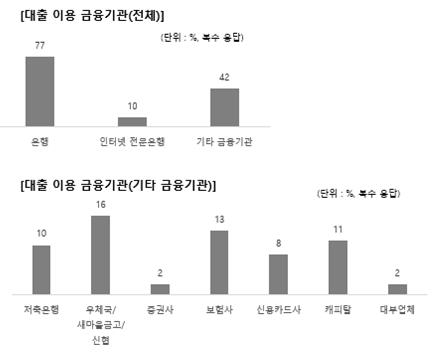

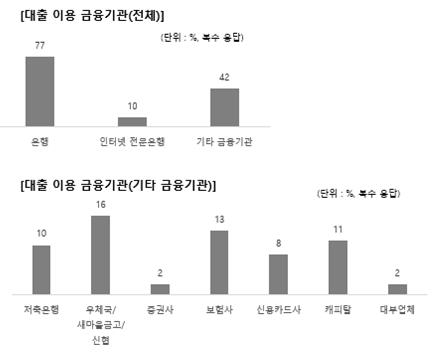

사회초년생이 대출을 이용한 금융기관은 은행이 77%(복수응답)로 가장 많았지만 42%는 저축은행, 신용카드사, 보험사 등 기타 금융기관에서 대출을 받았다.

30∼40대 맞벌이 가구 절반 이상(55%)은 부부 중 1명이 가계 소득·지출을 전담 관리하는 것으로 나타났다.

부부 공동 관리는 38%, 각자 관리는 7%였다.

기혼 가구의 57%는 소득이 급감한 경험이 있다고 답했다.

소득 급감을 경험한 평균 나이는 40.2세였다.

40대 가구의 소득 급감 사유는 본인 또는 배우자의 퇴직·실직(38%)이 가장 많았고 경기 침체로 인한 임금 삭감·매출 감소(29%), 사업 실패(13%), 이직(12%) 등 이유도 있었다

이들은 평균 월 256만원 소득이 깎였다.

이 중 55%는 소득 급감을 사전에 대비하지 못했다.

50대 이상 경제활동자 13%는 3년 내 은퇴 예정이나, 이렇게 은퇴가 임박한 사람 가운데 51%는 특별한 대비를 못 하고 있었다.

이들은 은퇴 후 예상 월 지출을 242만원으로 잡았지만 실제 예상 소득은 월 평균 147만원에 불과해 거의 100만원이 모자랐다.

창업자 81%는 과거 직장 경험이 있고, 직장생활 기간은 평균 10년이었다.

이들의 평균 나이는 41세이며 창업 전 직장에서 약 320만원 월급을 받은 것으로 조사됐다.

현재 사업소득은 월평균 301만원으로 이전 직장 월급에 비해 적었다.

창업 업체 최소 매출액이 월 1천만원은 돼야 직장 생활 당시 소득을 넘기는 것으로 나타났다.

직장인 출신 자영업자 67%는 대출을 평균 5천930만원 갖고 있고 현재 월 80만원을 상환하는 것으로 나타났다.

신한은행은 2017년부터 매년 금융소비자 대상 설문조사를 한 '보통사람 금융생활 보고서'를 발간하고 있으며 내년 3월 3번째 정식 보고서를 낼 예정이다.

보고서에는 이번에 공개한 이슈의 상세 내용과 더불어 최근 3년간 경제생활 변화 추이, 서울시 지역별 소득 분석 등 은행 내외부 정보 분석 결과가 담긴다.

조사업체 나이스알앤씨가 지난 10월 11일부터 11월 8일까지 이메일로 조사했으며 95% 신뢰 수준, 오차범위 ±0.98%다.

/연합뉴스

신한은행은 21일 전국 만 20∼64세 금융 소비자 1만명의 금융생활을 조사한 '2019 보통사람 금융생활 보고서' 내용 일부를 공개했다.

조사결과 20∼30대 3년차 이하 직장인 61%가 소액대출을 받은 경험이 있다고 답했다.

소액대출을 받은 목적은 생활비가 45%를 차지했고 주택자금과 카드대금·부채상환이 각각 10%였다.

20∼30대 사회초년생의 44%가 현재 대출을 보유한 것으로 나타났다.

이는 전년도 조사보다 3%포인트 낮은 수준이다.

그러나 1인 평균 대출 잔액은 3천391만원으로 전년보다 432만원(14%) 늘었다.

사회초년생이 대출을 이용한 금융기관은 은행이 77%(복수응답)로 가장 많았지만 42%는 저축은행, 신용카드사, 보험사 등 기타 금융기관에서 대출을 받았다.

30∼40대 맞벌이 가구 절반 이상(55%)은 부부 중 1명이 가계 소득·지출을 전담 관리하는 것으로 나타났다.

부부 공동 관리는 38%, 각자 관리는 7%였다.

기혼 가구의 57%는 소득이 급감한 경험이 있다고 답했다.

소득 급감을 경험한 평균 나이는 40.2세였다.

40대 가구의 소득 급감 사유는 본인 또는 배우자의 퇴직·실직(38%)이 가장 많았고 경기 침체로 인한 임금 삭감·매출 감소(29%), 사업 실패(13%), 이직(12%) 등 이유도 있었다

이들은 평균 월 256만원 소득이 깎였다.

이 중 55%는 소득 급감을 사전에 대비하지 못했다.

이들은 은퇴 후 예상 월 지출을 242만원으로 잡았지만 실제 예상 소득은 월 평균 147만원에 불과해 거의 100만원이 모자랐다.

창업자 81%는 과거 직장 경험이 있고, 직장생활 기간은 평균 10년이었다.

이들의 평균 나이는 41세이며 창업 전 직장에서 약 320만원 월급을 받은 것으로 조사됐다.

현재 사업소득은 월평균 301만원으로 이전 직장 월급에 비해 적었다.

창업 업체 최소 매출액이 월 1천만원은 돼야 직장 생활 당시 소득을 넘기는 것으로 나타났다.

직장인 출신 자영업자 67%는 대출을 평균 5천930만원 갖고 있고 현재 월 80만원을 상환하는 것으로 나타났다.

신한은행은 2017년부터 매년 금융소비자 대상 설문조사를 한 '보통사람 금융생활 보고서'를 발간하고 있으며 내년 3월 3번째 정식 보고서를 낼 예정이다.

조사업체 나이스알앤씨가 지난 10월 11일부터 11월 8일까지 이메일로 조사했으며 95% 신뢰 수준, 오차범위 ±0.98%다.

/연합뉴스