CJ헬스케어·서브원 매각 등

대기업 선제적 구조조정 잇따라

LG화학 1조원어치 회사채 발행

민간기업 사상 최대 규모

한국경제신문 자본시장 전문매체 마켓인사이트 취재팀은 올해를 빛낸 주요 투자은행(IB) 거래를 돌아보고 분야별 ‘올해의 딜 메이커’를 뽑았다.

올해 M&A시장의 포문을 연 건 지난 2월 CJ제일제당의 CJ헬스케어 매각이었다. 한국콜마가 CJ헬스케어를 1조3000억원에 사들였다. 이후로도 ‘선택과 집중’을 위한 M&A가 줄을 이었다. SK그룹은 10월 SK해운을 국내 PEF 한앤컴퍼니에 팔았고, LG그룹은 11월 소모성자재구매대행(MRO) 업체 서브원을 홍콩계 PEF 어피너티에 매각했다. AJ그룹이 9월 AJ렌터카를 SK네트웍스에 매각한 거래도 선제적 구조조정의 일환이었다.

대기업들은 대신 해외에서 활발한 인수에 나섰다. LG전자는 4월 오스트리아 자동차 헤드램프 제조업체 ZKW의 경영권을 인수했고, SK그룹은 9월 베트남 마산그룹 지분을 사들였다. KCC와 원익그룹은 SJL파트너스와 손잡고 세계 3대 실리콘 제조업체 미국 모멘티브퍼포먼스머티리얼을 3조3700억원에 인수하기도 했다.

사모펀드 H&Q의 SK 11번가 지분 투자, 어피너티와 블루런벤처스의 SSG닷컴 투자 등 대기업 전자상거래 업체들의 대규모 투자 유치도 전자상거래 시장의 지각 변동을 예고하며 주목받았다. 칼라일그룹의 ADT캡스 매각, MBK파트너스의 ING생명 매각, 한앤컴퍼니의 웅진식품 매각 등 사모펀드들의 투자회수 거래도 많았다. 프랑스 로레알의 국내 온라인 쇼핑몰 스타일난다 인수도 많은 사람의 입에 회자했다.

신기록 쏟아낸 채권발행시장

카페24는 적자 기업이라도 성장성이 있다면 코스닥시장 입성을 허용해 주는 ‘테슬라 요건’을 적용받은 첫 사례로 주목받았다. 카페24는 전자상거래 사업자에게 쇼핑몰 구축에서부터 해외 진출, 마케팅에 이르기까지 다양한 서비스를 제공하는 회사로 성장 가능성을 높게 평가받았다.

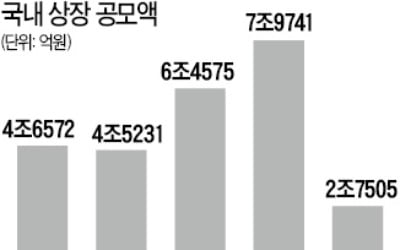

배합사료 제조기업인 현대사료는 6월 상장하면서 공모주 청약경쟁률이 1690 대 1을 나타냈다. 2009년 6월 상장한 어보브반도체(2423 대 1) 이후 9년 만에 최고 경쟁률을 기록했다. 사료업종이 당시 남북한 경협 수혜주로 주목받으면서 투자자들이 몰린 결과다. 3월에 상장한 애경산업은 공모액이 1979억원으로 올해 최대였다.

채권발행시장은 ‘사상 최대 호황기’라는 평가 속에 풍성한 기록을 쏟아냈다. LG화학이 2월 민간기업 사상 최대 규모인 1조원어치 회사채를 찍었다. 5000억원 모집에 2조1600억원의 ‘뭉칫돈’이 몰리자 계획보다 발행규모를 두 배로 늘렸다. 4월에는 외화 표시 교환사채(EB)를 역시 사상 최대인 6억달러어치 발행하기도 했다.

초장기 채권발행시장에서도 신기록이 잇따랐다. 한국전력 자회사인 한국남동발전은 4월 최초로 공모채권시장에서 30년 만기 채권을 찍었다. 한전의 또 다른 자회사인 한국남부발전은 9월 국내 기업 최초로 30년 만기 그린본드를 발행했다. 그린본드는 자금 사용목적인 친환경투자로 한정된 채권이다.

영국 부동산에 꽂힌 K머니

올해 국내 오피스빌딩시장은 단위 면적당 최고가 경신 행진을 거듭했다. 삼성SRA자산운용이 2월 광화문 더케이트윈타워를 3.3㎡당 2810만원에 사들인 것이 시작이었다. 이후 KB부동산신탁이 8월 강남N타워를 3.3㎡당 2925만원에 인수했고, 9월에는 코람코자산신탁이 삼성물산 서초사옥을 3.3㎡당 3050만원에 사들였다.

국내 투자자들은 브렉시트(영국의 유럽연합 탈퇴) 결정 이후 저평가된 런던 시장에 적극 진출했다. 하나금융투자 컨소시엄은 3월 런던 외곽순환고속도로(M25) 지분 20%를 약 2500억원에 인수했다. 미래에셋금융그룹은 미국 블랙스톤으로부터 런던 최고급 오피스 빌딩 트웬티올드베일리를 약 5000억원에 샀고, 한국투자증권은 런던 70마크레인 오피스 빌딩을 매수했다. 국민연금은 런던 골드만삭스 사옥을 14억파운드(약 2조원)에 사들였다. 국내 자본의 해외 부동산 투자 중 최대 규모로 기록됐다.

프랑스 덩케르크 액화천연가스(LNG) 터미널 지분 인수전은 ‘K머니’ 간 대결이 펼쳐졌다. 삼성증권-IBK투자증권-한화투자증권 컨소시엄이 미래에셋대우-하나금융투자 컨소시엄을 제치고 최종 승자가 됐다.

유창재/김익환/김진성/김대훈 기자 yoocool@hankyung.com