"올해 채권투자, 캐리수익 극대화해야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

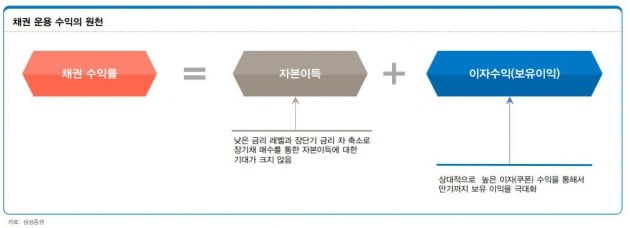

김은기 삼성증권 연구원은 "낮아진 금리 레벨과 장단기 금리차 축소로 장기채 매수를 통한 자본이득에 대한 기대치가 높지 않다"며 "때문에 올해 채권투자에서 수익을 극대화하는 핵심 전략은 상대적으로 고금리 채권을 매수, 캐리수익을 극대화하는 것이 중요하다"고 말했다.

달러채권 중 미국 단기 국채와 한국물(KP)에 관심을 둬야한다는 조언이다.

김 연구원은 "미국이 경기 호조로 기준금리를 지속적으로 인상했지만 우리나라는 경기 부진으로 미국에 비해 더디게 기준금리를 인상하면서 지난해 3월 기준금리가 역전됐다"며 "금리 변동에 수익률 변동성이 크지 않은 2년 이하 단기채에 대한 투자 메리트가 크게 부각되고 있다"고 판단했다.

이어 "단기채는 짧은 만기로 금리 변화에 따른 평가손실 우려가 적다"며 "금리 상승기에는 만기까지 보유한 이후 높아진 금리로 재투자가 가능하기 때문에 수익률을 끌어올릴 수 있다"고 설명했다.

국내 공사, 은행과 우량기업이 발행하는 외화표시 채권도 주목하라는 권고다.

그는 "우리나라의 신용등급은 AA로 양호한 외환 적정성(외환 보유고 세계 8위)과 재정 건전성을 띄고 있다"며 "최근 남북 정상회담, 북핵 해결 노력 등 지정학적 리스크 완화 등으로 리스크 지표인 신용부도스와프(CDS) 프리미엄이 점진적으로 축소되고 있다"고 평가했다.

이어 "KP물 중 국내 최고 수준의 신용등급인 AAA등급을 부여 받고 있는 공사, 은행, AA등급 이상의 우량 기업이 주로 발행하는 외화 표시 채권을 주시해야 한다"며 "은행과 보험의 코코본드는 미상환 위험이 낮고 상대적으로 높은 수익률을 제시한다"고 전했다.

이송렬 한경닷컴 기자 yisr0203@hankyung.com