"제주항공, 4분기 실적부진 우려는 주가에 이미 반영"-한화

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

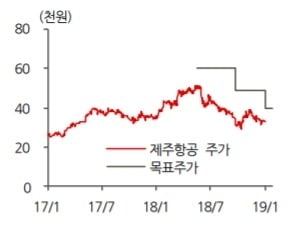

한화투자증권은 21일 제주항공에 대해 지난해 4분기 실적부진 우려는 이미 주가에 반영됐다며 투자의견 '매수'와 목표주가 4만6000원을 유지했다.

김유혁 연구원은 "작년 4분기 영업이익은 전년 대비 74.2% 감소한 45억원을 기록할 것"이라며 "일본, 사이판, 기타 지방공항발 노선 부진에 따른 운임하락과 유류비 증가가 맞물리면서 시장기대치를 하회할 것으로 추정한다"고 말했다.

김 연구원은 "탑승률(L/F)을 채우기 위해 티켓가격을 낮추면서 운임이 하락했을 것으로 예상되는데, 유류비는 전년 동기 대비 50% 넘게 증가한 점이 실적부진의 주 요인"이라고 분석했다.

하지만 올해는 유가 하락에 따른 유류비용 절감효과로 증익이 예상된다고 김 연구원은 밝혔다. 올해 영업이익은 전년 대비 34.4% 증가한 1353억원, 매출액은 13.9% 늘어난 1조4130억원으로 전망됐다.

그는 "작년 자연재해로 부진했던 일본 여객수요의 회복이 예상되고, 유가하락으로 인한 유류비 절감효과로 이익개선이 기대된다"며 "비용항공사(LCC) 중 가장 높은 원가경쟁력을 보유한 만큼, 경쟁사 대비 높은 이익 창출 능력을 보여줄 것으로 기대한다"고 전했다.

이어 "작년 3분기 일본 자연재해로 실적이 부진했을 당시와 유사한 수준으로 4분기 실적부진 우려는 이미 주가에 반영됐다"며 "따라서 추가적인 하락은 제한적일 가능성이 높고, 올해 1분기 실적개선에 대한 기대감이 점진적으로 주가에 반영될 전망"이라고 내다봤다.

조아라 한경닷컴 기자 rrang123@hankyung.com

김유혁 연구원은 "작년 4분기 영업이익은 전년 대비 74.2% 감소한 45억원을 기록할 것"이라며 "일본, 사이판, 기타 지방공항발 노선 부진에 따른 운임하락과 유류비 증가가 맞물리면서 시장기대치를 하회할 것으로 추정한다"고 말했다.

김 연구원은 "탑승률(L/F)을 채우기 위해 티켓가격을 낮추면서 운임이 하락했을 것으로 예상되는데, 유류비는 전년 동기 대비 50% 넘게 증가한 점이 실적부진의 주 요인"이라고 분석했다.

하지만 올해는 유가 하락에 따른 유류비용 절감효과로 증익이 예상된다고 김 연구원은 밝혔다. 올해 영업이익은 전년 대비 34.4% 증가한 1353억원, 매출액은 13.9% 늘어난 1조4130억원으로 전망됐다.

그는 "작년 자연재해로 부진했던 일본 여객수요의 회복이 예상되고, 유가하락으로 인한 유류비 절감효과로 이익개선이 기대된다"며 "비용항공사(LCC) 중 가장 높은 원가경쟁력을 보유한 만큼, 경쟁사 대비 높은 이익 창출 능력을 보여줄 것으로 기대한다"고 전했다.

이어 "작년 3분기 일본 자연재해로 실적이 부진했을 당시와 유사한 수준으로 4분기 실적부진 우려는 이미 주가에 반영됐다"며 "따라서 추가적인 하락은 제한적일 가능성이 높고, 올해 1분기 실적개선에 대한 기대감이 점진적으로 주가에 반영될 전망"이라고 내다봤다.

조아라 한경닷컴 기자 rrang123@hankyung.com