기업들 '주가 부양' 내걸지만 매입가·물량 등 제한 까다로워

시장에선 "성장성 한계" 해석도

자사주 매입 공시는 규모와 기간, 형태 등을 꼼꼼하게 살펴봐야 합니다. 코스닥시장 상장사인 화장품·의료기기 제조업체 케어젠은 올해 초 자사주 20만 주를 약 130억원에 취득하기로 결정했습니다. 매입 기간은 지난 8일부터 4월 7일까지 석 달입니다. 지난해 10만원을 넘어섰던 주가가 지난 4일 장중 신저가인 6만3500원으로 떨어지자 자사주 매입 카드를 꺼낸 것으로 분석됩니다. 나노캠텍(50억원 규모) 힘스(10억원) 지엠피(24억원) 등도 이달 들어 자사주 매입 계획을 공시했습니다.

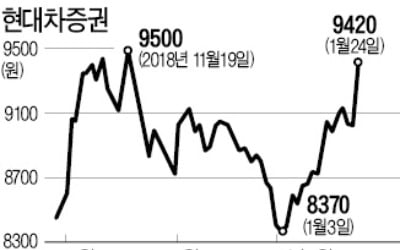

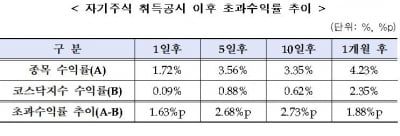

기업 의도와 달리 자사주 약발은 단기 효과에 그치는 경우가 많습니다. 케어젠도 반짝 7만원대에 올라섰다가 6만원대(24일 종가 6만8900원)로 다시 주저앉았습니다.

자사주 매입은 ‘주가가 바닥일 가능성이 높다’는 신호일 뿐입니다. 실제 자사주 매입 과정을 들여다보면 주가가 오를 것이라고 기대하긴 어렵습니다. 자사주 매입 과정에서 시장 왜곡을 막기 위해 방식과 규모 등에 엄격한 제한이 있기 때문입니다. 한국거래소 규정에 따르면 장중 자사주 매입 때는 시가 부근에서만 호가를 내야 합니다. 공격적으로 사지 못하고 매물을 소화하는 역할만 하는 겁니다. 하루 최대 주문 수량도 전체 발행주식의 1%를 넘으면 안 됩니다.

자사주 직접 취득과 신탁 방식 취득의 차이도 알아야 합니다. 직접 취득은 계약기간(3개월) 내에 예정된 수량을 모두 매입해야 하고, 취득 후 6개월간 처분할 수 없습니다. 반면 주로 증권사에 위탁하는 신탁계약은 계약금액만 공시되고 몇 주를 사겠다는 취득예정 주식 수는 없습니다. 계약기간 연장도 가능해 주가가 올라 매입이 부담되면 취득을 보류하는 등 유연한 전략을 쓸 수 있습니다. 신탁 방식 취득은 직접 취득과 비교하면 ‘약발’이 약할 수밖에 없다는 얘기입니다.

자사주 취득 자체가 주는 메시지가 긍정적인 것만은 아닙니다. 과거 상법에선 기업의 자사주 매입을 원천적으로 금지했습니다. 기업이 자사주를 사면 기업 스스로 주주가 되는 모순이 발생하기 때문입니다. 자본시장법에선 상장회사에 한해 허용하고 있습니다. 하지만 성장주가 대접받는 시장 분위기에선 환영받지 못하기도 합니다. 활발한 투자로 성장해야 할 기업이 자사주를 사는 데 현금을 쓰는 것 자체가 성장성 한계에 봉착했다는 의미로 해석되기 때문입니다.

김동현 3code@hankyung.com