그는 올해 유가증권시장 상장사 순이익 전망치가 지난해 초 대비 14%가량 줄어드는 등 실적 악화가 예상된다고 말했다. 하지만 이미 주가에 충분히 반영돼 있는 만큼 지수가 추가 하락할 가능성은 크지 않다고 덧붙였다. “낙폭 과대만 한 호재가 없다”는 말이 있는 만큼, 그의 지적은 일리가 없지 않다. PER이 과거 국내 경기하강 국면에서도 12배 전후에서 움직였다는 점을 감안하면 더욱 그렇다.

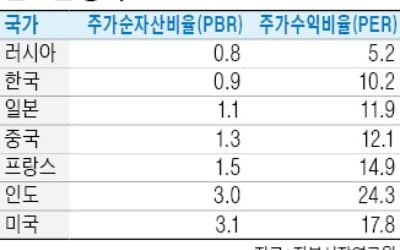

다만 PBR, PER 등을 기준으로 한국 증시가 저평가됐다는 사실은 전문가라면 누구나 알고 있는 정보다. 그런데도 저평가가 해소되지 않는다는 것은 뭔가 다른 요인이 작용하기 때문이라고 볼 수 있다. 글로벌 시장에서는 수익을 좇아 천문학적 자금이 실시간으로 움직인다. 그런 자금이 한국 증시에 몰려들지 않는 데는 그럴 만한 이유가 있다고 봐야 한다.

한국과 미국은 방위비 협상을 두고 팽팽하게 맞서고 있다. 협상에 진전이 없을 경우 트럼프 미국 대통령은 2차 미국·북한 정상회담에서 북한 비핵화가 아니라 북핵 동결의 대가로 주한 미군 감축 카드를 꺼내들 수도 있다. 이런 와중에 일본 해상자위대 초계기가 우리 군함에 수차례 위협 비행을 했다. 중국 군용기도 수시로 한국의 방공식별구역을 넘나든다. 정작 한국군은 9·19 남북 군사합의로 DMZ(비무장지대) 일대에서 정찰기나 무인기를 띄울 수 없게 됐다.

한반도 리스크가 그 어느 때보다 커졌다는 얘기가 나오는 상황이다. 지금 증시에서는 그런 측면에서의 ‘코리아 디스카운트’가 소리 없이 부각되고 있는 것인지도 모른다.