"삼성SDI, 연평균 20% 성장 전망"-KTB

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

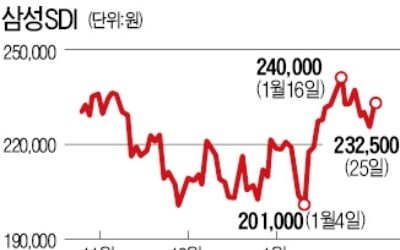

KTB투자증권이 삼성SDI에 대해 “2022년까지 연평균 20% 성장이 가능하다”고 28일 평가했다. 목표주가 32만원과 투자의견 매수는 유지했다.

김양재 KTB투자증권 연구원은 삼성SDI의 실적에 대해 “4분기 컨센서스 대비 매출액은 2조4786억원으로 소폭 하회했지만 영업이익은 2487억원을 기록, 부합하는 실적을 냈다”고 말했다.

이어 “상업용 에너지저장장치(ESS) 수요 둔화로 전지 부문 매출이 예상을 하회했지만, 소형전지와 편광필름 수요 호조로 전사 수익성은 전분기 대비 소폭 개선됐다”고 분석했다.

김 연구원은 올해 삼성SDI가 매출 10조9391억원, 영업이익 9960억원을 기록할 것이라고 내다봤다.

그는 “편광필름 고객사 다변화와 OLED 소재 다각화로 전자재료 부문 매출이 전년 대비 13% 성장하고 소형전지도 원통형 전지 수요 호조로 20% 성장할 것”이라며 “EV 시장 확대로 중대형 전지 매출은 2018년 1.5조원에서 2022년 10조원으로 확대될 전망”이라고 말했다.

김 연구원은 “동사는 2022년까지 연평균 20% 이상 구조적으로 성장 가능한 업체”라며 “중장기 관점에서 주가 약세 국면을 비중 확대 기회로 활용할 필요가 있다”고 당부했다.

오세성 한경닷컴 기자 sesung@hankyung.com

김양재 KTB투자증권 연구원은 삼성SDI의 실적에 대해 “4분기 컨센서스 대비 매출액은 2조4786억원으로 소폭 하회했지만 영업이익은 2487억원을 기록, 부합하는 실적을 냈다”고 말했다.

이어 “상업용 에너지저장장치(ESS) 수요 둔화로 전지 부문 매출이 예상을 하회했지만, 소형전지와 편광필름 수요 호조로 전사 수익성은 전분기 대비 소폭 개선됐다”고 분석했다.

김 연구원은 올해 삼성SDI가 매출 10조9391억원, 영업이익 9960억원을 기록할 것이라고 내다봤다.

그는 “편광필름 고객사 다변화와 OLED 소재 다각화로 전자재료 부문 매출이 전년 대비 13% 성장하고 소형전지도 원통형 전지 수요 호조로 20% 성장할 것”이라며 “EV 시장 확대로 중대형 전지 매출은 2018년 1.5조원에서 2022년 10조원으로 확대될 전망”이라고 말했다.

김 연구원은 “동사는 2022년까지 연평균 20% 이상 구조적으로 성장 가능한 업체”라며 “중장기 관점에서 주가 약세 국면을 비중 확대 기회로 활용할 필요가 있다”고 당부했다.

오세성 한경닷컴 기자 sesung@hankyung.com

![[단독] 반도체·중국 '흔들리는 두 축' 챙긴다…이재용 올해 첫 출장지는 中시안](https://img.hankyung.com/photo/201901/AA.18756743.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)