산은 "대우조선 주식 현대중공업에 현물출자…조건부 M&A 체결"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

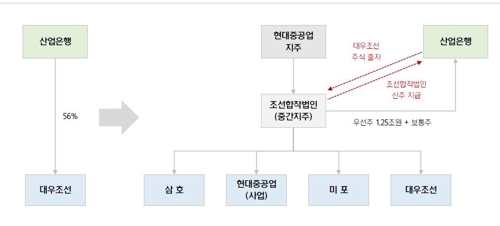

이동걸 산은 회장은 31일 이사회 직후 기자간담회를 열어 이 같은 방식의 대우조선 민영화 절차를 개시한다고 밝혔다. 산은은 대우조선 지분 전량을 현대중공업에 현물 출자한 뒤 대우조선에 대해 제3자배정 유상증자로 1조5000억원을 지원할 예정이다. 자금이 부족할 경우 1조원을 추가로 지원한다.

현대중공업은 산은과 합작해 신설하는 중간지주회사인 조선합작법인을 사업법인에서 물적 분할한다. 분할한 조선합작법인은 상장회사로 남고 사업법인의 명칭은 현대중공업으로 비상장회사가 된다. 조선합작법인은 현물출자를 받는 대우조선 주식의 대가로 상환전환 우선주 1조2500억원과 보통주 600만9570주를 발행한다.

현대중공업은 현물출자 유상증자 과정에서 교환 비율은 30일 종가로 산정된 발행가 기준으로 확정해 거래를 추진한다고 설명했다. 조선합작법인의 신주확정 발행가는 주당 13만7088원이다. 대우조선해양 주식 현물출자 확정가액은 주당 3만4922원이다.

이 회장은 "조선 업종 중심 계열인 현대중공업과 산업 재편 필요성 등에 대해 공감대를 이뤄 우선적으로 M&A(인수합병) 절차를 진행했다"며 "조건부 MOU(양해각서)를 체결했다"고 말했다.

그는 "잠재 매수자인 삼성중공업 측과도 조만간 접촉해 인수 의향을 타진할 계획"이라고 밝혔다.

홍남기 부총리 겸 기획재정부 장관은 이날 정부서울청사에서 제18차 산업경쟁력강화 관계장관회의를 주재, 대우조선의 경영정상화 관련 진행 사항을 논의했다. 산업은행은 대우조선해양의 경영 정상화 기반이 마련됨에 따라 민간 주인 찾기가 필요하다고 보고 전략적 투자 유치 방안을 보고했다.

한경닷컴 뉴스룸 open@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)