전기차 올라탄 배터리…韓·中·日 '글로벌 3파전'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

산업 리포트

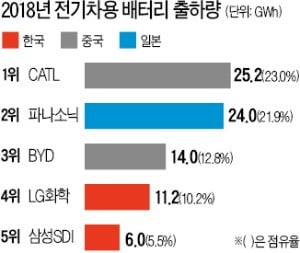

中CATL·日파나소닉이 1,2위

2020년엔 中보조금 폐지되고

유럽 온실가스 배출 규제 강화

한국 배터리 3社에 큰 기회

中·美 등에 대규모 설비 증설

LG화학·삼성SDI 흑자전환 성공

SK이노, 2021년 흑자달성 목표

中CATL·日파나소닉이 1,2위

2020년엔 中보조금 폐지되고

유럽 온실가스 배출 규제 강화

한국 배터리 3社에 큰 기회

中·美 등에 대규모 설비 증설

LG화학·삼성SDI 흑자전환 성공

SK이노, 2021년 흑자달성 목표

모든 제품이 인터넷에 연결되는 사물인터넷(IoT·Internet of Things) 시대를 넘어 모든 제품이 배터리에 연결되는 시대가 왔다. 전기차, 무선청소기, 전동공구 등 ‘힘’이 중요한 제품은 물론 블루투스 이어폰, 스마트펜 등 초소형화가 필요한 분야까지 배터리가 들어가지 않는 제품이 없다. 반도체, 디스플레이에 이어 배터리가 한국의 차세대 먹거리로 꼽히는 이유다.

시장 수요 이끄는 전기차

배터리산업을 폭발적으로 성장시키고 있는 분야는 전기차다. 한 번 충전으로 주행 가능한 거리가 400㎞까지 늘어난 데다 각종 보조금과 기술의 발달로 가격은 내연 기관차 수준으로 낮아지면서 시장이 커지고 있다. 한국과 중국, 일본은 세계 배터리 시장에서 3파전을 벌이고 있다. 시장조사전문기관 SNE리서치에 따르면 지난해 세계 전기차용 배터리 출하량 순위는 △CATL(중국) △파나소닉(일본) △BYD(중국) △LG화학(한국) △삼성SDI(한국) 순으로 나타났다. 미국 테슬라가 일본 파나소닉과 손잡고 배터리를 생산·탑재하고 있고, 중국 자동차회사들은 CATL, BYD 등 자국 배터리 공급업체들에 물량을 몰아주고 있다. 국내 업체들은 국내 자동차 업계뿐만 아니라 유럽 전기차 시장에서 우위를 보이고 있다. 아우디, 폭스바겐, 벤츠, BMW, 재규어 등이 대표적인 고객사다.

LG화학 삼성SDI SK이노베이션 등 배터리 3사는 이러한 시장 변화에 발맞춰 경쟁적으로 투자를 늘리고 있다. LG화학은 이달 초 중국 난징 배터리 공장에 1조2000억원을 추가 투자해 생산량 확대에 나선다고 밝혔다. 이 중 전기차 배터리 공장에 6000억원을 투자한다. 삼성SDI도 중국 시안에 1조2000억원을 투자해 전기차 배터리 2공장 건설을 추진한다. SK이노베이션도 헝가리 코마롬, 중국 창저우, 미국 조지아 등에 공격적으로 설비 투자를 하고 있다.

돈 벌기 시작한 LG화학

SK이노베이션은 지난달 31일 실적 발표를 하면서 작년 배터리 사업 실적을 이례적으로 공개했다. 세계 각지에 설비 신·증설을 하는 등 투자비 증가 영향으로 지난해 3175억원의 영업손실을 기록했다. SK이노베이션은 내부적으로 2020년, 늦어도 2021년에 배터리 사업 흑자를 달성하겠다는 목표를 세운 것으로 알려졌다.

스위스계 투자은행 UBS는 최근 발표한 보고서에서 “2025년이 되면 파나소닉, CATL, LG화학, 삼성SDI, SK이노베이션 등 아시아 배터리 5개사가 글로벌 시장 점유율 80%를 차지할 것”이라고 전망했다.

고재연 기자 yeon@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)