과도한 배당은 毒…'마법의 탄환'에 총 맞을 수도

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

R&D 투자 못해 성장동력 훼손 '지적'

재무 부담에 신용 전망 떨어지기도

재무 부담에 신용 전망 떨어지기도

지난해 배당을 늘렸지만 시장의 평가가 오히려 나빠진 종목들이 있다. 재무부담이 커졌다는 이유 때문이다.

14일 금융투자업계에 따르면 지난달 국제 신용평가사 스탠더드앤드푸어스(S&P)는 SK이노베이션의 장기신용등급(BBB+) 전망을 ‘안정적’에서 ‘부정적’으로 하향 조정했다. 부정적 전망은 1~2년 내 신용등급이 떨어질 가능성이 크다는 뜻이다. 배당과 자사주 매입 등의 자본지출 규모가 커진 것을 주요 원인으로 꼽았다. 이 회사의 지난해 순이익은 1조6871억원으로, 전년보다 21.3% 줄었다. 반면 배당은 전년과 비슷한 6983억원(보통주 기준)을 유지했다. 이에 따라 배당성향(배당금/순이익)이 43.5%로 전년(35.4%)보다 크게 높아졌다. S&P는 이 회사의 배당과 자사주 매입 등을 포함하는 자본지출 규모가 지난해 2조~2조5000억원에 달하는 것으로 추정했다.

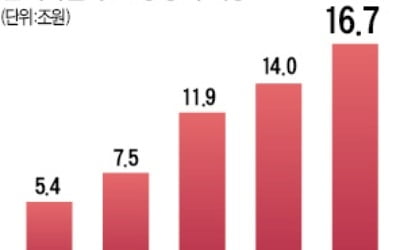

코웨이도 배당금 지출과 자사주 매입에 따른 재무부담이 커지고 있다. 한국신용평가에 따르면 2014년 1483억원이었던 배당금은 2017년 4092억원으로 늘었다. 배당을 늘리기 위해 돈을 많이 빌리면서 부채비율이 56.0%에서 119.8%로 높아졌다.

다음달 웅진씽크빅이 코웨이의 최대주주가 된 뒤에도 코웨이의 고배당은 계속될 것이란 전망이다. 최원영 한국신용평가 애널리스트는 “웅진이 코웨이로부터 받은 배당금을 코웨이 인수를 위해 빌린 돈의 이자와 원금 상환 재원으로 쓸 것”이라며 “코웨이가 높은 수준의 배당을 유지할 수밖에 없기 때문에 재무적으로 부담이 예상된다”고 말했다.

한정된 이익으로 주주 배당을 늘리면 기업의 투자 여력은 감소한다. 이로 인해 신사업 진출이 어려워지면 장기적으로는 오히려 투자자들에게 피해가 갈 수 있다는 지적이 나온다. 대주주 지분율이 높은 종목의 경우 배당 증가를 통해 오너 몫을 늘리는 데만 신경을 쓴다는 비판의 목소리도 있다.

김동현 기자 3code@hankyung.com

14일 금융투자업계에 따르면 지난달 국제 신용평가사 스탠더드앤드푸어스(S&P)는 SK이노베이션의 장기신용등급(BBB+) 전망을 ‘안정적’에서 ‘부정적’으로 하향 조정했다. 부정적 전망은 1~2년 내 신용등급이 떨어질 가능성이 크다는 뜻이다. 배당과 자사주 매입 등의 자본지출 규모가 커진 것을 주요 원인으로 꼽았다. 이 회사의 지난해 순이익은 1조6871억원으로, 전년보다 21.3% 줄었다. 반면 배당은 전년과 비슷한 6983억원(보통주 기준)을 유지했다. 이에 따라 배당성향(배당금/순이익)이 43.5%로 전년(35.4%)보다 크게 높아졌다. S&P는 이 회사의 배당과 자사주 매입 등을 포함하는 자본지출 규모가 지난해 2조~2조5000억원에 달하는 것으로 추정했다.

코웨이도 배당금 지출과 자사주 매입에 따른 재무부담이 커지고 있다. 한국신용평가에 따르면 2014년 1483억원이었던 배당금은 2017년 4092억원으로 늘었다. 배당을 늘리기 위해 돈을 많이 빌리면서 부채비율이 56.0%에서 119.8%로 높아졌다.

다음달 웅진씽크빅이 코웨이의 최대주주가 된 뒤에도 코웨이의 고배당은 계속될 것이란 전망이다. 최원영 한국신용평가 애널리스트는 “웅진이 코웨이로부터 받은 배당금을 코웨이 인수를 위해 빌린 돈의 이자와 원금 상환 재원으로 쓸 것”이라며 “코웨이가 높은 수준의 배당을 유지할 수밖에 없기 때문에 재무적으로 부담이 예상된다”고 말했다.

한정된 이익으로 주주 배당을 늘리면 기업의 투자 여력은 감소한다. 이로 인해 신사업 진출이 어려워지면 장기적으로는 오히려 투자자들에게 피해가 갈 수 있다는 지적이 나온다. 대주주 지분율이 높은 종목의 경우 배당 증가를 통해 오너 몫을 늘리는 데만 신경을 쓴다는 비판의 목소리도 있다.

김동현 기자 3code@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)