외국계 매각 주관사 선정

SK하이닉스·삼성전자

中 SMIC 등 인수 후보 거론

뉴욕증시에 상장된 한국의 비메모리 반도체 회사 매그나칩반도체가 인수합병(M&A) 시장에 매물로 나왔다. 매그나칩은 하이닉스반도체(현 SK하이닉스)가 2004년 경영난을 맞아 매각한 비메모리 반도체 사업부문이 모체다. 업계에선 SK하이닉스와 삼성전자 등을 인수 후보로 꼽고 있다.

매그나칩은 하이닉스반도체의 시스템 반도체 부문이었다. 1999년 현대그룹과 LG그룹의 ‘반도체 빅딜’로 탄생한 하이닉스가 자금난을 타개하기 위해 2004년 씨티벤처캐피털에 약 1조원을 받고 판 뒤 매그나칩으로 독립했다.

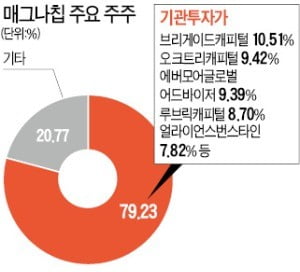

설계회사로부터 주문을 받아 반도체를 생산하는 파운드리 전문회사로 한때 비메모리 반도체 분야에서 세계 8위 생산 규모를 갖춘 회사로 성장했다. 하지만 막대한 부채를 갚지 못해 2009년 미국 법원에 법정관리(챕터11)를 신청했다. 이후 미국계 헤지펀드 애비뉴캐피털이 부실채권을 출자전환하면서 법정관리를 졸업했다. 2011년 한국 증시를 거치지 않고 뉴욕증시에 직상장해 화제가 됐다. 2015년 기관투자가들로 구성된 대주주들이 바클레이즈를 매각주관사로 선정해 매각을 시도했지만 불발했다.

매그나칩을 다시 매물로 내놓은 건 반도체 시장 상황이 달라졌다는 판단에 따른 것으로 분석된다. 사물인터넷(IoT), 빅데이터, 인공지능(AI), 자율주행차 등 4차 산업혁명 시대를 맞아 비메모리 반도체 시장이 급성장하고 있다. 메모리 반도체 시장이 정체 조짐을 보이는 것과 대조적이다. 2010년 이후 전체 반도체 시장이 연평균 2.1%, 메모리 반도체는 1.6% 성장하는 데 그쳤지만 파운드리 시장은 11.4%씩 불어났다. 전체 반도체 시장에서 차지하는 비중도 2010년 9.5%에서 지난해 15.9%로 커졌다.

삼성전자 SK하이닉스 등 국내 반도체 기업들도 비메모리 분야 강화를 선언하고 있다. 삼성전자는 2030년까지 세계 1위인 대만 TSMC를 잡고 비메모리 분야 세계 1위에 오른다는 목표를 세워놓고 있다. SK하이닉스도 2017년 7월 SK하이닉스시스템IC를 설립해 파운드리 사업 경쟁력을 키우고 있다. 삼성전자와 SK하이닉스가 매그나칩 인수전에 뛰어들 가능성이 높다는 관측이 나오는 이유다. LG그룹의 반도체 설계회사로 생산공장이 없는 실리콘웍스와 중국 최대 반도체 파운드리 회사인 SMIC도 인수 후보군으로 분류된다.

1년 전만 해도 13달러 수준에서 거래됐던 매그나칩 주가는 최근 6.8달러 수준까지 떨어졌다. 시가총액도 약 2억3500만달러(약 2640억원)까지 밀렸다. 지난해 상각 전 영업이익(EBITDA) 8000만달러를 감안하면 가격은 7억달러(약 7800억원) 안팎이 될 것으로 업계는 추산하고 있다. 반도체업계 관계자는 “매그나칩반도체에서 약 3억달러 가치로 추산되는 생산시설(Fab4)과 파운드리 사업만 따로 떼내 매각할 가능성도 있다”고 말했다.

정영효/김순신 기자 hugh@hankyung.com

![[마켓인사이트] 한진칼 '주주제안 자격' 놓고 정면 충돌한 KCGI와 한진](https://img.hankyung.com/photo/201902/AA.18959744.3.jpg)