넷마블, MBK와 컨소시엄 구성

카카오는 한투證서 자금 지원

블랙스톤·베인캐피털도 도전장

넷마블과 손잡은 中 텐센트, 카카오 낙점 땐 힘 실어줄 수도

21일 투자은행(IB)업계에 따르면 넥슨 지주회사인 NXC의 매각 주관을 맡은 도이치증권과 모건스탠리가 이날 예비입찰을 한 결과 넷마블과 카카오가 참여한 것으로 파악됐다.

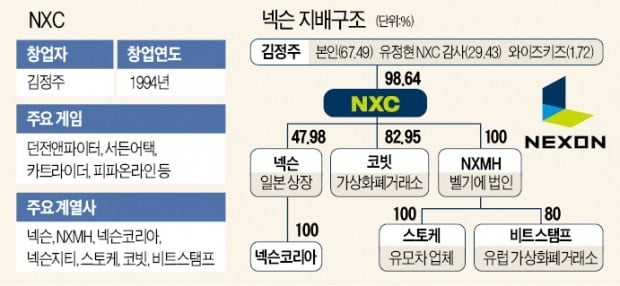

넷마블은 국내 PEF인 MBK파트너스와 컨소시엄을 구성했다. 카카오는 한국투자증권 등으로부터 자금을 지원받는 것으로 알려졌다. 이외에 미국계 PEF인 베인캐피털과 블랙스톤 등도 NXC 인수에 도전장을 던졌다. NXC는 일본에 상장된 넥슨(보유 지분 47.98%)을 비롯해 10여 개의 계열사를 보유한 넥슨 지주회사다. 매각 대상은 창업자 김정주 대표와 부인 유정현 NXC 감사 등이 보유하고 있는 NXC 지분 100%다.

넷마블은 모바일 게임에 집중된 사업 포트폴리오를 PC게임으로 다변화하기 위해 NXC 인수전에 참여한 것으로 알려졌다. 넷마블의 대표 게임은 블레이드&소울 레볼루션, 리니지2레볼루션, 모두의 마블 등 모바일 위주다. 이에 비해 넥슨의 주력 게임은 대부분 PC게임이다. 던전앤파이터의 경우 매년 1조원 이상의 영업이익을 올리고 있다.

넥슨이 보유한 게임 지식재산권(IP)과 개발 역량을 확보하면 시너지 효과도 클 것으로 분석된다. 권영식 넷마블 대표는 “넥슨이 보유하고 있는 게임 IP와 넷마블의 모바일 퍼블리싱 역량이 결합하면 높은 시너지 효과를 낼 수 있다”고 밝혔다.

카카오, ‘카카오게임즈 가치 높이자’

카카오의 넥슨 인수는 게임 사업 강화라는 측면에서 그룹 전체에 도움이 될 뿐 아니라 자회사인 카카오게임즈의 기업공개(IPO)에도 긍정적인 영향을 줄 것으로 예상된다. 카카오게임즈는 한국투자증권을 대표주관사로 선정해 지난해 IPO를 추진했지만 회계감리 지연 등의 이유로 상장 계획을 취소하고 올해 재추진한다는 계획을 세웠다. 넥슨을 인수하면 수익성과 게임 개발 역량을 한 단계 높일 수 있어 카카오게임즈 상장 때 기업가치가 크게 불어날 것으로 예상된다.

PEF들은 NXC를 인수한 뒤 일본에 상장된 넥슨을 국내 증시나 미국 나스닥 등으로 이전 상장시켜 투자 수익률을 높이는 방안을 고려하는 것으로 알려졌다. 일본 넥슨의 주가수익비율(PER)은 20배 미만이다. 국내 증시에서는 게임업체가 PER 30배가량에 거래되고 있어 이전 상장만으로도 상당한 차익을 낼 수 있다는 계산을 하고 있다.

인수 후보 간 짝짓기 관건

매각 측은 이르면 이번달 내에 적격인수후보(쇼트리스트)를 선정해 4월쯤 본입찰을 실시할 것으로 예상된다. 예비입찰에 단독으로 참여한 PEF들은 쇼트리스트로 선정되면 카카오를 비롯해 국내외 전략적투자자(SI)들과 컨소시엄을 이룰 가능성이 높은 것으로 알려졌다. 거래 규모가 약 10조원에 달하는 데다 게임 개발 및 국내외 유통을 위해서는 SI들과의 협업이 필수적이기 때문이다. 넥슨 예비입찰 참여 제안을 받은 PEF 대부분이 넷마블이나 카카오 등에 공동 인수를 제안한 것으로 알려졌다. 일부 PEF들은 컨소시엄 구성이 좌절되자 예비입찰에 불참하기도 했다.

세계 최대 인터넷 기업인 텐센트의 움직임도 NXC 매각의 변수로 꼽힌다. 텐센트는 던전앤파이터의 중국 판권을 보유하고 있다. 향후 넥슨 경영을 위해서는 텐센트의 협력이 반드시 필요하다. 현재까지 가장 강력한 인수후보로 꼽히는 넷마블-MBK파트너스 컨소시엄에 참여하고 있지만 카카오가 예상을 깨고 인수자로 낙점될 경우 카카오에 힘을 실어줄 가능성도 배제할 수 없다는 분석이다. 텐센트는 넷마블의 3대 주주이자 카카오의 2대주주다.

이동훈/정영효 기자 leedh@hankyung.com