[시선+] '화폐' 용어에 얽매인 소모적 가상화폐 논쟁…그사이 뒤처지는 한국

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

가상화폐 아닌 '디지털 자산'으로 봐야

국내선 '화폐' 용어에 소모적 논쟁 잦아

국내선 '화폐' 용어에 소모적 논쟁 잦아

![[시선+] '화폐' 용어에 얽매인 소모적 가상화폐 논쟁…그사이 뒤처지는 한국](https://img.hankyung.com/photo/201902/01.19024643.1.jpg)

암호화폐 관련 기사에 달린 한 누리꾼의 댓글이다. 암호화폐에 대한 일반적 시각을 대변한다. 암호화폐 개념이 정확히 잡히지 않아 벌어진 오해지만 이러한 논쟁은 지금도 끊임없이 반복되고 있다. 해외와도 다른 분위기다. 왜 유독 국내에서 암호화폐 논쟁이 되풀이되는 걸까.

◆ 시세 급변하는데 누가 화폐로 쓰냐고?…"모르는 소리"

암호화폐는 유형에 따라 복합적 자산의 성격을 띤다. 어떤 특성을 지녔는지에 따라 기존 자산의 여러 부분이 섞여 적용된다.

예컨대 부동산을 잘게 쪼개 토큰화한 경우 해당 암호화폐 성격은 ‘부동산 자산’이다. 63빌딩 소유권을 100개의 ‘63빌딩 코인’으로 발행했다고 가정하자. 코인 1개를 구매하면 63빌딩의 지분 1%를 구매하는 것과 같다. 반면 비트코인의 성격은 금에 가깝다. 채굴량이 제한됐고 채굴 원가가 존재하기 때문이다.

금이 다양한 파생상품의 기초자산이 되었듯 시카고 선물거래소 등은 이미 2017년 말부터 비트코인을 기초자산으로 선물 옵션 등 다양한 파생상품을 만들었다. 나스닥도 25일(현지시간)부터 비트코인과 이더리움 지수를 공식적으로 선보이며 새 파생상품 출시 가능성을 내비쳤다.

미국의 투자은행 JP모건이 발행한 JPM 코인의 경우 달러화와 1:1로 가치가 연동되는 ‘스테이블 코인’이다. 기업간 결제가 목적이다. JPM 코인은 가치가 고정돼 있고 결제 목적으로만 사용돼 화폐 성격으로 볼 수 있다.

이처럼 암호화폐는 단일 개념으로 정의할 수 없다. 그럼에도 국내에선 ‘가상화폐’ 또는 ‘암호화폐’라는 명칭 탓에 대부분 ‘화폐’라는 단일 개념으로 받아들여 소모적 논쟁을 벗어나고 못한다는 지적이 나온다.

![[시선+] '화폐' 용어에 얽매인 소모적 가상화폐 논쟁…그사이 뒤처지는 한국](https://img.hankyung.com/photo/201902/01.19024720.1.png)

“지금도 충분히 편한데 왜 굳이 암호화폐라는 이해할 수 없는 걸 만들어 피곤하게 만드나?”

많은 사람들이 의문시하는 또다른 쟁점은 왜 현금·주식·부동산 등 기존 자산들마저 토큰화해 ‘암호화폐’로 만들어야 하느냐는 것이다. 우리나라에는 이미 충분한 금융 인프라를 갖춘 데다 신용카드 등이 잘 발달됐는데 굳이 암호화폐를 쓸 이유가 없다는 논지다.

그러나 앞으로 모든 금융자산은 암호화폐와 같은 형태로 발전할 것이란 게 전문가들 중론이다. 기존 자산을 암호화폐 형태로 만들면 효율적인 가치 전송이 가능해지는 데다 국내 금융시장을 넘어 전세계에서 통용될 가능성이 있어서다.

가령 앞서 든 ‘63빌딩 코인’ 예시처럼 부동산을 토큰화하면 구체적으로 어떤 장점을 가질까. 우선 해외 투자자들이 쉽게 접근할 수 있다. 기존에는 외국인 투자자가 국내 63빌딩에 투자하려면 현행법상 온갖 복잡한 절차를 거쳐야 했다. 그러나 63빌딩 코인을 이용하면 거래소에서 코인을 구매하는 것만으로 자산 매입이 가능해진다.

블록체인의 핵심 개념인 중개자 없이 개인간 소유권을 주고받는 형태도 매우 손쉽게 구현된다. 한국인 A가 미국인 B에게 63빌딩 소유권 일부를 넘겨준다고 할 경우, 63빌딩 코인을 이용하면 A의 암호화폐 지갑에서 B의 암호화폐 지갑으로 코인을 전송하면 모든 절차가 마무리된다. 부동산 중개업자, 금융기관 등의 개입이 사라져 수수료도 거의 없고 처리속도 역시 실시간에 가깝다.

이렇게 되면 개인투자자들의 접근도 용이해진다. 기존에는 개인이 63빌딩 같은 대규모 투자를 하기는 어려운 데 반해 ‘63빌딩 코인 0.0001개’ 같은 식으로 잘개 쪼개 개인투자자도 얼마든지 63빌딩 일부를 소유할 수 있게 된다.

자산의 가치 그 자체를 코인에 담아 세계 어느 곳이든 전송할 수 있다는 뜻. 부동산뿐 아니라 주식·채권 등 다양한 분야에 적용해 금융 거래속도를 끌어올릴 수 있다. 게다가 은행 인프라가 제대로 갖춰지지 않은 오지에서도 인터넷만 되면 이러한 투자와 거래가 가능해지는 셈이다.

![[시선+] '화폐' 용어에 얽매인 소모적 가상화폐 논쟁…그사이 뒤처지는 한국](https://img.hankyung.com/photo/201902/ZA.18598801.1.jpg)

선진국들은 이미 이러한 점을 깨닫고 앞서나가고 있다.

미국 증권거래위원회(SEC)는 지난해 3월 암호화폐 공개(ICO)를 증권법으로 다루겠다고 밝히며 가이드라인을 제정했다. 가상화폐·암호화폐 용어 대신 ‘디지털 자산(Digital Asset)’ 용어를 사용해 암호화폐 성격에 대한 교통정리를 빠르게 마치고 관련 규제를 만들어가는 단계다.

일본도 금융청(FSA)이 지난 2016년 자금결제법을 개정하고 2017년 4월부터 실행, 암호화폐를 세법상 ‘지불수단’ 및 ‘자산’으로 취급하고 있다. 미·일은 관련 법을 제정해 불법 업체 처벌 기준을 마련하는 동시에 기존 기관들이 합법적으로 사업을 할 수 있는 발판을 마련했다.

양국이 암호화폐 영역에서 선도하는 나라 대열에 든 것도 이런 발빠른 움직임 덕분이다. 암호화폐 정보 서비스회사 코인힐스에 따르면 26일 현재 엔화는 전체 비트코인 거래량의 48.69%(1위), 미 달러화는 44.73%(2위)를 차지하고 있다. 둘을 합산하면 90% 이상이 거래되는 반면 한때 전세계 거래량 1위였던 우리나라(원화)는 2.53%에 그쳤다.

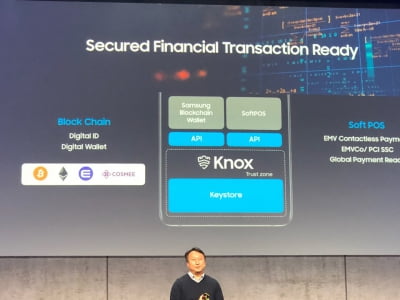

때문에 한국이 금융 패러다임 전환에 뒤처지지 않으려면 암호화폐를 ‘자산’으로 판단하는 노력이 필요하단 주문이 나온다. 화폐로 인식하고 부정적으로 접근하는 바람에 허송세월 했다는 것이다. 정부가 디지털 자산을 그저 ‘가상의 화폐’로만 여기는 사이 대기업들은 암호화폐 사업을 위해 해외로 떠나고 있다.

이제라도 전향적으로 접근하지 않으면 새로운 금융시장에서도 한국은 후발주자로 남을 수밖에 없다.

김산하 한경닷컴 기자 sanha@hankyung.com

기사제보 및 보도자료 open@hankyung.com

![[시선+] 갤럭시S10 가상화폐 지갑 탑재와 '삼성 침묵'의 역설](https://img.hankyung.com/photo/201902/ZA.18982463.3.jpg)