자녀·계열사 보유분 포함 25%

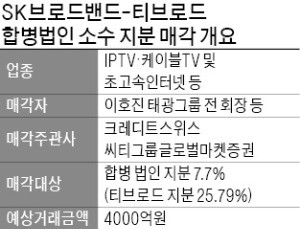

이호진 전 태광그룹 회장이 티브로드 지분을 매각한다. SK브로드밴드와 티브로드 합병 법인이 설립되기 전 사전 작업으로 풀이된다. 매각 대금(특수관계인 포함)은 4000억원가량이 될 것으로 예상된다.

13일 투자은행(IB)업계에 따르면 티브로드 지분 매각주관사인 크레디트스위스(CS)와 씨티그룹글로벌마켓증권은 조만간 국내외 사모펀드(PEF) 10여 곳에 투자설명서(IM)를 배포할 예정이다.

SK브로드밴드와 티브로드는 지난달 7 대 3 비율로 합병하기로 했다. SK브로드밴드의 지분 가치는 3조5000억원, 티브로드는 1조5000억원으로 평가됐다. 합병 법인의 총 지분 가치는 5조원이다. 이번 매각 대상 지분의 거래 금액은 4000억원 안팎으로 예상된다.

이 전 회장 등은 자금 회수 차원에서 이번 거래를 결정한 것으로 알려졌다. 사실상 태광산업 측 지분이어서 매각 후 합병 법인의 대주주인 SK텔레콤이 경영권을 수월하게 행사하는 데도 도움이 될 전망이다.

최근 책정된 합병 법인의 지분 가치에 근거한 만큼 거래 금액에 대해선 매각자와 인수자의 눈높이 차이가 크지 않을 것으로 예상된다. 다만 투자수익 보장 등과 관련해서는 합병 법인의 주요 주주인 SK텔레콤, 태광산업 등과의 협상이 필요하다. 합병을 위해 기업결합신고 등 행정 절차에 들어가야 해 늦어도 다음달 말까지 거래가 마무리돼야 하는 것으로 알려졌다. 거래 종결까지 시간이 촉박하기 때문에 의사 결정 속도가 이번 거래를 성사시키는 변수가 될 전망이다.

이번 소수 지분 매각과 별개로 티브로드는 IMM PE, JNT인베스트먼트 등 재무적투자자(FI)들이 보유하고 있는 티브로드 지분 20.13%를 회사의 내부 자금을 통해 자사주 형태로 매입할 계획이다. 거래 금액은 3000억원 안팎으로 FI들은 투자 5년 만에 원금 대비 1.5배의 수익을 올릴 것으로 예상된다. IMM PE 등은 2014년 상장 전 지분투자(프리IPO) 방식으로 티브로드에 2000억원을 투자했다. 티브로드는 소액 주주들이 보유하고 있는 0.3% 지분도 자사주 형태로 매입한다.

매각 작업이 끝나면 합병 법인 지분은 SK텔레콤 70.0%, 태광산업 23.3%, FI 7.7%로 나눠 보유하게 돼 주주 구성이 단순화된다. 당장은 합병 법인이 신규 자금 조달을 위해 유상증자를 할 계획은 없는 것으로 알려졌다.

PEF업계 관계자는 “유료방송시장 재편이 마무리되면 SK브로드밴드와 티브로드 합병 법인의 수익성이 개선될 것으로 기대한다”며 “수익 보장과 관련한 협상과 거래 마감 시간을 맞출 수 있는지가 딜 성사를 좌우할 것”이라고 말했다.

이동훈 기자 leedh@hankyung.com

![[마켓인사이트] 부동산 얼어붙는데…증권사, PF 보증 11兆 늘렸다](https://img.hankyung.com/photo/201903/99.15578566.3.jpg)