자본 불인정 땐 부채비율 급증

최종 확정까진 2~3년…결과 주목

20일 투자은행(IB)과 회계업계에 따르면 금감원은 최근 IASB에 ‘영구채는 자본이 아니라 부채로 인식해야 한다’는 의견을 전달한 것으로 알려졌다.

IASB는 금융상품 표시 회계기준(IAS32) 개정 작업을 하면서 회원국 의견을 취합하고 있다. 이 중 쟁점이 된 영구채는 부채 성격이 있지만 원금상환 의무가 없기 때문에 유권해석을 통해 회계상 자본으로 인정받고 있다. 자본 확충이 필요한 기업들이 이자 부담을 감수하면서도 적극적으로 영구채를 활용해온 이유다.

IASB는 그러나 지난해 8월 영구채에 관한 토론서를 내고 기업을 청산할 때 금융상품을 발행자가 갚아야 할 경우, 성과나 주가에 상관없이 보유자에게 특정 금액의 수익을 약속해야 할 경우 ‘금융부채’라고 명시했다. 이 원칙을 적용하면 영구채는 부채로 분류될 여지가 크다. 여기에 금감원도 영구채 분류에 대해 IASB와 같은 의견을 제시하면서 영구채가 부채로 분류될 가능성이 높아졌다는 관측이 나온다.

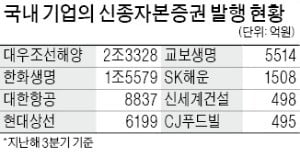

한국기업평가에 따르면 작년 3분기 말 기준 영구채를 발행한 국내 기업은 모두 73곳으로 발행 금액은 총 29조5338억원에 달한다. 영구채를 부채로 분류할 경우 이들의 부채비율은 평균 51.9%포인트 상승할 것으로 추산된다. 대우조선해양과 대한항공은 부채비율이 각각 557.5%포인트, 230.0%포인트 높아질 전망이다.

보험업계도 충격이 불가피하다. 2022년 부채를 시가평가하는 것을 주요 내용으로 하는 새 국제회계기준(IFRS17) 도입에 앞서 보험회사들의 영구채 발행이 잇따랐기 때문이다. 다만, 금감원은 연구채가 부채로 분류되어도 건전성 감독 규제에선 이를 가용자본으로 인정할 방침이다. 이 경우 지급여력비율(RBC) 급락은 피할 수 있다.

회계기준 개정까지는 최소 2~3년이 걸리기 때문에 기업들이 대비할 시간은 있다. 국내에서 발행된 영구채 대부분은 발행 후 일정 시점이 지나면 발행자나 투자자가 콜·풋옵션을 행사할 수 있도록 돼 있다. 금감원이 영구채를 부채로 인식해야 한다는 신호를 주면 영구채 조기상환 행렬이 이어질 전망이다. 이 과정에서 기업들은 새로운 자금조달 방식을 고민해야 한다.

영구채의 이자 지급 방식에 따라 부채와 자본 분류가 달라질 가능성도 열려 있다. 회계업계 관계자는 “발행 조건에 따라 영구채 분류가 달라질 수 있지만 일단 명문화되면 자의적 해석이 어려워질 것”이라며 “영구채를 부채로 분류할 경우에 대비해야 한다”고 말했다.

이지훈 기자 lizi@hankyung.com

![[마켓인사이트] "IFRS發 분쟁 줄이려면 기업-감독당국 간 소통 필요"](https://img.hankyung.com/photo/201903/AA.19208844.3.jpg)

![[마켓인사이트] 국민연금, 한컴·대상 등 14개社 주총 안건에 반대](https://img.hankyung.com/photo/201903/AA.19202820.3.jpg)