"삼성SDI, 1분기 실적부진 전망에 목표가↓"-KTB

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"단기 악재에도 중장기 성장성은 유효"

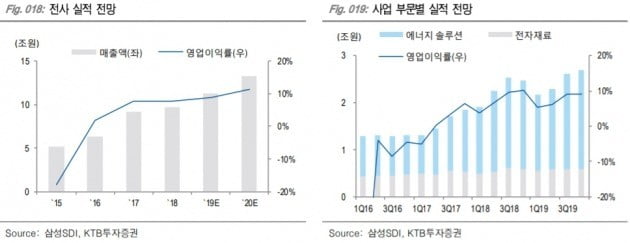

이 증권사 김양재 연구원은 삼성SDI의 1분기 매출을 전분기 대비 12.9% 줄어든 2조1581억원, 영업이익은 48.6% 내린 1287억원, 당기순이익도 91.5% 떨어진 226억원으로 추정했다. 그는 “전자재료가 전방 수요 약세와 비수기 영향, 에너지 솔루션 역시 에너지저장장치(ESS) 배터리 실적이 화재 영향으로 부진하면서 영업익이 감소했다”고 말했다.

김 연구원은 “삼성SDI의 당기순이익 훼손폭이 큰 이유는 삼성디스플레이(SDC) 지분법 손실 때문”이라며 “SDC의 1분기 대규모 적자 전망에 따라 삼성SDI의 SDC 지분법 손익을 지난해 3396억원에서 올해 574억원으로 대폭 하향 조정했다”고 설명했다.

이같은 단기 악재로 인해 최근 1개월 새 다른 기술기업 대형주 주가는 반등한 반면 삼성SDI 주가는 약 15% 하락했다.

김 연구원은 “하지만 전자재료는 전방 업황과 무관하게 점진적 실적 개선세를 보이고 있다. 원통형 전지도 수요 호조로 생산량 증설 모멘텀이 될 것이며, 전기차(EV) 역시 수주 잔고 고려시 매출이 2018년 1조5000억원에서 2022년 8조원으로 급증할 것”이라며 중장기 실적 성장성이 유지될 것으로 내다봤다.

이어 “2차전지 소재 업종 대비 기업가치(밸류에이션) 매력이 커진 점을 근거로 주가 약세시 비중 확대를 추천한다”고 덧붙였다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)