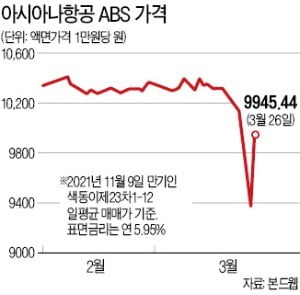

주말 '회계 쇼크'로 급락했지만

'적정' 의견 공시에 빠르게 안정

"비행기 계속 뜨는 한 손실 없어"

회사 측이 2018년 재무제표와 관련해 회계법인으로부터 ‘적정’ 의견을 받았다고 공시하면서 투자자의 불안감을 덜어냈다는 평가다. 일부 투자자는 지난 22일 저녁 아시아나항공이 ‘한정’ 의견을 공시한 뒤 보유 ABS를 서둘러 장내에서 처분했다. 25일엔 잔존 만기 2년7개월짜리 1-12호의 평균 매매가격이 지난 주말 대비 약 7% 급락하기도 했다. 한 개인투자자는 “거래 증권사에서 원금 손실을 볼 가능성을 언급하며 매도를 권했다”고 말했다.

아시아나항공 ABS에는 회사의 신용등급이 투자부적격 지위로 떨어지면 투자자들이 조기 상환을 요구할 수 있는 조건이 달려 있다. 한국신용평가는 ‘한정’ 감사 의견 공시 당일 기업신용등급(BBB-)을 ‘하향 검토’ 대상에 올려 이 같은 조건이 발동될 것이란 우려가 촉발됐다. ‘BBB-’는 투자적격 등급의 최하단이다. 아시아나항공은 꼬리날개의 색동 줄무늬에서 따온 ‘색동이’라는 이름으로 ABS를 적극적으로 발행해왔다. 현재 상장 종목은 100여 종, 1조1000억원어치다.

이날 가격 반등은 신용등급이 떨어지더라도 ABS 원리금 상환에 문제가 없을 것이란 기대를 반영하고 있다는 분석이다. 금호아시아나그룹 차원에서 신속한 문제 해결 의지를 드러냈고, 금융당국에서도 관심을 표시하면서 회계 문제를 조기에 매듭지었기 때문이다.

ABS는 일반 회사채와 달리 일정 수준의 영업 규모만 유지하면 회사의 자금 사정과 무관하게 원리금을 회수할 수 있다. 미래 매출에서 발생하는 수입을 회사보다 먼저 챙길 권리를 가지고 있기 때문이다. 담보로 설정하는 장래 매출채권 규모는 일반적으로 원리금의 다섯 배(과거 매출의 유지 가정) 정도다.

한 투자은행(IB)업계 관계자는 “회사에 문제가 생겨도 비행기만 계속 뜨면 원리금을 받을 수 있는 구조”라며 “국가 경제에서 차지하는 항공산업의 중요성을 고려할 때 아시아나항공의 급격한 영업 위축 가능성은 매우 낮다”고 평가했다.

이태호 기자 thlee@hankyung.com

![[단독] "손 꼭 잡고 다니던 부부"…알고보니 100억 사기꾼](https://img.hankyung.com/photo/202502/01.39490611.3.jpg)