기본보수율 0.85%로 내려

성과보수는 아예 없애기로

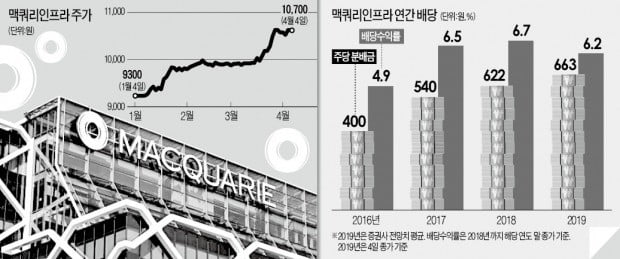

4일 맥쿼리인프라는 유가증권시장에서 전날과 같은 1만700원에 마감했다. 맥쿼리인프라의 올해 상승률은 15.2%다. 지난달에는 최근 1년간 최고가(1만750원)를 찍기도 했다. 올 들어 외국인투자자가 619억원어치를 순매수하며 주가를 끌어올렸다. 지난달부터는 개인투자자들도 추격매수에 나서며 174억원어치를 사들였다.

맥쿼리인프라는 경기 용인~서울고속도로 등 국내 인프라 자산에 투자하는 펀드로 맥쿼리자산운용이 운용한다. 유가증권시장에 상장돼 실시간으로 거래된다. 지분 투자로 얻는 수익 등을 분배(배당)금으로 지급한다. 지난해 주당 배당금은 622원으로 연말 기준 배당수익률(주당 배당금/주가)은 6.7%에 달했다.

작년까지 수년간 주가가 박스권을 벗어나지 않는 흐름을 보였지만, 올 들어서 눈에 띄는 상승세를 타고 있다. 이런 움직임이 나타난 건 미국 중앙은행(Fed)의 금리인상 속도 조절 등으로 맥쿼리인프라의 배당 매력이 부각됐기 때문이라는 분석이다. 라진성 키움증권 연구원은 “자본수익보다 안정적인 배당수익이 매력포인트인 배당주는 통상 금리인상 시기에는 빛을 보지 못하는 경우가 많다”며 “글로벌 경기침체 우려가 커져 금리인상이 지연되면서 시장의 주목을 받았다”고 말했다.

운용보수를 이달부터 낮춘 점도 호재로 작용했다. 맥쿼리자산운용은 이달 들어 기본보수율을 시가총액의 1.1~1.25%에서 0.85%로 인하했다. 성과보수는 없앴다. 맥쿼리인프라 주요 주주인 국내 헤지펀드 운용사 플랫폼자산운용이 지난해 보수가 과도하다며 운용사 교체를 요구한 것을 계기로 보수를 낮춘 데 이어 두 번째 조정이다. 김동양 NH투자증권 연구원은 “성과보수가 없어지면서 투자자들의 부담이 줄어들었다”며 “매수세가 더 늘어날 가능성이 있다”고 말했다.

올해 예상 배당수익률 6.2%

전문가들은 올해 맥쿼리인프라의 실적이 개선되면서 배당금이 늘어날 것으로 보고 있다. 맥쿼리인프라에 대해 보고서를 낸 NH투자증권 키움증권 삼성증권 세 곳은 맥쿼리인프라의 올해 순이익 전망치 평균이 2315억원으로 전년(2077억원)보다 11.5% 늘어날 것으로 관측했다.

올해 주당 배당금 전망치 평균은 663원이다. 4일 기준 배당수익률은 6.2%로 지난해 말보다 낮아졌다. 하지만 유가증권시장 평균(2.5%)은 크게 웃돈다. 유로스톡스50지수와 S&P500, 닛케이225를 기초자산으로 하는 녹인 배리어(손실가능 구간) 50~55%짜리 주가연계증권(ELS)과 비교해도 높은 수준이다. 요즘 이런 종류의 ELS 목표수익률은 연 5.5~6%다.

다만 주가가 급하게 상승하면서 증권사 애널리스트들이 제시한 목표주가에 근접했다는 점은 부담 요인으로 꼽힌다. NH투자증권과 키움증권, 삼성증권의 맥쿼리인프라 목표주가는 모두 1만1000원으로 이날 종가보다 2.8% 높다. 김동양 연구원은 “지난해 플랫폼파트너스와의 표 대결 등을 거치며 단기차익을 노리는 투자자도 많이 유입됐다”며 “단기적으로 조정을 받을 수 있는 만큼 과도한 투자는 자제해야 한다”고 말했다.

노유정 기자 yjroh@hankyung.com