'한국형 헤지펀드' 30兆…강남 큰손 뭉칫돈 몰린다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

변동성 큰 場서 안정적 수익

도입 7년 만에 초고속 성장

도입 7년 만에 초고속 성장

헤지펀드에 돈이 몰리는 이유는 변동성이 큰 장에서도 비교적 안정적인 수익을 내는 것이 중위험·중수익을 선호하는 자산가들의 투자 성향과 맞아떨어졌기 때문이다. 헤지펀드는 저평가된 주식을 사고 고평가된 주식을 파는 ‘롱쇼트’ 전략 등을 구사해 시황과 상관없이 절대수익을 추구한다.

지난해 코스피200지수는 연간 19.6% 하락했지만 헤지펀드 평균 수익률은 -0.3%로 선방했다. 같은 기간 주식형 공모펀드는 15.9% 손실을 냈다. 심재용 삼성증권 프라임브로커리지(PBS)사업본부장은 “주식시장의 변동성이 커지고 부동산시장 규제가 강화되면서 대안 투자처를 찾는 자산가들 사이에서 헤지펀드가 인기를 끌고 있다”고 전했다.

부동산 막히고 증시 널뛰고…자산가들 '中위험·中수익' 헤지펀드로 대이동

헤지펀드 운용사인 라임자산운용은 최근 ‘라임 스텔라 우량채 전문사모형’ 헤지펀드를 판매하면서 예상보다 뜨거운 자산가들의 반응에 놀랐다. 작년 11월 설정한 이 펀드는 채권형이지만 공모펀드는 쓸 수 없는 레버리지 전략(차입금을 이용해 수익을 극대화하는 것)을 활용한다. 하락장에서도 꾸준히 수익률을 올린다는 입소문이 퍼지면서 당초 예상보다 훨씬 많은 593억원이 몰렸다.

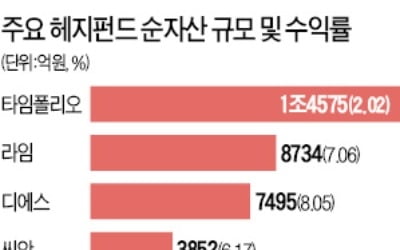

최소 가입금액은 3억원이지만 실제로는 10억원 이상의 고객만 가입할 수 있었다는 전언이다. 최대 49명까지만 가입할 수 있는 사모펀드 규정상 투자금액 순으로 가입자를 제한할 수밖에 없었기 때문이다. 지난달 29일 내놓은 스텔라 2호 펀드는 1주일도 안돼 다 팔렸고 현재 3호 펀드까지 출시됐다. 신한금융투자의 한 프라이빗뱅커(PB)는 “타임폴리오 라임 씨앗 등 인기 운용사의 펀드는 없어서 못 팔 정도”라며 “경쟁이 치열해 최소 투자금액을 훌쩍 넘는 돈을 가져와야 가입할 수 있다”고 말했다.

“수익률보다 안정성 중요”

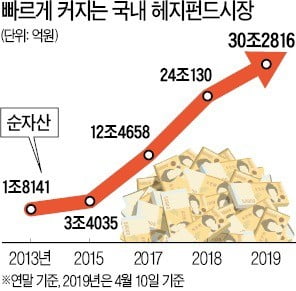

국내 공모펀드 시장이 갈수록 쪼그라들고 있지만 헤지펀드 인기는 점점 더 뜨거워지고 있다. 금융투자업계에 따르면 국내 헤지펀드의 순자산 규모는 작년 말 24조130억원에서 지난 10일 30조2816억원으로 불어났다. 불과 4개월 만에 6조원 넘게 증가했다. 2017년 말(12조4658억원)과 비교하면 두 배 이상으로 늘었다.

헤지펀드에 돈이 몰리는 이유는 자산가 사이에서 안정적인 중위험·중수익 금융상품에 대한 수요가 높기 때문이다. 투자금액이 커질수록 수익률보다는 안정성에 관심을 더 갖는다는 게 업계의 전언이다. 국내 헤지펀드는 작년 코스피지수가 17.3% 떨어지는 와중에도 0.33% 손실에 그쳤다. 타임폴리오, 씨앗 등 유명 헤지펀드는 하락장에서도 4~9% 수익을 냈다.

이문 안다자산운용 홍콩법인 매니저는 “최근 서울 강남에서 열린 상품 설명회를 갔는데 주식형 펀드에는 자산가들이 전혀 관심을 보이지 않았다”며 “채권, 메자닌 등 안정적인 자산을 절반 이상 담고 나머지 자산을 주식에 투자하는 멀티 전략 헤지펀드 상품들이 인기를 끌었다”고 말했다. 그는 “자산가들은 매년 꾸준히 예금 금리 이상인 4~8% 선에서 수익을 내는 상품을 선호한다”고 덧붙였다.

지난 몇 년간 공모펀드의 낮은 수익률에 실망한 자산가들은 속속 헤지펀드로 자산을 옮기고 있다. 헤지펀드들이 각종 운용 규제로 가로막힌 공모펀드에 비해 다양한 전략을 활용하는 것도 원인이다. 일반주식형 펀드와 다르게 공매도를 활용해 주식시장의 방향성과 관계없이 절대 수익을 추구하는 롱쇼트펀드, 전환사채(CB)·신주인수권부사채(BW) 등을 활용한 메자닌펀드 등이 대표적이다.

최근에는 미국의 비상장주식에 투자하는 상품, 영화 항공기에 투자하는 상품들까지 출시돼 투자자의 선택 폭이 더 넓어졌다. 원종준 라임자산운용 대표는 “상품이 공모펀드에 비해 훨씬 다양하기 때문에 금융지식이 많은 고액자산가들의 관심이 높다”고 말했다.

스타매니저 따라 자금도 이동

돈이 몰리는 곳에는 인재도 몰린다. 공모펀드시장에서 이름을 날리던 스타 펀드매니저들이 속속 헤지펀드로 이직하면서 운용자금이 따라 이동하는 현상도 나타나고 있다. 올해 초에는 신영자산운용의 스타매니저였던 박인희 매니저가 씨앗자산운용에 합류했다. 씨앗운용의 설정액은 올해 초 2332억원에서 3852억원으로 65.2% 급증했는데 상당수 투자자가 박 매니저를 따라 자금을 옮겼다는 게 증권가의 후문이다. 씨앗운용은 박 매니저의 남편인 박현준 대표가 재작년 차린 전문사모운용사다. 박 대표도 한국투자신탁운용의 스타매니저 출신이다.

작년에는 싱가포르 국부펀드 테마섹 산하 운용사, 모건스탠리 등에서 글로벌 정보기술(IT) 전문 매니저로 유명했던 제이 신 매니저가 헤지펀드 운용사인 아스트라자산운용에 합류해 화제가 됐다. NH-아문디자산운용의 간판 매니저였던 홍정모 매니저도 라임자산운용 주식운용본부장으로 자리를 옮겼다. 한 펀드매니저는 “헤지펀드는 운용에 제약이 없고 파격적인 성과급을 보장해준다”며 “헤지펀드의 전문역량은 점점 높아지는 반면 공모펀드의 경쟁력은 약화되는 현상이 나타나고 있다”고 말했다.

최만수 기자 bebop@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)