"관련 부서 사실상 개점휴업"

22일 금융투자업계에 따르면 올 들어 국내 증권사가 항공기에 투자한 사례는 한국투자증권이 지난달 아랍에미리트(UAE) 에티하드항공이 B787-9 2대를 리스하는 데 500억원가량을 투자한 한 건에 불과한 것으로 집계됐다. 증권업계에서는 “예년에 비해 항공기 금융 실적이 너무 저조하다”고 분석했다. 작년엔 메리츠종금증권이 항공기 18대를 사들이는 데 약 6100억원을 쏟아부었다.

한투증권, 신한금융투자, 하나금융투자 등도 항공기 금융에 총 1조원 이상을 투자했다. 한 증권사 최고경영자(CEO)는 “올해 항공업계에 IFRS16이 본격 적용되기 시작한 것을 계기로 항공기 관련 거래가 뚝 끊겼다”며 “지난 수년간 항공기 딜을 잇따라 성사시켰던 인력들이 올초부터는 ‘개점휴업’ 상태에 놓였다”고 설명했다.

항공사들이 항공기를 빌려 쓰는 방식은 크게 금융리스와 운용리스로 구분된다. 금융리스를 통해 빌린 항공기는 임차계약이 끝나면 소유권이 항공사에 귀속된다. 운용리스 항공기는 계약이 끝나면 리스회사에 돌려줘야 한다.

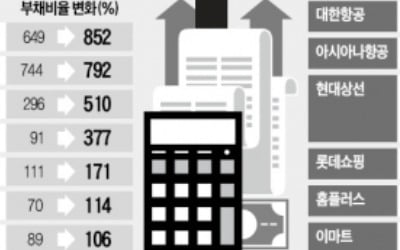

지난해까지만 해도 금융리스는 계약 만기까지 부담할 리스료가 부채로 잡혔지만 운용리스는 그렇지 않았다. 올해부터는 사정이 달라졌다. IFRS16이 도입되면서 미래에 부담할 리스료를 부채로 인식하게 됐다.

업계에서는 IFRS16을 적용하면 아시아나항공(보유 항공기 82대 중 50대가 운용리스)의 경우 부채비율이 600%대에서 900% 선까지 치솟고, 제주항공 등 저비용항공사(LCC)들도 부채비율이 종전 대비 100%포인트가량 상승할 것으로 보고 있다. 이렇게 되자 최근 국내 주요 항공사는 항공기를 빌리는 대신 직접 구매하는 쪽으로 방향을 틀었다. 제주항공이 지난해 11월 미국 보잉사와 B737 맥스8 기종 50대를 총 5조원에 구매하는 계약을 맺은 것이 단적인 예다.

오형주 기자 ohj@hankyung.com