(20) 1999년 '3투신의 몰락'

한국 펀드시장의 탄생

'3저 호황'에 투자신탁 전성기

외환위기 여파로 실업자가 사상 최대인 180만 명을 넘어섰다는 소식이 전해진 1999년 3월. 혜성처럼 등장한 펀드 하나가 자본시장에 돌풍을 일으킨다.

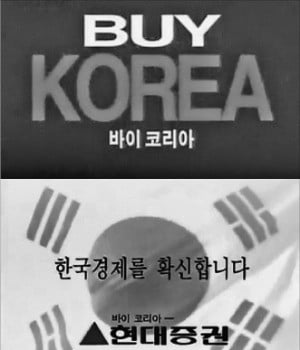

‘주식투자로 나라를 다시 일으키자’며 실의에 빠진 국민의 마음을 파고든 금융상품의 이름은 ‘바이코리아(Buy Korea)’. 현대증권에서 판매한 이 펀드는 출시 5개월 만에 11조원 넘는 개인 자금을 빨아들였다. 한국 펀드사상 전무후무한 기록이었다.

바이코리아가 피운 불꽃은 주식시장 전체를 달구는 간접투자 열풍으로 확산했다. 그러나 눈덩이처럼 불어나던 수탁액은 그해 8월 갑작스러운 파도에 모래처럼 쓸려나갔다. 인류 역사상 최대였던 총부채 89조원 대우그룹 파산. 그리고 뒤따라온 100조원의 펀드 환매 사태였다.

잠재부실 해소를 꾀했던 이른바 ‘3투신’의 꿈도 펀드시장의 갑작스러운 몰락과 함께 산산조각 났다. 한국 30년 펀드사의 첫 장을 장식한 한국·대한·국민투자신탁이 차례로 쓰러졌다. 바이코리아의 강렬한 불꽃이 남긴 그림자는 한국 간접투자 시장을 5년에 걸친 암흑기로 밀어넣었다.

‘한국에서 처음으로 투자신탁업무를 시작하고자 합니다.’(1970년 5월 20일 한국투자개발공사의 신문 공고)

한국 펀드시장의 출발은 1968년으로 거슬러 올라간다. 은행 대출만으로는 고속성장의 군불을 계속 때기 어렵다고 판단한 박정희 정부는 ‘자본시장 육성에 관한 법률’을 제정하고 그해 12월 한국투자개발공사(투공)를 발족했다. 지금의 자산운용업(투자신탁업) 기능을 갖춘 1호 금융회사의 탄생이었다.

정부와 시중은행 출자로 탄생한 투공은 1년 반의 준비 끝에 당시로선 생경한 ‘수익증권(펀드)’ 상품을 선보였다. 한국 펀드의 효시로 불리는 ‘안정성장1월호’였다. 투공은 30여 개 종목에 불과하던 상장주식과 채권을 운용해 첫해 가입자에게 26%의 수익을 돌려줬다. 당시 은행 정기예금 최고 금리(연 25%)를 웃도는 성과였다.

1962년 ‘증권파동’으로 불리는 주식시장 폭락 상처가 아물지 않았던 때, 전문가에게 대신 운용을 맡겨 안정적인 수익을 얻을 수 있다는 소식은 국민들의 관심을 다시 증권시장으로 이끌었다. 한국 자산운용업도 힘찬 태동을 시작했다.

“대량의 주식 공급에 대비해 투자신탁(펀드)을 활성화하겠습니다.”

투공 발족 5년여 뒤인 1974년 6월. 남덕우 재무부 장관은 최초의 전업 투신사인 한국투자신탁(현 한국투자신탁운용) 설립 밑그림을 공개했다. 대기업그룹 상장을 강제하는 ‘5·29 조치’에 이은 수요 기반 확대 작업(6·7종합대책)의 일환이었다.

증권사들의 공동 출자로 그해 9월 탄생한 한국투자신탁은 이후 투공과 함께 한국 자본시장의 성장 기반을 닦는 ‘쌍두마차’ 역할을 한다. 1977년 투공으로부터 투신업무를 물려받아 영업을 개시한 ‘민간 2호’ 대한투자신탁(현 하나금융투자)이 출범한 뒤로는 한투·대투 양투신(兩投信)으로 불렸다. 양사는 자산운용은 물론 기업의 주식 및 채권 발행지원(인수)까지 폭넓은 자본시장 조성 업무를 수행했다.

‘3투신’의 막내 국민투자신탁은 1982년 6월 인가를 얻었다. 중화학공업화로 회사채 인수 부담이 연간 1조원을 넘어서자 수요 기반 확충이 필요해졌기 때문이다.

이후 한투·대투·국투로 불리는 3투신은 1980년대 중반 저금리·저유가·낮은 원화 가치 등 ‘3저 호황’에 힘입어 최고의 전성기를 누렸다. 1981년 1조원에 불과했던 수탁액은 지방 5개 투신사가 가세한 1989년 17조원으로 불어났다. 투신사는 정부로부터 과점 체제를 보호받는 대신 금융정책을 뒷받침하는 민간 창구로서의 역할도 담당했다. 거대 기관투자가와 관치의 결탁이 훗날 가져올 재앙은 예상하지 못했다.

무모한 증시부양에 동원

“투신사가 무제한 주식을 사도록 하겠습니다.”(1989년 12월 12일 이규성 재무부 장관)

서울 올림픽 전후로 원화가치와 인건비가 함께 올라 수출기업 실적이 급격히 악화된 1989년 말. ‘황금알을 낳는’ 투신산업의 운명을 일순간 뒤바꾸는 사건이 발생한다.

노태우 정부는 그해 봄 1000포인트를 돌파한 코스피지수가 850선까지 떨어지자 “한국은행 발권력을 동원해서라도 주가 하락을 막겠다”며 투신사에 시장 개입을 지시했다. ‘금융판 12·12 사태’로 불리는 특단의 증시부양 조치였다. 3투신은 연말까지 무려 2조7692억원어치의 주식을 쓸어담았다. 자기자본의 여섯 배를 웃도는 규모였다. 하지만 정부 기대와 달리 주가는 계속 하락했다. 결국 3투신은 1991년 자기자본을 모두 까먹었다.

설상가상으로 1995년 8월에는 과점의 울타리마저 무너지고 만다. 김영삼 정부는 금융 자유화를 명목으로 투신업과 증권업의 빗장을 푸는 ‘증권산업 개편방안’을 시행했다. 이듬해 국민투자신탁은 ‘대주주 지분한도 제한이 없는’ 증권사로 탈바꿈한 뒤 1996년 현대그룹으로 넘어갔다.

그리고 투신산업의 춘추전국시대가 본격화하던 1997년 말 외환위기가 닥쳤다.

마지막 희망의 불꽃

“3년 내 100조원을 모을 계획입니다.”(1999년 3월 이익치 현대증권 사장)

빈사상태에 빠져 있던 투신업계에 희망의 불꽃이 등장한 것은 1999년 초. 정부가 200조원을 웃도는 투신사 수탁액의 ‘부실 폭탄’ 처리 방안에 골몰하던 때였다.

국민투자신탁(당시 현대투신운용)이 운용하는 바이코리아 펀드가 시중 자금을 빨아들이며 맹렬한 기세로 증시를 달구기 시작했다. 펀드 판매를 이끈 이익치 현대증권 회장은 ‘2005년 코스피지수 6000 돌파’ 전망을 제시하며 파격적인 마케팅을 주도했다. 그의 극단적 낙관론은 국내외 금리 하락, 다우지수의 10,000선 돌파, 한국 증시의 저평가 인식과 맞물려 자가발전식 유동성 장세를 일으켰다. 당시 한국의 주식시장 시가총액은 137조원. 일본전신전화(NTT) 한 종목(157조원)만 팔아도 통째로 살 수 있을 정도였다.

간접투자시장의 열풍은 그해 8월 투신권 전체 수탁액을 250조원까지 부풀렸다. 바이코리아 1호(나폴레옹1-1)의 누적수익률은 설정 5개월 만에 70%에 육박하며 펀드시장의 장밋빛 미래를 밝혔다. 1998년 말 출시한 신생 미래에셋자산운용투자자문의 뮤추얼펀드 ‘박현주 1호’도 기록적인 수익률을 올리며 기름을 부었다.

한국투자신탁과 대한투자신탁도 각각 바이코리아를 뒤쫓아 ‘파워코리아’와 ‘윈윈코리아’ 펀드를 내놓으며 부활의 꿈을 키웠다.

“여기 각서부터 써주시지요.”

바이코리아 수탁액이 11조원을 돌파한 지 닷새 뒤인 1999년 8월 9일. 김석동 금융감독위원회 금융시장안정대책반장(과장)은 극비리에 투신사 간부들을 서울 마포의 한 호텔로 불러모았다. 그가 건넨 서류뭉치를 받아든 간부들의 얼굴은 일순간 굳어졌다. 첫 장에 쓰인 제목은 ‘대우채 환매연기 조치’였다.

그로부터 사흘 뒤 밤 8시 투신시장에 쓰나미를 몰고온 ‘8·12 환매연기 조치’가 모습을 드러냈다. 당장 환매를 요구하는 가입자에겐 편입 대우채 원금의 50%만 주고, 6개월 이상 기다리면 원금을 거의(95%) 돌려준다는 약속이었다. 부실채권 처리 시간을 벌면서 개인의 투자손실을 대부분 투신사에 떠넘기는 극약 처방이었다.

투신 수탁액은 시차를 두고 썰물처럼 빠져나갔다. 3개월 동안 40조원의 환매 요청이 몰렸고 2000년 말까지 약 100조원이 쓸려나갔다. 투신권에서 불만이 새어나오자 금융감독원은 대대적 검사에 들어가 각종 위규 사실을 들춰낸다. 그동안 펀드를 예금처럼 속여 팔고(불완전판매), 고객자산을 편법으로 바꿔치기한 사례들이었다. “손실을 우리가 다 떠안으라는 얘기냐”며 절규하던 투신권은 꿀먹은 벙어리가 됐다.

당시 부실 대우채 발행잔액은 모두 36조원이었다. 나중에 자산관리공사가 투신 등으로부터 재매입한 금액은 3분의 1인 13조원이었다.

간접투자시장의 몰락

정부는 투신권 공룡 한국투자신탁과 대한투자신탁의 파산에 따른 혼란을 막기 위해 1999년 11월부터 각각 5조원과 2조9000억원의 공적자금을 투입했다. 이후 한국투자신탁은 2004년 동원금융지주(현 한국투자금융지주)에 팔리고, 대한투자신탁은 2005년 하나금융그룹에 넘어갔다.

바이코리아를 판매한 현대그룹의 국민투자신탁은 자체 정상화 시도에 나섰다가 실패해 2004년 2조5000억원의 공적자금을 수혈받았다. 정상화와 동시에 푸르덴셜금융그룹에 넘어갔던 국민투자신탁은 이후 부진한 실적으로 고전하다 2010년 다시 한화그룹 산하로 들어갔다.

투신사 수탁액은 2004년 미래에셋자산운용이 ‘3억 만들기 펀드’로 적립식펀드 붐을 일으킬 때까지 5년간 내리막길을 걸었다. 한때 반 토막 났던 바이코리아 펀드는 20년이 지난 현재 수차례 리모델링을 거쳐 한화자산운용의 ‘코리아레전드’ 펀드로 명맥을 잇고 있다.

이태호 기자 thlee@hankyung.com

![[한경과 맛있는 만남] 김슬아 "마켓컬리 본질은 배송 아닌 콘텐츠…우유 하나 고르는 데 1년 걸렸죠"](https://img.hankyung.com/photo/201904/AA.19510845.3.jpg)