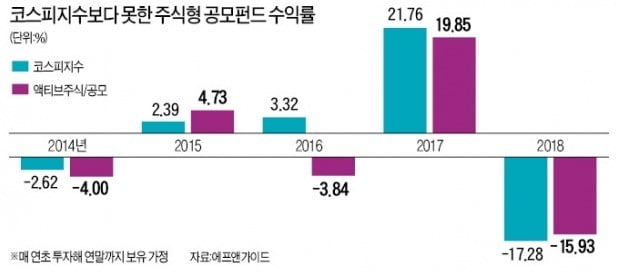

지난 5년간 주식형 펀드 수익률

코스피 상승률 웃돈 건 두 번뿐

미국 등 선진국에서는 장수 펀드매니저가 흔한 편이다. 세계적 자산운용사인 피델리티의 마젤란 펀드가 대표적이다. 이 펀드를 운용한 전설적 펀드매니저인 피터 린치는 1977년부터 1990년 은퇴 직전까지 13년 동안 한 펀드를 위해 일했다. 그의 재임 기간 마젤란 펀드는 누적 수익률 2703%, 연평균 수익률 29%라는 경이로운 성적을 냈다. 같은 기간 S&P500지수 연평균 상승률의 두 배 수준이다.

국내 주식형 펀드는 지난 5년간 코스피지수 상승률조차 밑도는 등 부진을 면치 못하고 있다. 금융정보업체인 에프앤가이드와 한국거래소에 따르면 지난 5년간(2014~2018년) 국내 주식형 펀드(액티브 공모펀드)가 코스피지수보다 나은 성적을 낸 해는 2015년과 2018년 딱 두 차례에 그쳤다. 심지어 2016년 코스피지수가 3.33% 상승할 동안 국내 주식형 펀드는 역으로 3.88% 손실을 내면서 시장 손실률 대비 초과 손실률만 -7.166%포인트에 달했다.

이호기 기자 hglee@hankyung.com