D램 고정價 넉달째 급락…작년말 대비 '반토막'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

삼성전자 반도체 영업益

1분기 4兆로 64% 감소

1분기 4兆로 64% 감소

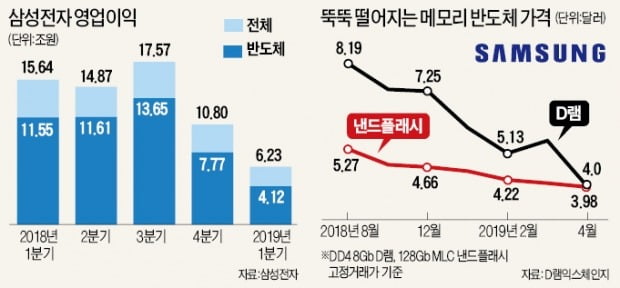

30일 시장조사업체 D램익스체인지에 따르면 4월 PC용 DDR4 8기가비트(Gb) D램 고정거래가격은 3월(4.56달러)보다 12.3% 하락한 4달러로 조사됐다. 올 들어 넉 달간 44.8%(3.25달러) 떨어졌다. 4월 낸드플래시 고정거래가(128Gb MLC 기준)도 3.98달러로 전달(4.11달러)보다 2.6% 하락했다. PC용 고정거래가는 전체 반도체 가격 동향을 알려주는 ‘바로미터’ 역할을 한다.

삼성전자는 이날 지난 1분기 DS(반도체부품)부문 영업이익이 4조1200억원으로 1년 전(11조5500억원)에 비해 64.3% 급감했다고 발표했다. 공급 과잉에 가격이 추가 하락할 것으로 예상한 고객사들이 주문을 최대한 미루고 있기 때문이다. 전세원 삼성전자 메모리사업부 부사장은 “수요 전망과 재고 수준 등을 따져본 뒤 생산라인 최적화 작업을 추진할 계획”이라고 말했다. 공정 전환 등을 통해 애초 계획한 생산량을 시황에 맞춰 줄이겠다는 의미로 해석된다.

D램 가격 추락…SK 이어 삼성도 "시황 맞춰 생산량 탄력 조절"

30일 삼성전자 1분기 실적 발표 콘퍼런스콜에 참석한 임직원 중 가장 바빴던 사람은 전세원 메모리사업부 부사장이었다. 증권사 애널리스트 질문 15개 중 10개가 반도체 관련 내용이었다. D램 가격이 곤두박질치며 삼성전자를 지탱했던 반도체 사업이 주저앉은 탓이다. 이날 삼성전자는 10분기 만에 가장 적은 영업이익을 발표했다.

관심은 삼성전자의 시장 전망에 쏠렸다. 전 부사장은 2분기 ‘수요 회복’, 하반기 ‘수요 증가’ 표현을 썼다. ‘불확실성 상존’ 등을 언급했지만 그간 유지했던 ‘상저하고(上低下高)’ 견해를 꺾지 않았다. 서버와 고사양 스마트폰 등이 반도체 수요를 회복시킬 것이라는 판단에서다.

삼성전자 반도체 사업의 1분기 영업이익은 4조1200억원. 작년 1분기(11조5000억원)보다 64.3% 급감했다. 영업이익률은 28.5%로 SK하이닉스(35.3%)보다 낮았다. 이날 삼성전자의 실적이 확정되며 ‘반도체 기업 영업이익 1위’ 타이틀도 2년 만에 인텔(1분기 영업이익 4조9000억원)에 내줬다.

부진의 원인은 수요 정체에 따른 가격 하락에 있다. 주요 고객인 데이터 센터가 쌓아 놨던 재고를 소진하는 과정에서 서버용 반도체 수요가 감소했다. PC시장에선 인텔의 중앙처리장치(CPU) 공급 부족사태까지 겹치며 수요가 더 위축됐다. 1분기 D램과 낸드 평균가격(ASP)은 전분기 대비 각각 27%, 23% 하락했다.

그나마 비메모리를 담당하는 시스템LSI사업부는 5G(5세대) 통신칩 공급 등을 발판으로 선전했다. 아마존에 납품한 반도체의 불량 사태와 관련해선 삼성전자는 “현재 정상화됐고 차질 없이 1Y나노(2세대 10나노급 D램) 양산을 준비 중”이라고 해명했다.

하반기부터 수요 회복

향후 시황 전망은 ‘상저하고’다. 전 부사장은 2분기 시장에 대해 “수요의 점진적인 회복세를 기대한다”고 말했다. 낸드 부문은 하드디스크드라이브(HDD)의 교체 수요 등이 긍정적 요인으로 평가됐다. 2분기 후반부터는 서버용 D램 수요가 회복될 것으로 내다봤다. 비메모리와 관련해선 5G 관련 모바일 애플리케이션 프로세서(AP) 수요 증가 등이 기대 요인으로 꼽혔다.

하반기는 좀 더 긍정적으로 봤다. 고용량 제품 중심으로 수요가 커질 것이라는 게 삼성전자의 예상이다. 이 회사 관계자는 “D램은 계절적 특성에 따른 수요 증가, 서버는 데이터업체의 신규 CPU 확대 영향으로 고용량 제품 수요가 꿋꿋할 것”이라고 말했다. 이어 “비메모리 부문은 스마트폰 성장 정체가 예상되지만 5G 표준 확산, 멀티플카메라 및 고화질카메라 수요 확대를 예상한다”고 설명했다.

긍정적인 전망은 삼성전자의 2019년 D램 비트그로스(메모리반도체 용량을 기준으로 한 반도체시장 성장률) 전망치에서도 나타난다. 전 부사장은 “연간 비트그로스를 시장 전망치(15.0%)보다 높게 보고 있다”고 했다.

생산량 최적화로 가격 하락 대응

삼성전자는 생산전략에 대해선 신중하게 접근할 방침이다. 하반기 반도체 시황 개선이 예상되지만 D램 재고가 쌓여 있고 경기 불확실성이 해소되지 않았기 때문이다. 삼성전자는 ‘생산량 최적화’를 통해 탄력적으로 수요에 대응하겠다고 했다.

전 부사장은 “라인 최적화를 더욱 적극적으로 진행하겠다”며 “생산량에 영향이 있을 것”이라고 말했다. ‘치킨 게임’ 가능성은 일축했다. 전 부사장은 “원가경쟁력을 강화하고 고용량 제품을 중심으로 대응해 안정적인 수익 확보에 힘쓸 것”이라고 강조했다.

비메모리와 관련해선 5G ‘통합칩’ 출시에 주력하면서 전장(전기·전자장치), 사물인터넷(IoT) 등 신사업에도 관심을 쏟을 계획이다. 파운드리(반도체 수탁 생산)부문에서는 극자외선(EUV) 4나노 공정 개발에도 적극 나설 예정이다.

디스플레이사업부는 1분기에 5600억원 규모의 영업손실을 냈다. 삼성전자 관계자는 “계절적 비수기, 주요 거래처의 수요 감소, 경쟁 심화로 인한 가격 하락의 영향이 있었다”며 “2분기에도 수요 약세가 예상된다”고 설명했다.

좌동욱/황정수 기자 leftking@hankyung.com

![달아나는 TSMC, 맹추격하는 삼성…"100兆 시장 잡아라" [황정수의 반도체 이슈 짚어보기]](https://img.hankyung.com/photo/202011/01.24489223.3.jpg)

![하만이 만들면 '게이밍 헤드셋'도 다르다? [배성수의 다다IT선]](https://img.hankyung.com/photo/202011/01.24482288.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)