기업 이익 전망치 '먹구름'…밸류에이션 부담이 코스피 발목잡나

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

돈버는 습관

"여름께 이익 전망치 반등땐

다시 주가 상승랠리 가능성"

VS

"수출 경기 내리막·내수 부진

기업 실적 반등 여부 불투명"

"여름께 이익 전망치 반등땐

다시 주가 상승랠리 가능성"

VS

"수출 경기 내리막·내수 부진

기업 실적 반등 여부 불투명"

밸류에이션 부담 커진 코스피

한국 증시에서만 유독 답답한 장세가 펼쳐지는 것은 밸류에이션(실적 대비 주가 수준) 부담이 커졌기 때문이란 분석이다. 코스피지수 시가총액을 12개월 선행 순이익으로 나눈 PER은 11.4배에 달한다. 이경민 대신증권 연구원은 “금융위기 직후인 2010년 이후 최고치이자 최근 5년 평균의 2표준편차를 넘는다”고 말했다. 코스피지수 PER이 정규분포를 따른다고 가정할 때, 약 5%에 해당하는 예외적인 현상이라는 뜻이다.

2018년 1월의 사상 최고점(2,598.19) 회복이 한참 멀었지만 벌써 밸류에이션 부담이 커진 건 기업 이익 전망치가 계속 하락하고 있기 때문이다. 김중원 현대차증권 연구원은 “코스피지수 12개월 선행 주당순이익(EPS)은 올 들어 16.7% 하향 조정됐다”며 “반면 글로벌지수 EPS 전망치는 1.7% 높아졌고, 신흥국도 2.4% 하락하는 데 그쳤다”고 설명했다. 미래에셋대우에 따르면 한국의 12개월 선행 EPS는 지난 한 달 동안에도 6.7%나 떨어져 아시아 국가 가운데 하락 폭이 가장 컸다. 이 기간 중국은 0.6%, 일본은 0.3%, 대만은 1.0% 하락했다.

자산에서 부채를 차감한 순자산을 기준으로 한 코스피 PBR이 여전히 저평가 상태라는 점도 추가 상승 여력이 있다는 주장에 힘을 싣고 있다. 곽 팀장은 “올해 유가증권시장 상장사 순이익을 보수적으로 100조원으로 잡아도 자기자본이익률(ROE)이 7.4%가 되는데, 이에 해당하는 적정 PBR은 1.05배 수준”이라고 말했다. 코스피가 PBR 1.05배까지 10% 더 오를 수 있으며, 앞으로 ROE 전망치가 개선되면 추가 상승을 기대할 수 있다는 설명이다.

기업 실적 반등 여부엔 “글쎄”

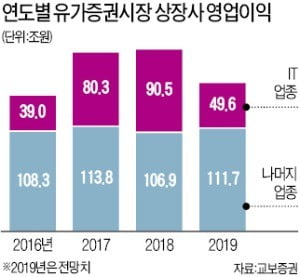

다만 기업 이익 전망치가 언제 반등할지 예단하기 어렵다는 신중론도 나온다. 한국의 수출 경기가 계속 악화하고 있고, 내수 경기도 정부의 소극적인 부양책 탓에 기대가 크지 않기 때문이다. 이경민 연구원은 “반도체 기업들의 영업이익 전망치가 올해 초 66조원에서 최근 35조원대로 떨어지는 등 하락세가 계속되고 있다”며 수출 반등 가능성을 부정적으로 봤다. 김형렬 교보증권 리서치센터장은 “기업 이익 전망치가 지금보다 더 내려갈 여지도 적지 않다”며 “IT를 제외한 나머지 업종에서 작년보다 실적이 개선돼 버팀목이 될 것이란 기대도 최근 경기 상황을 볼 때 실현 가능성이 크지 않아 보인다”고 했다.

임근호 기자 eigen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)