작년 세계 제약·바이오 M&A 400조원…한국 16위 수준

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

삼정KPMG 보고서 "산업간 융합도 활발…M&A에 더 적극 나서야"

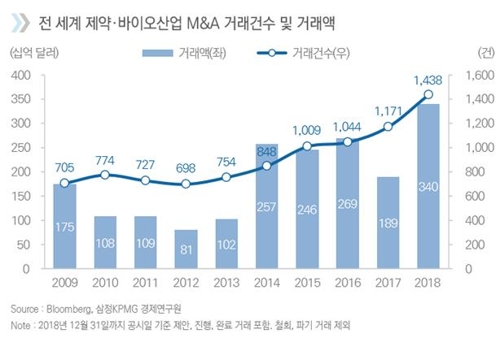

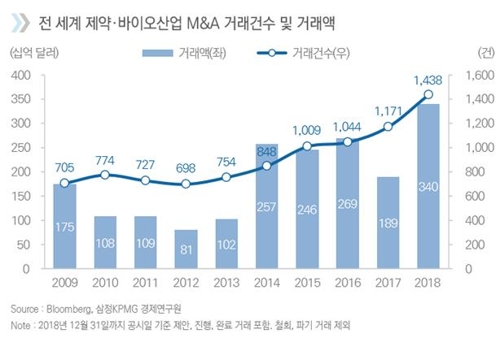

지난해 전 세계 제약·바이오 업계에서 이뤄진 인수·합병(M&A) 규모가 400조원에 이르는 것으로 나타났다.

특히 제약·바이오 산업과 타 산업간 M&A가 전체 거래 건수의 70%에 육박해 산업간 융합이 활발한 것으로 조사됐다.

16일 삼정KPMG가 발간한 'M&A로 본 제약·바이오산업' 보고서에 따르면 지난해 글로벌 제약·바이오업계에서 진행된 M&A는 모두 1천438건에 3천396억 달러(약 400조원) 규모에 달했다.

이는 삼정KPMG가 파악한 최근 10년간 거래액 중 가장 큰 규모다.

국가별로는 미국 기업이 참여한 M&A가 630건으로 가장 많고 캐나다(323건), 중국(224건), 영국(93건) 등 순이다.

한국 기업이 참여한 M&A는 41건으로 11번째를 차지했다.

거래액 기준으로는 미국이 1천171억300만 달러로 가장 많고 영국(1천133억9천300만 달러), 일본(879억1천800만 달러) 등이 그 뒤를 이었다.

한국은 20억2천만 달러로 16번째였다.

국가별 거래 건수와 거래액은 해당 국가의 인수, 피인수, 자국 내 M&A를 모두 합한 수치다.

특히 작년 한 해 이뤄진 제약·바이오산업과 타 산업간 M&A 건수는 966건으로, 전체 거래의 67.2%를 차지했다.

이 보고서는 "제조업 기반의 제약·바이오 기업들이 건강관리 등 서비스에 관심을 가지면서 헬스케어 기업 인수가 꾸준히 늘고 있다"며 "시장지배력 강화, 유통 효율화를 위한 유통·물류 기업 인수도 지속적으로 추진되고 있다"고 분석했다.

제약·바이오 기업 인수 주체로는 사모펀드(PEF) 등 재무적 투자자들이 적극적으로 나서는 추세다.

작년에 제약·바이오 기업을 인수한 주체 가운데 동종업계(449건)를 제외하면 PEF 등 투자회사가 123건으로 가장 많았다.

보고서는 "수익성을 중시하는 재무적 투자자들이 M&A에 적극적으로 나선 것은 제약·바이오 산업의 성장성을 높게 평가하고 있다는 반증"이라고 평가했다.

지난해 제약·바이오 기업 M&A 가운데 크로스보더(Cross-border·타국 기업과의 거래) M&A는 전년보다 54.4% 증가한 565건으로, 전체의 39.3%를 차지했다.

거래액 기준으로도 크로스보더 M&A가 1천925억 달러로 자국 내 M&A(1천470억 달러)보다 많았다.

이 보고서는 2022년 제약·바이오산업의 시장규모가 1조5천억 달러에 달할 것으로 전망하면서 국내 제약·바이오산업의 경쟁력 확보를 위해서는 M&A를 통해 지식·기술을 공유하고 4차 산업혁명 기술을 활용한 디지털 융합에도 대비해야 한다고 조언했다.

삼정KPMG 제약·바이오산업 M&A 리더인 고병준 상무는 "글로벌 제약사들의 사업재편과 바이오벤처 투자의 지속적인 증가로 M&A가 활발하게 이루어지고 있어 우리 기업들도 적극적인 M&A를 통해 글로벌 시장 경쟁력을 확보해야 한다"고 강조했다.

/연합뉴스

지난해 전 세계 제약·바이오 업계에서 이뤄진 인수·합병(M&A) 규모가 400조원에 이르는 것으로 나타났다.

특히 제약·바이오 산업과 타 산업간 M&A가 전체 거래 건수의 70%에 육박해 산업간 융합이 활발한 것으로 조사됐다.

16일 삼정KPMG가 발간한 'M&A로 본 제약·바이오산업' 보고서에 따르면 지난해 글로벌 제약·바이오업계에서 진행된 M&A는 모두 1천438건에 3천396억 달러(약 400조원) 규모에 달했다.

이는 삼정KPMG가 파악한 최근 10년간 거래액 중 가장 큰 규모다.

한국 기업이 참여한 M&A는 41건으로 11번째를 차지했다.

거래액 기준으로는 미국이 1천171억300만 달러로 가장 많고 영국(1천133억9천300만 달러), 일본(879억1천800만 달러) 등이 그 뒤를 이었다.

한국은 20억2천만 달러로 16번째였다.

국가별 거래 건수와 거래액은 해당 국가의 인수, 피인수, 자국 내 M&A를 모두 합한 수치다.

특히 작년 한 해 이뤄진 제약·바이오산업과 타 산업간 M&A 건수는 966건으로, 전체 거래의 67.2%를 차지했다.

이 보고서는 "제조업 기반의 제약·바이오 기업들이 건강관리 등 서비스에 관심을 가지면서 헬스케어 기업 인수가 꾸준히 늘고 있다"며 "시장지배력 강화, 유통 효율화를 위한 유통·물류 기업 인수도 지속적으로 추진되고 있다"고 분석했다.

제약·바이오 기업 인수 주체로는 사모펀드(PEF) 등 재무적 투자자들이 적극적으로 나서는 추세다.

작년에 제약·바이오 기업을 인수한 주체 가운데 동종업계(449건)를 제외하면 PEF 등 투자회사가 123건으로 가장 많았다.

보고서는 "수익성을 중시하는 재무적 투자자들이 M&A에 적극적으로 나선 것은 제약·바이오 산업의 성장성을 높게 평가하고 있다는 반증"이라고 평가했다.

지난해 제약·바이오 기업 M&A 가운데 크로스보더(Cross-border·타국 기업과의 거래) M&A는 전년보다 54.4% 증가한 565건으로, 전체의 39.3%를 차지했다.

거래액 기준으로도 크로스보더 M&A가 1천925억 달러로 자국 내 M&A(1천470억 달러)보다 많았다.

이 보고서는 2022년 제약·바이오산업의 시장규모가 1조5천억 달러에 달할 것으로 전망하면서 국내 제약·바이오산업의 경쟁력 확보를 위해서는 M&A를 통해 지식·기술을 공유하고 4차 산업혁명 기술을 활용한 디지털 융합에도 대비해야 한다고 조언했다.

삼정KPMG 제약·바이오산업 M&A 리더인 고병준 상무는 "글로벌 제약사들의 사업재편과 바이오벤처 투자의 지속적인 증가로 M&A가 활발하게 이루어지고 있어 우리 기업들도 적극적인 M&A를 통해 글로벌 시장 경쟁력을 확보해야 한다"고 강조했다.

/연합뉴스

![[종목썰쩐]JW생명과학, 유럽 진출 앞두고 최대실적…성장 기대감 '고조'](https://img.hankyung.com/photo/201905/01.19660717.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)