7월 코스닥 상장 에이에프더블류 진정아 사장 "2차전지 부품 핵심기술 보유"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

일반청약 내달 19~20일

오는 7월 초 코스닥시장 상장을 추진하는 에이에프더블류의 진정아 사장(사진)은 30일 한국경제신문과의 인터뷰에서 “전기자동차용 2차전지 핵심 부품인 음극 마찰용접 단자를 제조할 수 있는 국내 유일의 강소기업”이라고 회사를 소개하며 이같이 말했다.

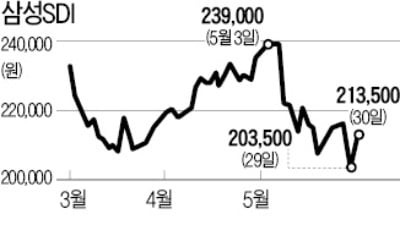

에이에프더블류의 주력 제품은 음극 마찰용접 단자다. 2차전지에서 전기가 통하도록 해주는 핵심 부품으로 삼성SDI에 독점 공급하고 있다. 최종적으로는 독일 BMW, 폭스바겐, 아우디의 전기차에 들어간다. 부품을 제조하려면 구리와 알루미늄을 용접해야 하는데, 이때 쓰이는 마찰용접(마찰열과 기계 압력으로 용접) 기술이 회사의 핵심 경쟁력이다.

진 사장은 “삼성SDI로부터 기술개발 의뢰를 받아 2009년 세계 최초로 구리와 알루미늄을 형질 변형 없이 접합해 단자를 생산하는 데 성공했다”고 설명했다.

지난해 매출 303억원에 영업이익 104억원, 순이익 87억원을 냈다. 매출은 최근 3년(2016~2018년) 동안 연평균 52.5%, 영업이익은 같은 기간 연평균 73.9% 늘었다. 회사 매출의 91%(지난해 기준)를 음극 마찰용접 단자 판매로 내고 있다.

지난해 34.4%에 달하는 영업이익률 달성과 관련해 진 사장은 “생산 설비부터 우리가 직접 제작에 참여해 원가 경쟁력을 확보했다”고 설명했다. 새로운 성장동력으로는 전기차 부품인 부스바(배터리 전기를 공급하는 부품) 등 제품 다각화와 중국 진출을 꼽았다. 오는 7월 중국에 합작사를 설립하고 중국 고객사 확보에 본격적으로 나설 계획이다.

회사 주식은 진 사장과 특수관계인이 51.8%를 보유하고 있다. 상장 전 NH투자증권, 브릭인베스트먼트, 코오롱인베스트먼트, 린드먼아시아인베스트먼트 등으로부터 투자를 받았다. 상장 직후 유통 가능한 물량은 전체 주식의 37.7%다.

희망 공모가 범위는 1만9500~2만2500원으로 다음달 12~13일 수요예측(기관투자가 대상 사전청약) 결과를 반영해 확정한다. 희망 공모가 범위를 기준으로 공모금액(신주발행 206만4000주·구주매출 185만7600주)은 765억~882억원이다. 예상 시가총액은 1976억~2280억원이다. 일반 청약일은 다음달 19~20일이다. 기업공개(IPO) 대표주관사는 NH투자증권이다.

이고운 기자 ccat@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)