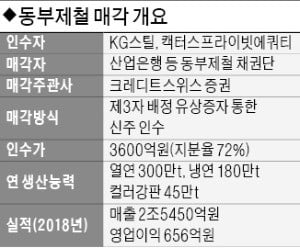

3600억에 신주 인수계약 체결

차등 무상감자·출자전환 예정

채권단은 차등 무상감자 후 출자전환할 예정이다. 채권단 보유주식은 8.5 대 1로, 자사주 및 일반주주 보유주식은 3 대 1로 각각 무상감자를 하게 된다. 출자전환 규모는 6050억원으로, 전환발행가격은 주당 2만5000원이다. 채권단은 또 출자전환채권을 제외한 잔여 채권의 상환을 2025년 12월 31일까지 유예하기로 했다. 동부제철은 최대주주인 산업은행(39.17%)을 비롯해 농협은행(14.90%), 한국수출입은행(13.58%), KEB하나은행(8.55%), 신한은행(8.51%) 등 채권단이 약 85%의 지분을 보유하고 있다. 거래가 완료되면 채권단의 지분은 27%로 줄어든다. 거래 후 소액주주 지분율은 1% 정도다.

KG그룹은 동부제철 인수작업을 마무리한 뒤 경제성이 떨어지는 당진공장 내 열연 설비와 시설이 노후한 동부인천스틸 컬러강판 공장 등을 매각하는 사업 구조조정에 들어갈 전망이다. 철강업계에서는 동부제철이 앞으로 열연 대신 냉연 및 형강 부문에 집중할 것으로 보고 있다. 컬러강판 시설을 유지할지 여부는 아직 확정되지 않았다.

국내 최초 비료회사인 경기화학이 모태인 KG그룹은 공격적인 기업 인수합병(M&A)을 통해 성장해왔다. 옐로우캡, 이니시스(현 KG이니시스), KFC코리아 등을 인수하며 화학, 전자 지불 결제대행업, 프랜차이즈업 등으로 사업 영역을 넓혀가고 있다. 캑터스PE는 정한설 전 스틱인베스트먼트 부대표가 지난해 7월 설립한 신생 PE다.

대우조선해양, 아시아나항공 등 다수의 구조조정 기업 매각을 추진 중인 산업은행은 동부제철 매각에 성공하며 한시름 놓게 됐다. 2014년 자율협약을 거쳐 2015년 워크아웃에 들어간 동부제철은 그간 동부제철·동부인천스틸 패키지딜, 당진 전기로 분리 매각 등 다양한 방식으로 매각을 시도했지만 번번이 무산됐다.

황정환 기자 jung@hankyung.com

![[마켓인사이트] 도미노피자·캑터스PE '합작'…이마트 육가공 협력사 인수](https://img.hankyung.com/photo/201906/AA.19807764.3.jpg)