"삼성SDS, IT서비스 고도화 실질적 성과 내는 성장주"-한화證

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

이 증권사 김소혜 연구원은 “삼성에스디에스는 클라우드 시장에서도 특정 기업에 클라우드 서비스를 효율적으로 구축·운영해주는 매니징 서비스를 통해 고성장 중”이라고 말했다. 이어 “대형 퍼블릭 클라우드 시장과는 겹치지 않는다. 글로벌 경영컨설팅 기업 엑센츄어의 클라우드 서비스와 유사한데, 엑센츄어는 외형 성장과 수익성 개선을 동시에 이뤄내며 기업가치가 상승하고 있다”면서 삼성에스디에스도 비슷한 성장 궤적을 가져갈 것으로 내다봤다.

이에 따라 삼성에스디에스의 2분기 매출은 2조7100억원, 영업이익 2429억원 수준이 될 것으로 추정했다. 김 연구원은 “IT 서비스 매출은 1분기 일부 지연된 전략사업 프로젝트가 정상화되면서 전 분기 대비 11% 성장하고, 전체 영업이익률도 1%포인트 개선된 9%를 기록할 것으로 예상된다”고 부연했다.

삼성에스디에스의 4대 전략사업인 △인텔리전트 팩토리 △클라우드 △인공지능 분석(AI 어낼러틱스) △솔루션 부문 합산 매출도 전년 대비 30% 성장할 것으로 전망했다. 고객사 서비스 사용량 증대로 성장해온 클라우드 역시 관계사들의 클라우드 전환과 보안 서비스 확대, 대외 프로젝트를 통해 전년 대비 20% 이상 성장을 이어나갈 것으로 봤다.

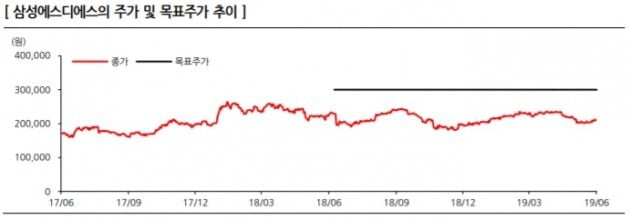

김 연구원은 “비수기인 1분기를 저점으로 안정적 실적 성장이 분기마다 지속될 것이다. 고점 대비 약 12% 하락한 삼성에스디에스의 현 주가 수준은 매수 가격대라고 판단한다”면서 “추가적 성장 여력은 인수·합병(M&A)에 달려 있다고 본다. 약 3조7000억원의 보유 현금을 활용한 신규 사업이나 고객 확보가 가시화되면 기업가치 상승요인이 될 것”이라고 덧붙였다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)