연금보험 상품의 비중이 커지면 리스크가 커지고 수익이 나빠질 수 있다는 우려 때문에 보험사들이 공급을 줄였기 때문이다.

보험사는 투자형 상품을 확대하는 한편 리스크를 분산해 연금보험 공급을 늘리고, 금융당국은 이를 지원해 소비자에 유리한 상품이 공급되도록 유도해야 한다는 지적이 나온다.

보험연구원의 김세중·김유미 연구위원은 9일 발표한 '연금보험시장 부진의 원인과 과제' 보고서에서 이같이 주장했다.

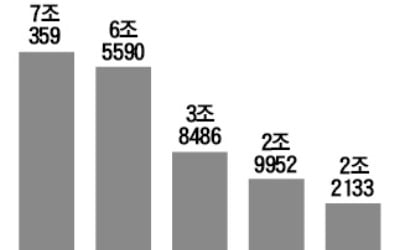

국내 보험사의 연금보험 신규 판매(초회보험료)는 최근 4년간 크게 감소한 것으로 나타났다.

2014년 7조359억원에서 2018년 2조2천133억원으로 68.5% 줄었다.

신규 판매가 급감하면서 수입보험료 또한 최근 4년간 22.3% 감소, 보험산업의 연금부문이 전반적으로 축소되는 상황으로 나타나고 있다.

국제회계기준(IFRS17)과 신지급여력제도(K-ICS) 도입을 앞두고 보험사의 연금보험 판매 유인이 떨어지면서 보험사들이 연금보험 판매에 소극적이라는 설명이다.

2022년 도입 예정인 IFRS17 하에서 보험상품의 저축 부문은 매출로 인식되지 않기 때문에, 연금보험을 포함한 장기저축성 보험은 매출 규모 확대 없이 부채만 늘리게 된다.

이에 따라 보험사들은 IFRS17에 대비해 장기저축성보험 상품 비중을 줄이고 보장성 보험과 변액보험 비중을 확대하고 있다.

여기에 저금리 환경이 이어지면서 저축성보험의 수익성이 보장성보험에 비해 낮아짐에 따라 보험사들은 연금보험보다 종신보험과 같은 보장성보험 판매를 강화하고 있다.

연구진은 "보험사가 연금보험 공급을 원활하게 하기 위해서는 최저보증이율 인하와 같은 전략적 리스크 관리를 강화하고 변액연금 등 투자형 상품을 확대해야 한다"며 "연금보험과 같은 저축성보험 비중이 높은 보험회사는 적극적인 상품 포트폴리오 관리에 나서야 한다"고 조언했다.

또 "금융당국 또한 보험사가 원활하게 연금보험 상품을 공급할 수 있도록 함으로써 노후소득보장을 원하는 소비자가 다양한 선택권을 확보하고, 상품경쟁으로 소비자에 유리한 상품이 공급될 수 있도록 유도할 필요가 있다"고 덧붙였다.

/연합뉴스

![[오정민의 쌈짓돈] 잠자고 있는 퇴직연금·연금보험 상속분 찾기](https://img.hankyung.com/photo/201904/99.14128257.3.jpg)