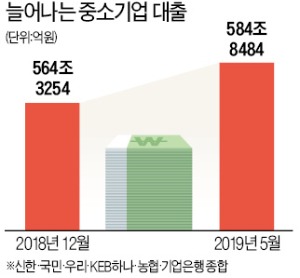

올들어 20兆 늘렸는데 "中企 대출 더 확대하라"는 정부…은행들 '부실 뇌관' 우려

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

현장에서

홍남기 부총리, 은행장 간담회서

"中企·혁신금융 지원 늘려달라"

정소람 금융부 기자

홍남기 부총리, 은행장 간담회서

"中企·혁신금융 지원 늘려달라"

정소람 금융부 기자

지난 24일 서울 명동 은행회관에서 열린 은행장 간담회에 참석한 한 은행장의 푸념이다. 이날 간담회에 참석한 홍남기 부총리 겸 기획재정부 장관은 전국 18개 은행장에게 “중소기업이 힘들어하니 담보가 부족하더라도 성장성과 기술을 보고 대출을 좀 더 많이 해달라”고 주문했다. 이어 “대출만 하지 말고 기업에 대한 직접 투자도 늘려주면 좋겠다”고 덧붙였다. 각 은행에 ‘중소기업 살리기’라는 미션을 준 것이다.

홍 부총리가 또 한 번 ‘중소기업 대출 확대’를 주문하면서 은행들의 고심은 더욱 커지게 됐다. 상황이 어려운 중소기업에 무턱대고 대출을 확대했다가는 부실로 돌아올 수 있어서다. 한 시중은행장은 “중소기업 대출 전체 규모를 늘리기 위해서는 소호(자영업자) 대출 규모도 키울 수밖에 없다”며 “한쪽으로 대출이 편중되는 것은 리스크 관리에 부정적”이라고 했다. 금융감독원에 따르면 국내 은행의 소호 대출 연체율은 지난해 4월 0.36%에서 올해 4월 0.39%로 0.03%포인트 높아졌다. 연체가 거의 없는 임대사업자를 제외한 다른 업종 연체율은 이보다 훨씬 더 높다.

중소기업에 대한 직접 투자를 확대해달라는 당부도 부담이기는 마찬가지다. 자기 자본을 통한 투자는 대출보다 리스크가 훨씬 크다. 국내 6대 은행은 올해 기준 각각 60억~250억원을 스타트업·벤처 기업에 투자했다. 한 은행의 중소기업 담당 임원은 “은행에 문제가 생기면 국가 경제에 부담이 크기 때문에 위험성이 높은 투자를 무조건 늘릴 수는 없다”며 “각 금융지주가 은행이 아니라 다른 계열사를 통해 기업 투자를 많이 하는 것도 이런 이유 때문”이라고 말했다.

정부는 내년부터 예대율(예금 대비 대출 비율)을 산정할 때 기업 대출 배점을 바꾸겠다는 계획도 발표했다. 기업 대출은 대출금액의 85%밖에 반영되지 않기 때문에 대출금액 자체를 늘려야 한다. 한 은행 관계자는 “정부가 해야 할 ‘중소기업 살리기’를 시장에 떠넘기는 것 같다”고 꼬집었다.

ram@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)