무리하게 1.6兆 인수자금 지원

매각가 놓고 이해 관계 다른데…

매각주관사 맡아 자격 논란도

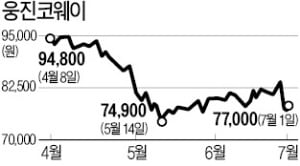

웅진씽크빅의 이자 비용 연 521억원을 합쳐 웅진그룹이 웅진코웨이 인수로 인해 해마다 부담해야 하는 금융 비용은 1000억원이 훌쩍 넘는다. 대출 규모에 비해 웅진그룹 자금 사정은 녹록지 않은 편이다. 웅진씽크빅의 지난해 상각전영업이익(EBITDA)은 541억원에 머물렀다. 웅진코웨이로부터 받는 배당 수익도 연간 600억원 안팎으로 예상된다. 인수금융과 CB 만기가 각각 5년, 8년이라는 점을 감안할 때 이 기간 내 1조6000억원의 원금을 갚기 어려운 상황이라는 게 업계 관계자들 설명이다. “웅진코웨이 재매각은 예고된 일이었다”는 평가가 투자은행(IB)업계에서 나오는 이유다.

한국투자증권이 웅진코웨이 재매각 주관사를 맡은 것을 놓고도 논란이 일고 있다. 웅진그룹의 최대 채권자인 한국투자증권은 웅진코웨이가 1조7000억원 이상에만 팔리면 손해를 보지 않는다. 대출금에 이자 비용과 수수료를 합한 금액이다. 반면 코웨이를 인수하기 위해 자체적으로 빌린 돈 2000억원 이상을 갚아야 하는 웅진그룹은 2조원 이상을 못 받으면 그룹 재무 상황이 어려워진다.

IB업계 관계자는 “어떻게든 가격을 더 받아야 하는 웅진그룹과 거래를 빨리 마무리하고 대출금을 회수해야 하는 한국투자증권의 이해가 상충되는 측면이 있다”고 했다.

이동훈/정영효 기자 leedh@hankyung.com