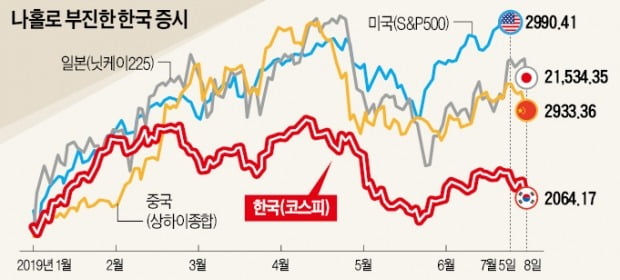

'일본發 공포' 덮쳤다…한국 증시 곤두박질

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

코스피·코스닥 동반 급락

원·달러 환율은 11원 급등

원·달러 환율은 11원 급등

코스피지수는 8일 46.42포인트(2.20%) 하락한 2064.17에 마감했다. 종가 기준으로 지난 5월 31일(2041.74) 후 한 달여 만의 최저 수준이다. 하루 낙폭은 올 5월 9일(-3.04%) 후 최대였다.

일본의 반도체 핵심 소재 수출 규제로 직격탄을 맞게 된 삼성전자(-2.74%)와 SK하이닉스(-1.46%)가 낙폭을 키웠다. 테스(-12.27%) 주성엔지니어링(-10.22%) 원익IPS(-7.77%) 등 반도체 생산장비업체 주가도 곤두박질쳤다.

일본의 경제보복이 확대될 것이란 우려가 커진 가운데 미국 고용지표 호조로 금리 인하 기대는 후퇴하면서 원화 가치도 하락했다. 이날 서울외환시장에서 원·달러 환율은 11원60전 오른 달러당 1182원에 마감했다.

"日 충격파 심상찮다"…비관론 번지며 반도체·여행·엔터株 '추락'

한·일 무역전쟁에 대한 공포가 산업 현장을 넘어 금융시장으로 퍼지고 있다. 일본의 경제보복이 확대될 것이란 우려에 대다수 업종이 하락세로 돌아섰다. 상장사 실적, 환율 등도 불안한 상황이기 때문에 당분간 코스피지수가 하락 기조를 이어갈 것이란 전망이 나온다.

화학·자동차·엔터까지 우려 확산

8일 코스피지수는 46.42포인트(2.20%) 하락한 2064.17에 마감했다. 이날 급락으로 코스피지수는 연초 이후 상승분을 대부분 반납했다. 24포인트 이상 떨어지면 올해 수익률은 마이너스로 돌아서게 된다.

당초 증권가는 한·일 무역갈등을 크게 우려하지 않는 분위기였다. 일각에서는 “반도체 생산 차질에 따른 가격 상승을 기대할 수 있다”며 낙관론을 펴기도 했다. 하지만 일본 정부가 예상보다 강경한 자세로 나오면서 분위기가 달라졌다.

일본 정부는 이달 새로운 보복 조치에 나설 것으로 알려졌다. 다음달에는 전략물자 수출 우대국 목록인 ‘화이트리스트’에서 한국을 제외할 가능성이 있다는 관측이 나온다. 이렇게 되면 수출심사 대상 품목이 확대될 수밖에 없어 반도체뿐 아니라 일본산 부품을 사용하는 자동차 석유화학 기계 등의 업종에도 타격이 미칠 수 있다.

모건스탠리는 7일(현지시간) 발표한 보고서에서 일본과의 무역마찰은 이미 대내외적으로 역풍에 직면한 한국 경제에 또 다른 압력으로 작용할 것이라며 올해와 내년 한국의 국내총생산(GDP) 증가율은 각각 1.8%와 1.7%가 될 것으로 전망한다고 밝혔다. 이 같은 전망치는 최근 한국 정부가 하향 조정해 제시한 수치(2.4~2.5%)보다 낮은 수준이다.

구용욱 미래에셋대우 리서치센터장은 “일본이 정치·외교적인 문제로 접근하고 있기 때문에 단기 해결을 기대하기 어렵다”며 “불안한 환율로 외국인 자금 유입도 기대하기 어려운 상황”이라고 설명했다.

반도체를 비롯해 여러 업종으로 충격파가 확산하고 있는 점도 증시에 부담이다. 일본 정부가 한국인 비자 발급 제한에 나설 것이란 소식이 나오는 등 ‘제2의 사드(고고도 미사일방어체계) 사태’가 재연될 가능성도 있다. 이 여파로 파라다이스(-5.87%) 티웨이항공(-5.35%) 제주항공(-2.84%) 등 관련주가 하락했다. K팝 등 한류 분위기가 냉각될 것이란 전망에 JYP엔터(-5.83%) 에스엠(-3.27%) 등의 주가도 영향을 받았다.

국내 금융시장에서 일본계 자금이 이탈할 것이란 우려도 나온다. 무역흑자 감소, 미국의 금리 인하 가능성 축소 등으로 외환시장이 불안한 상황에서 자칫 원화 가치의 추가 하락 압력으로 이어질 수 있다는 분석이다.

금융감독원과 블룸버그 등에 따르면 국내 주식시장에서 일본인 투자자금이 차지하는 비중은 지난 5월 말 기준 2.3%(약 12조5000억원)로 크지 않다. 하지만 일본계 은행의 한국 기업에 대한 여신 규모가 상당하기 때문에 무시할 수 없다는 게 전문가들의 시각이다. 박상현 하이투자증권 연구원은 “일본계 은행의 여신 규모는 작년 9월 말 기준 586억달러(약 69조원) 수준”이라며 “일본계 금융회사들의 신용공여 축소가 현실화되면 국내 기업과 금융시장에 부정적 영향을 피하기 어려울 것”이라고 했다.

세계 증시와 격차가 벌어지면서 ‘코리아 디스카운트(한국 증시 저평가)’가 커질 것이란 예상도 나온다. 이채원 한국투자밸류자산운용 대표는 “원화 가치 하락(환율 상승)까지 맞물리면서 투자자들의 이탈 우려가 커지고 있다”며 “상장사들의 2분기 실적 전망도 어두워 코스피지수가 언제 반등할지 가늠하기 어렵다”고 말했다.

한국거래소에 따르면 코스피지수는 올해 상반기(지난달 28일 종가 기준 2130.62) 4.38% 상승하는 데 그쳤다. 세계 최하위권이다. 같은 기간 주요 20개국(G20) 증시의 대표지수는 평균 13.5% 올랐다. 올해 상반기 한국보다 상승률이 낮은 나라는 멕시코(4.0%)와 인도네시아(2.5%)뿐이다.

한·일 갈등 여파로 하반기 들어 격차는 더 벌어지고 있다. 이달 들어 미국 뉴욕 증시에서 S&P500지수는 1.65%(5일 기준) 오른 반면 코스피지수는 3.12% 떨어졌다. 김형렬 교보증권 리서치센터장은 “한·일 간 갈등에 따른 불확실성은 당분간 국내와 미국 주식시장 간 차별화 현상을 심화시키고 원화 가치 하락 압력으로 작용하는 악순환을 일으킬 수 있다”고 설명했다.

최만수/김기만 기자 bebop@hankyung.com

![한달새 1조4000억어치 주식 쇼핑…외국인 쓸어담은 종목은[이슈+]](https://img.hankyung.com/photo/202011/99.18910327.3.jpg)