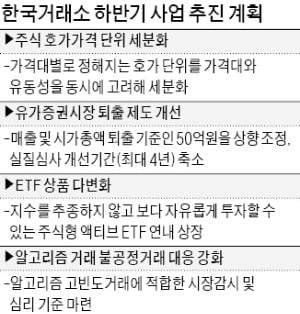

주식 호가단위 촘촘하게 바뀐다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

정지원 거래소 이사장 간담회

거래량 감안해 결정키로

거래량 감안해 결정키로

정지원 한국거래소 이사장(사진)은 9일 기자간담회를 열고 “증권시장의 매매체결 서비스를 국제적인 수준으로 향상하기 위해 호가 가격단위와 대량매매 제도를 개선할 것”이라고 밝혔다. 현행 유가증권시장 종목의 호가단위는 주가 수준에 따라 1·5·10·50·100·500·1000원 등 7단계(코스닥은 5단계)로 나뉜다. 주가가 5만~10만원인 종목은 100원, 10만~50만원인 종목은 500원 간격으로 거래된다. 1998년 이후 21년 동안 유지된 방식이다.

금융투자협회 주도로 설립 추진 중인 대체거래소(ATS)에 대한 견제 차원으로도 해석된다. ATS는 거래소보다 촘촘한 호가를 제시하기 위해 금융당국과 협의 중이다. 정 이사장은 “ATS를 통해 경쟁을 촉진한다는 데는 공감하지만 현시점에 설립하는 것이 효과적이냐는 의문이 있다”고 말했다.

대량매매(블록딜)도 증권사가 좀 더 손쉽게 종목, 수량, 가격 등을 입력하도록 시스템을 편리하게 개선하기로 했다. 경쟁대량매매의 가격 결정도 장 종료 후에 결정되는 거래량가중평균가격(VWAP)에서 즉시 체결가격을 알 수 있는 방식으로 변경하는 것을 검토하기로 했다.

유가증권시장 퇴출 기준은 강화하기로 했다. 연 매출이나 시가총액 관련 퇴출 기준이 각각 50억원 미만인데 이를 상향 조정하기로 했다. 정 이사장은 “최근 3년 동안 해당 기준으로 퇴출된 사례가 없는 만큼 기업 규모나 물가 수준을 감안해 현실화할 계획”이라며 “최대 4년에 달하는 유가증권시장 실질심사 개선 기간도 단축할 것”이라고 설명했다.

그는 지수를 추종하지 않고 주식에 자유롭게 투자할 수 있는 주식형 액티브 상장지수펀드(ETF) 출시를 위해 관련 규정을 연내 개정하겠다는 점도 분명히 했다. 현재 거래소 규정에서는 액티브 ETF를 채권형에 한해 허용하고 있어 주식형 액티브 ETF는 출시될 수 없었다.

정 이사장은 불공정거래 혐의가 불거진 알고리즘 고빈도거래에 대해선 “하나의 거래 형태로 일률적인 규제 대상은 아니고 유동성 공급 차원에서 장점이 있지만 시장교란 우려가 있어 새 환경에 맞는 시장감시 체계를 구축할 것”이라며 “알고리즘 고빈도거래에 적합한 시장감시와 심리 기준 등을 정비할 계획”이라고 말했다. 거래소는 오는 16일 시장감시위원회를 열고 시타델증권의 매매를 수탁한 메릴린치에 대한 제재 안건을 심의할 예정이다. 알고리즘 고빈도매매 관련 첫 회원사 제재 사건이지만 관련 기준이 포괄적이어서 시감위는 반년 넘게 결론을 내리지 못하고 있다.

조진형 기자 u2@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)