고정·변동금리 역전상황에 등장한 새 코픽스…복잡해진 방정식

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

3분기 들어서도 고정·변동 역전 지속…"반전 가능성도 살펴야"

주택담보대출의 고정금리가 변동금리보다 낮은 역전현상이 지속되는 가운데 기존 변동금리보다 금리 수준을 낮춘 새로운 코픽스(COFIX·자금조달비용지수) 금리가 출시된다.

여기에 한국은행의 기준금리 인하 가능성까지 맞물리면서 고정과 변동을 사이에 둔 대출자들의 금리 선택 방정식이 더욱 복잡해지고 있다.

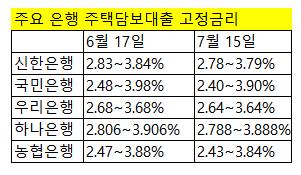

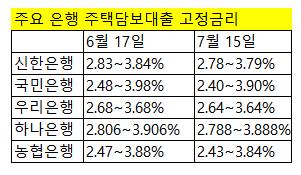

14일 금융권에 따르면 신한·KB국민·우리·KEB하나·NH농협은행 등 주요 은행의 15일 기준 혼합형(고정금리) 주택담보대출 금리 하단이 2.40%까지 내려왔다.

통상 금리 인상기에 주택담보대출 고정금리는 변동금리보다 높다.

고정금리로 불확실성에 따른 위험을 더는 대신에 적용 금리가 높은 것이다.

그런데 작년 말부터 고정금리의 기준이 되는 금융채 금리가 빠르게 하락하면서 고정금리가 변동금리보다 낮은 역전현상이 나타나기 시작했다.

올해 3분기로 넘어가는 상황에서도 역전현상은 이어지고 있다.

15일 기준으로 신한은행의 주택담보대출 고정금리는 2.78∼3.79%다.

약 한 달 전인 6월 17일보다 상·하단이 0.05%포인트씩 낮아졌다.

국민은행의 혼합형 주택담보대출 금리는 2.40∼3.90%로 한 달 전보다 0.08%포인트 떨어졌다.

우리은행은 2.64∼3.64%, 하나은행은 2.788∼3.888%, 농협은행은 2.43∼3.84% 금리를 제공해 5대 주요 은행의 고정금리 주담대 금리가 최고 4%를 넘지 않는다.

반면 5월 잔액 기준 코픽스를 적용한 주요 은행의 변동금리 주택담보대출 금리는 2.98∼4.87%였다.

고정금리가 낮은 현상이 계속되자 새로 대출을 받을 때 처음부터 고정금리를 택한 사람도 많아졌다.

한국은행 경제통계시스템을 보면 올해 5월 가계 신규대출액 중 고정금리 비중은 42.9%였다.

1년 전인 작년 5월 22.2%와 비교해 두 배에 가깝다.

기존 변동금리를 고정금리로 대환하겠다는 문의도 줄을 잇고 있다.

그러나 고정-변동금리 역전현상이 앞으로 바뀔 가능성을 염두에 두는 것이 좋다.

작년 하반기에는 점진적 통화긴축 기조를 보였던 미국 연방준비제도(Fed·연준)가 최근에는 통화완화 기조로 돌아서면서 다시 저금리 흐름이 본격화할 것으로 보이기 때문이다.

당장 7월 연준의 기준금리 인하가 확실시되고, 한국은행도 기준금리를 내릴 것이라는 전망이 짙어졌다.

일각에서는 한은이 올해 안에 기준금리를 두 차례 인하할 수 있다는 전망도 나온다.

이런 상황에서는 시장금리를 더 빠르게 반영하는 변동금리가 하락 흐름으로 돌아서면서 다시 고정금리 아래로 내려갈 가능성이 있다.

오는 15일부터 기존보다 0.25∼0.30%포인트 낮은 신(新) 잔액 기준 코픽스가 도입되는 점도 변동금리 대출상품을 다시 한번 살펴보게 하는 변수다.

은행들은 통상 변동금리에서 고정금리로 대환할 때는 중도상환수수료를 받지 않지만, 고정금리에서 변동금리로 갈아탈 때는 상환 기간에 따라 수수료를 매긴다는 점도 고려해야 한다.

시중은행 관계자는 "(고정·변동금리 간) 역전현상이 다시 반전될 가능성이 없지 않기에 본인의 대출 기한과 중도상환수수료, 상환 계획 등을 생각하고 대환 여부를 결정해야 한다"고 조언했다.

/연합뉴스

주택담보대출의 고정금리가 변동금리보다 낮은 역전현상이 지속되는 가운데 기존 변동금리보다 금리 수준을 낮춘 새로운 코픽스(COFIX·자금조달비용지수) 금리가 출시된다.

여기에 한국은행의 기준금리 인하 가능성까지 맞물리면서 고정과 변동을 사이에 둔 대출자들의 금리 선택 방정식이 더욱 복잡해지고 있다.

14일 금융권에 따르면 신한·KB국민·우리·KEB하나·NH농협은행 등 주요 은행의 15일 기준 혼합형(고정금리) 주택담보대출 금리 하단이 2.40%까지 내려왔다.

고정금리로 불확실성에 따른 위험을 더는 대신에 적용 금리가 높은 것이다.

그런데 작년 말부터 고정금리의 기준이 되는 금융채 금리가 빠르게 하락하면서 고정금리가 변동금리보다 낮은 역전현상이 나타나기 시작했다.

올해 3분기로 넘어가는 상황에서도 역전현상은 이어지고 있다.

15일 기준으로 신한은행의 주택담보대출 고정금리는 2.78∼3.79%다.

약 한 달 전인 6월 17일보다 상·하단이 0.05%포인트씩 낮아졌다.

국민은행의 혼합형 주택담보대출 금리는 2.40∼3.90%로 한 달 전보다 0.08%포인트 떨어졌다.

우리은행은 2.64∼3.64%, 하나은행은 2.788∼3.888%, 농협은행은 2.43∼3.84% 금리를 제공해 5대 주요 은행의 고정금리 주담대 금리가 최고 4%를 넘지 않는다.

반면 5월 잔액 기준 코픽스를 적용한 주요 은행의 변동금리 주택담보대출 금리는 2.98∼4.87%였다.

고정금리가 낮은 현상이 계속되자 새로 대출을 받을 때 처음부터 고정금리를 택한 사람도 많아졌다.

한국은행 경제통계시스템을 보면 올해 5월 가계 신규대출액 중 고정금리 비중은 42.9%였다.

1년 전인 작년 5월 22.2%와 비교해 두 배에 가깝다.

기존 변동금리를 고정금리로 대환하겠다는 문의도 줄을 잇고 있다.

작년 하반기에는 점진적 통화긴축 기조를 보였던 미국 연방준비제도(Fed·연준)가 최근에는 통화완화 기조로 돌아서면서 다시 저금리 흐름이 본격화할 것으로 보이기 때문이다.

당장 7월 연준의 기준금리 인하가 확실시되고, 한국은행도 기준금리를 내릴 것이라는 전망이 짙어졌다.

일각에서는 한은이 올해 안에 기준금리를 두 차례 인하할 수 있다는 전망도 나온다.

이런 상황에서는 시장금리를 더 빠르게 반영하는 변동금리가 하락 흐름으로 돌아서면서 다시 고정금리 아래로 내려갈 가능성이 있다.

오는 15일부터 기존보다 0.25∼0.30%포인트 낮은 신(新) 잔액 기준 코픽스가 도입되는 점도 변동금리 대출상품을 다시 한번 살펴보게 하는 변수다.

은행들은 통상 변동금리에서 고정금리로 대환할 때는 중도상환수수료를 받지 않지만, 고정금리에서 변동금리로 갈아탈 때는 상환 기간에 따라 수수료를 매긴다는 점도 고려해야 한다.

시중은행 관계자는 "(고정·변동금리 간) 역전현상이 다시 반전될 가능성이 없지 않기에 본인의 대출 기한과 중도상환수수료, 상환 계획 등을 생각하고 대환 여부를 결정해야 한다"고 조언했다.

/연합뉴스